Artikel I

Artikel I, onderdelen A en B (artikelen 2.10 en 2.10a van de Wet inkomstenbelasting 2001)

Ingevolge artikel I, onderdelen A en B, worden de tabel van artikel 2.10, eerste lid, van de Wet inkomstenbelasting 2001 (Wet IB 2001) en de tabel van artikel 2.10a, eerste lid, van die wet vervangen. Daarbij is ten opzichte van de bestaande tabellen de bovengrens van de derde schijf verhoogd. De wijziging van de bovengrens van de derde schijf vloeit voor een deel voort uit het koopkrachtpakket voor het jaar 2017, zoals beschreven in het algemeen deel van deze memorie. Daarnaast houdt de wijziging van de bovengrens van de derde schijf verband met een wijziging van deze bovengrens die nog voortvloeit uit de artikelen 3.6 en 8.1 van de Wet maatregelen woningmarkt 2014 II en een wijziging die voorvloeit uit artikel XLVII van het Belastingplan 2016. Bij de in de tabellen opgenomen bedragen is voorts rekening gehouden met de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 die per 1 januari 2017 wordt toegepast.

Naast de aanpassing van de in de tabellen opgenomen bedragen, zijn ook de percentages aangepast. In artikel II, onderdeel A, van het Belastingplan 2016 en in artikel I, onderdeel B, van de wet van 23 december 2015 tot wijziging van het Belastingplan 2016 (Stb. 2015, 539) zijn namelijk verhogingen opgenomen van de tarieven van de tweede en derde schijf die 1 januari 2017 in werking treden. Voorts worden de tarieven van de eerste en de tweede schijf verhoogd met 0,5%-punt, vanwege een gelijktijdige verlaging van de premie voor de Algemene nabestaandenwet met 0,5%-punt. De premie-inkomsten voor de Algemene nabestaandenwet leveren op dit moment namelijk meer op dan noodzakelijk is voor de financiering van de uitkeringslasten. Deze verschuiving van het tarief van de premie voor de Algemene nabestaandenwet naar de belastingtarieven van de eerste en tweede schijf veroorzaakt geen wijziging in het totale tarief (belasting en premie volksverzekeringen samen) in de eerste en tweede schijf.

Artikel I, onderdeel C (artikel 2.14 van de Wet inkomstenbelasting 2001)

In artikel 2.14, derde lid, onderdelen b en c, van de Wet IB 2001 zijn antimisbruikbepalingen opgenomen die tot doel hebben te voorkomen dat box 3-vermogen gedurende een periode van maximaal drie maanden, onderscheidenlijk zes maanden, overgeheveld wordt naar box 1 of box 2, om zodoende de peildatum van box 3 te ontlopen. In het voorgestelde onderdeel d van genoemd lid wordt de antimisbruikbepaling uit genoemd onderdeel c uitgebreid naar een periode van maximaal achttien maanden ingeval het vermogen dat box 3 tijdelijk verlaat ten minste een deel van die periode is ondergebracht in een vrijgestelde beleggingsinstelling (vbi) als bedoeld in artikel 6a van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) of in een buitenlands beleggingslichaam. Van een buitenlands beleggingslichaam is sprake als uit de aandelen in of winstbewijzen van dat buitenlandse lichaam op grond van artikel 4.13, eerste lid, aanhef en onderdeel a, van de Wet IB 2001 een forfaitair voordeel tot de reguliere voordelen van box 2 behoort. Dit is grofweg het geval als het kapitaal van het buitenlandse lichaam in aandelen is verdeeld, zijn bezittingen grotendeels, direct of indirect, bestaan uit beleggingen, de werkzaamheden van het lichaam niet aanmerkelijk verschillen van beleggen of daarmee overeenkomende werkzaamheden en het lichaam niet onderworpen is aan een belasting naar de winst die resulteert in een naar Nederlandse begrippen reële heffing. De bepaling geldt zowel voor particuliere beleggers van wie het belang in een vbi of in een buitenlands beleggingslichaam tijdelijk tot een aanmerkelijk belang in box 2 behoort als voor beleggers van wie het aanmerkelijk belang in een vbi of in een buitenlands beleggingslichaam tijdelijk tot het ondernemingsvermogen in box 1 behoort. Als de voorgestelde antimisbruikbepaling van toepassing is, wordt het vermogensbestanddeel niet alleen in aanmerking genomen voor de bepaling van het belastbare inkomen uit werk en woning (box 1) of uit aanmerkelijk belang (box 2), maar ook bij de bepaling van het belastbare inkomen uit sparen en beleggen (box 3). De voorgestelde antimisbruikbepaling is niet van toepassing als de belastingplichtige aannemelijk maakt dat aan zijn handelingen zakelijke overwegingen ten grondslag liggen. De gevolgen van de voorgestelde antimisbruikbepaling verschillen daarmee niet van de gevolgen van de al bestaande antimisbruikbepaling uit artikel 2.14, derde lid, onderdeel c, van de Wet IB 2001. De periode van achttien maanden kan zich over meerdere kalenderjaren uitstrekken en het tijdstip dat het vermogen weer teruggehaald wordt naar box 3 kan liggen na het tijdstip waarop al aangifte is gedaan of zelfs al een aanslag is opgelegd over een van deze kalenderjaren. Om te zorgen dat de antimisbruikbepaling doet waar zij voor is bedoeld (voorkomen dat er alleen om fiscale redenen met vermogen wordt geschoven tussen de boxen) en om de bepaling voor de Belastingdienst handhaafbaar te laten zijn zal een meldingsplicht aan de belastingplichtige worden opgelegd op grond waarvan hij gehouden is de inspecteur eigener beweging mededeling te doen van het kort gezegd binnen achttien maanden terughalen van vermogen uit een vbi naar box 3. De mededeling maakt het mogelijk de aangifte aan te passen of een navorderingsaanslag op te leggen. Artikel 10a van de Algemene wet inzake rijksbelastingen (AWR) biedt de wettelijke grondslag voor het opleggen van deze meldingsplicht. Het karakter van de bepaling als een antimisbruikbepaling rechtvaardigt de met de meldingsplicht gemoeide verhoging van de administratieve last voor de burger. Overigens is de verwachting en de ervaring met de drie- en zesmaandsantimisbruikbepalingen dat belastingplichtigen zullen willen voorkomen dat de sanctie intreedt. Van de meldingsplicht zal dus in de praktijk vrijwel geen gebruik worden gemaakt.

Artikel I, onderdeel D (artikel 2.14a van de Wet inkomstenbelasting 2001)

Ingevolge het huidige zevende lid van artikel 2.14a van de Wet IB 2001 worden bepaalde bezittingen en schulden alsmede opbrengsten en uitgaven van een afgezonderd particulier vermogen (APV) niet geacht tot het bezit te behoren, onderscheidenlijk op te komen, bij de inbrenger of diens erfgenamen. Op basis van het zevende lid vindt geen toerekening aan de inbrenger of diens erfgenamen plaats van de vermogensbestanddelen waarvoor het APV wordt betrokken in een belasting naar de winst die resulteert in een naar Nederlandse begrippen reële heffing.

Zoals in het algemeen deel van deze memorie is uiteengezet vormt deze zogenoemde toerekeningsstop een bron voor belastingconstructies om Nederlandse belastingheffing te ontlopen die moeilijk te controleren en te bestrijden zijn. Als gevolg van de toerekeningsstop vindt geen heffing in Nederland plaats en van belastingheffing van en -betaling door het APV in het buitenland blijkt in die gevallen de facto ook geen of nauwelijks sprake te zijn.

Om deze belastingconstructies met APV’s een halt toe te roepen wordt voorgesteld de reikwijdte van de toerekeningsstop aanzienlijk te beperken. Op grond van de voorgestelde wijziging van genoemd zevende lid sluit de toerekeningsstop niet langer aan bij de enkele onderworpenheid aan een reële heffing, maar is de toerekeningsstop alleen nog van toepassing op de bezittingen en schulden alsmede de opbrengsten en uitgaven van het APV ter zake waarvan blijkt dat die tot het vermogen, onderscheidenlijk de winst, van een onderneming van dat APV behoren, voor zover blijkt dat de winst uit deze onderneming in de staat of in de staten waarin deze wordt gedreven is onderworpen aan een belasting naar de winst. In alle overige gevallen is voortaan toerekening aan de inbrenger of diens erfgenamen de regel. Wel zal uiteraard voor gevallen van dubbele belastingheffing een tegemoetkoming ter voorkoming van dubbele belasting worden verleend. Dit zal worden geregeld in het Besluit voorkoming dubbele belasting 2001. Belastingconstructies waarbij met gebruikmaking van de toerekeningsstop getracht wordt belastingheffing te ontlopen, worden hiermee effectief tegengegaan.

Onder de voorgestelde tekst van het zevende lid geldt de toerekening niet voor de vermogensbestanddelen waarmee het APV een onderneming drijft, ter zake waarvan blijkt dat deze onderneming in de staat of in de staten waarin deze wordt gedreven is onderworpen aan een belasting naar de winst. De hoogte van die belasting naar de winst is hierbij niet van belang. Voor zover de ondernemingsactiviteiten met Nederlandse vennootschapsbelasting belast worden (als de onderneming in Nederland wordt gedreven), zou zonder deze beperkte toerekeningsstop sprake kunnen zijn van een ongewenste samenloop van de inkomstenbelasting met de vennootschapsbelasting. Voor zover de ondernemingsactiviteiten in het buitenland worden gedreven en het ondernemingsvermogen deel uitmaakt van de buitenlandse onderneming, past de beperkte toerekeningsstop in het Nederlandse internationale fiscale uitgangspunt dat ondernemingen primair behoren te worden belast in de staat waar deze worden gedreven.

Niet-ondernemingsactiviteiten zijn na de voorgestelde wijziging dus van de toerekeningsstop uitgesloten. Onder meer aanmerkelijkbelangaandelen, schuldvorderingen (onder andere ter beschikking gestelde vermogensbestanddelen als bedoeld in de artikelen 3.91 en 3.92 van de Wet IB 2001) en overige bezittingen (onder andere courante effecten en liquide middelen) van een APV worden derhalve in de regel toegerekend aan de inbrenger of diens erfgenamen.

Het begrip onderneming wordt conform artikel 3.2 van de Wet IB 2001 uitgelegd. Er moet dus onder meer sprake zijn van een reële economische activiteit. Bovendien geldt de nieuwe toerekeningsstop alleen voor zover blijkt dat die onderneming in de staat of in de staten waarin deze wordt gedreven is onderworpen aan een belasting naar de winst. Die laatste voorwaarde wordt gesteld om te voorkomen dat winsten door geen enkel land in de heffing worden betrokken.

In de voorgestelde tweede volzin van genoemd zevende lid wordt het begrip onderneming uitgebreid met werkzaamheden als bedoeld in artikel 4, onderdeel b, van de Wet Vpb 1969. Het gaat hierbij om pensioen-, lijfrente- en specifieke kapitaalverzekeringsactiviteiten ter verzorging van (gewezen) werknemers. Achtergrond is de specifieke aard van deze activiteiten, waarbij toerekening niet in de rede ligt. Tevens wordt hiermee in binnenlandse situaties een mogelijke samenloop tussen inkomstenbelasting en vennootschapsbelasting voorkomen.

Voorgesteld wordt om artikel 2.14a, zevende lid, van de Wet IB 2001 en de op dat onderdeel betrekking hebbende bepalingen terug te laten werken tot en met het tijdstip van bekendmaken van de maatregelen uit het onderhavige wetsvoorstel (20 september 2016, 15.15 uur). Hiermee wordt voorkomen dat op dit voorstel geanticipeerd kan worden door vermogen dat niet onder de nieuwe toerekeningsstop valt vóór de inwerkingtreding van de wetswijziging (1 januari 2017) ergens anders onder te brengen waardoor geen toerekening kan plaatsvinden en als gevolg daarvan met name de ab-claim op aandelenbelangen alsnog verloren gaat. De terugwerkende kracht van deze maatregel is onlosmakelijk verbonden met de terugwerkende kracht van de overgangsbepaling en wordt daarom bij artikel I, onderdeel O, nader toegelicht.

Artikel I, onderdeel E (artikel 3.95a van de Wet inkomstenbelasting 2001)

De in artikel 3.95a van de Wet IB 2001 opgenomen verwijzing naar artikel 2.14, derde lid, onderdeel d, van die wet dient te worden gewijzigd in een verwijzing naar onderdeel e van dat lid vanwege de voorgestelde verlettering van genoemd onderdeel.

Artikel I, onderdeel F (artikel 4.16 van de Wet inkomstenbelasting 2001)

Voorgesteld wordt om het van toepassing worden van het forfaitaire voordeel, bedoeld in artikel 4.13, eerste lid, onderdeel a, van de Wet IB 2001, aan te merken als een (fictieve) vervreemding in box 2 van de inkomstenbelasting, tenzij die vervreemding zou leiden tot een negatief vervreemdingsvoordeel. Met deze maatregel wordt bewerkstelligd dat er over de positieve ab-claim die op het box 2-vermogen rust, afgerekend moet worden ingeval dit vermogen deel gaat uitmaken van een vbi als bedoeld in artikel 6a van de Wet Vpb 1969 of van een buitenlands beleggingslichaam. Voor hetgeen in dit kader onder een buitenlands beleggingslichaam wordt verstaan, wordt verwezen naar de toelichting op artikel I, onderdeel C. Dat onderhavige (fictieve) vervreemding niet van toepassing is bij een negatieve ab-claim, is geregeld in het voorgestelde zevende lid van artikel 4.16 van de Wet IB 2001. Door die bepaling wordt voorkomen dat de vbi-status aangevraagd wordt, of een handeling verricht wordt waardoor een in het buitenland gevestigde vennootschap gaat kwalificeren als buitenlands beleggingslichaam, met als doel de negatieve ab-claim te kunnen verzilveren. Bovendien past afrekenen over de negatieve ab-claim bij het van toepassing worden van het forfaitaire voordeel niet binnen de doelstelling van de maatregel, namelijk het minder aantrekkelijk maken om via box 2 in een vbi of in een buitenlands beleggingslichaam te beleggen.

In het voorgestelde zesde lid van genoemd artikel 4.16 is bepaald dat de onderhavige vervreemding geacht wordt plaats te vinden op de eerste dag van de periode waarover het reguliere voordeel, bedoeld in artikel 4.16, eerste lid, onderdeel k, van de Wet IB 2001, plaatsvindt. Met deze bepaling wordt voorkomen dat onduidelijkheid kan ontstaan of het tijdstip van vervreemding de eerste dag van de hiervoor bedoelde periode is, of, indien van toepassing, het latere moment waarop vast komt te staan dat het hiervoor bedoelde reguliere voordeel in aanmerking moet worden genomen. Omdat het de bedoeling is dat het vervreemdingsvoordeel (de ab-claim) vastgesteld wordt naar de situatie op het moment dat de periode ingaat waarover het hiervoor bedoelde reguliere voordeel in aanmerking moet worden genomen, is gekozen om dat tijdstip eveneens te kiezen als tijdstip van de onderhavige vervreemding.

Voorgesteld wordt om artikel 4.16, eerste lid, onderdeel k, van de Wet IB 2001 en de op dat onderdeel betrekking hebbende bepalingen terug te laten werken tot en met het tijdstip van bekendmaken van de maatregelen uit het onderhavige wetsvoorstel (20 september 2016, 15.15 uur). Hiermee wordt voorkomen dat op dit voorstel geanticipeerd kan worden waardoor box 2-vermogen waarop een ab-claim rust vóór de inwerkingtreding van de wetswijziging (1 januari 2017) alsnog tot een vbi of tot een buitenlands beleggingslichaam kan gaan behoren.

Artikel I, onderdeel G (artikel 4.27 van de Wet inkomstenbelasting 2001)

Op grond van het voorgestelde artikel 4.16, eerste lid, onderdeel k, en zevende lid, van de Wet IB 2001 vindt er een fictieve vervreemding plaats ingeval een forfaitair voordeel als bedoeld in artikel 4.13, eerste lid, onderdeel a, van de Wet IB 2001 tot de reguliere voordelen, bedoeld in artikel 4.12, onderdeel a, van die wet, uit de aandelen of winstbewijzen gaat behoren, tenzij deze fictieve vervreemding zou leiden tot een negatief vervreemdingsvoordeel. Ook na deze fictieve vervreemding is nog steeds sprake van een aanmerkelijk belang op grond van afdeling 4.3 van de Wet IB 2001. Om te voorkomen dat over de ab-claim, waarover op grond van genoemd onderdeel k afgerekend moet worden, in een later stadium opnieuw afgerekend moet worden, wordt in het voorgestelde artikel 4.27, derde lid, van de Wet IB 2001 bepaald dat de verkrijgingsprijs van het aandeel of winstbewijs met het in aanmerking genomen vervreemdingsvoordeel (de ab-claim waarover afgerekend wordt) wordt verhoogd.

Artikel I, onderdeel H (artikel 7.7 van de Wet inkomstenbelasting 2001)

Met de wijziging van artikel 7.7, eerste lid, van de Wet IB 2001 wordt wettelijk geregeld dat ook niet-kwalificerende buitenlandse belastingplichtigen het heffingvrije vermogen in aanmerking kunnen nemen bij de bepaling van het voordeel uit sparen en beleggen in Nederland. Hiertoe wordt in artikel 7.7, eerste lid, van de Wet IB 2001 bepaald dat het voordeel uit sparen en beleggen in Nederland wordt gesteld op het met overeenkomstige toepassing van de regels van hoofdstuk 5 van die wet bepaalde forfaitaire rendement van de rendementsgrondslag in Nederland. Deze maatregel betreft een codificatie van een goedkeuring in een beleidsbesluit.50 De voorgestelde wijzigingen hebben hierbij betrekking op de tekst van genoemd artikel 7.7, zoals die per 1 januari 2017 komt te luiden op basis van het Belastingplan 2016.

Artikel I, onderdeel I (artikel 7.8 van de Wet inkomstenbelasting 2001)

Artikel 7.8, derde lid, van de Wet IB 2001 geeft enkele aanvullende bepalingen voor het vaststellen van het belastbare inkomen uit sparen en beleggen in Nederland voor kwalificerende buitenlandse belastingplichtigen ten opzichte van de bepaling van het belastbare inkomen uit sparen en beleggen in Nederland voor niet-kwalificerende buitenlandse belastingplichtigen. Twee van deze bepalingen worden door de voorgestelde wijzigingen in artikel 7.7, eerste lid, van de Wet IB 2001 overbodig. Dit betreft ten eerste de bepaling dat kwalificerende buitenlandse belastingplichtigen het heffingvrije vermogen in aanmerking kunnen nemen bij de bepaling van de rendementsgrondslag. Deze bepaling in artikel 7.8 van de Wet IB 2001 wordt overbodig omdat door de voorgestelde wijziging van artikel 7.7, eerste lid, van de Wet IB 2001 het heffingvrije vermogen al door alle buitenlandse belastingplichtigen in aanmerking kan worden genomen. Ten tweede betreft dit een bepaling die op grond van het Belastingplan 2016 per 1 januari 2017 gaat gelden en die regelt dat voor het bepalen van het gedeelte van de grondslag sparen en beleggen dat behoort tot rendementsklasse I, onderscheidenlijk rendementsklasse II, de tabel in artikel 5.2, eerste lid, van de Wet IB 2001 moet worden toegepast in plaats van de tabel in artikel 7.7, eerste lid, van de Wet IB 2001. Deze bepaling wordt overbodig omdat ook in het voorgestelde artikel 7.7, eerste lid, van de Wet IB 2001 al bij de tabel in artikel 5.2, eerste lid, van de Wet IB 2001 wordt aangesloten (en het dus geen afwijking van genoemd artikel 7.7 meer betreft). Voorgesteld wordt deze twee bepalingen te schrappen.

Artikel 7.8, zevende lid, van de Wet IB 2001 regelt voor de toepassing van het zesde lid van dat artikel hoe het (wereld)inkomen van de buitenlandse belastingplichtige moet worden bepaald voor de beoordeling of deze zijn inkomen geheel of nagenoeg geheel in Nederland heeft verworven. Onderdeel van dit inkomen is het voordeel uit sparen en beleggen. Voorgesteld wordt om bij de vaststelling van dit voordeel uit sparen en beleggen, conform de wijziging in artikel 7.7, eerste lid, van de Wet IB 2001 rekening te houden met het heffingvrije vermogen. Daarmee vindt voor de toepassing van artikel 7.8, zesde lid, van de Wet IB 2001 de vaststelling van het voordeel uit sparen en beleggen plaats conform de regels voor binnenlandse belastingplichtigen. De in artikel 7.8, zevende lid, van de Wet IB 2001 opgenomen afwijkende bepaling voor het vaststellen van dit voordeel, kan daarom vervallen.

Artikel I, onderdeel J (artikel 8.10 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.10 van de Wet IB 2001 bewerkstelligt dat de maximale algemene heffingskorting wordt verhoogd. Deze wijziging is nader beschreven in het algemeen deel van deze memorie. Bij het bepalen van het in artikel 8.10, tweede lid, van de Wet IB 2001 op te nemen bedrag is voorts rekening gehouden met de in de artikelen IV, onderdeel A, en IX van het Belastingplan 2014 opgenomen wijziging en met de in artikel II, onderdeel Ga, van het Belastingplan 2016 opgenomen wijziging. Daarnaast is rekening gehouden met de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 die per 1 januari 2017 wordt toegepast.

Artikel I, onderdeel K (artikel 8.11 van de Wet inkomstenbelasting 2001)

Ingevolge artikel I, onderdeel K, wordt het in artikel 8.11, tweede lid, eerste volzin, onderdeel b, van de Wet IB 2001 opgenomen bedrag van de maximale arbeidskorting op € 3.223 gesteld. Deze wijziging vloeit, zoals beschreven in het algemeen deel van deze memorie, deels voort uit de besluitvorming van augustus van dit jaar. Voorts is bij de bepaling van het voor 2017 geldende maximumbedrag van de arbeidskorting rekening gehouden met de in de artikelen IV, onderdeel B, en IX van het Belastingplan 2014 en de in artikel II, onderdeel H, van het Belastingplan 2016 opgenomen wijzigingen. Ook is rekening gehouden met de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 die per 1 januari 2017 wordt toegepast.

Artikel I, onderdeel L (artikel 8.17 van de Wet inkomstenbelasting 2001)

Ingevolge artikel I, onderdeel L, wordt de in artikel 8.17, tweede lid, van de Wet IB 2001 opgenomen hoge ouderenkorting op € 1.292 gesteld. Deze wijziging vloeit, zoals beschreven in het algemeen deel van deze memorie, deels voort uit de besluitvorming van augustus van dit jaar. Voorts is bij de bepaling van het voor 2017 geldende hoge bedrag van de ouderenkorting rekening gehouden met de wijziging die is opgenomen in artikel II, onderdeel I, van het Belastingplan 2016, zoals dat onderdeel is gewijzigd ingevolge artikel I, onderdeel B, van de wet van 23 december 2015 tot wijziging van het Belastingplan 2016 (Stb. 2015, 539). Daarnaast is rekening gehouden met de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 die per 1 januari 2017 wordt toegepast.

Artikel I, onderdeel M (artikel 10.6bis van de Wet inkomstenbelasting 2001)

Door de in het onderhavige wetsvoorstel opgenomen aanpassing van artikel 7.7, eerste lid, van de Wet IB 2001 hoeft per 1 januari 2017 alleen het per die datum in artikel 5.2, eerste lid, van de Wet IB 2001 als eerste en als tweede genoemde percentage op grond van het per 1 januari 2017 in werking tredende artikel 10.6bis van de Wet IB 2001 jaarlijks herijkt te worden. Omdat in het voorgestelde artikel 7.7, eerste lid, van de Wet IB 2001 geen percentages meer worden genoemd, kan de ingevolge het Belastingplan 2016 per 1 januari 2017 in artikel 10.6bis van de Wet IB 2001 opgenomen verwijzing naar het als eerste en als tweede genoemde percentage van artikel 7.7, eerste lid, van de Wet IB 2001 vervallen. De voorgestelde wijziging in artikel 10.6bis van de Wet IB 2001 voorziet daarin.

Daarnaast worden enkele wijzigingen voorgesteld in verband met het koppelen van het percentage voor het forfaitaire rendement uit een vbi aan het percentage van de hoogste schijf in box 3. Als gevolg van een amendement van het Tweede Kamerlid Groot wordt ingevolge het Belastingplan 2016 met ingang van 1 januari 2017 het percentage voor het forfaitaire rendement uit een vbi verhoogd van 4% naar 5,5%.51 Het doel hiervan is om beleggers die box 3-heffing willen ontlopen, door uit te wijken naar vbi’s, te ontmoedigen. Met de thans voorgestelde wijziging wordt het percentage van het forfaitaire rendement uit een vbi in artikel 4.14, eerste lid, van de Wet IB 2001 automatisch gekoppeld aan het voor dat jaar geldende percentage van de hoogste schijf van box 3 in artikel 5.2, eerste lid, van de Wet IB 2001. Met deze maatregel sluiten de percentages jaarlijks automatisch op elkaar aan zodat ook bij een stijging van het percentage van de hoogste schijf van box 3 genoemd fiscaal gedreven gedrag onverminderd wordt ontmoedigd.

Artikel I, onderdeel N (artikel 10.7 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 10.7, vijfde lid, van de Wet IB 2001 strekt tot een verlaging van het startpunt van de afbouw van de arbeidskorting. Deze wijziging vloeit, zoals reeds toegelicht in het algemeen deel van deze memorie, deels voort uit de besluitvorming van augustus van dit jaar. Bij het bepalen van het in artikel 10.7, vijfde lid, van de Wet IB 2001 op te nemen bedrag is voorts rekening gehouden met de in artikel III van het Belastingplan 2015 en de in artikel II, onderdeel K, van het Belastingplan 2016 opgenomen wijzigingen. Daarnaast is rekening gehouden met de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 die per 1 januari 2017 wordt toegepast.

Artikel I, onderdeel O (artikel 10a.7 van de Wet inkomstenbelasting 2001)

De reikwijdte van de in artikel 2.14a, zevende lid, van de Wet IB 2001 in de regeling voor APV’s opgenomen toerekeningsstop wordt met terugwerkende kracht tot en met 20 september 2016, 15.15 uur, beperkt (zie artikel I, onderdeel D). Dit heeft onder andere gevolgen voor aandelen en winstbewijzen die tot die datum in een APV zijn ondergebracht en waarvoor die toerekeningsstop van toepassing was. Deze aandelen en winstbewijzen worden vanaf die datum in beginsel toegerekend aan de inbrenger en na diens overlijden aan diens erfgenamen. Behoren de aandelen en winstbewijzen tot een aanmerkelijk belang dan zal de verkrijgingsprijs, bedoeld in artikel 4.21 van de Wet IB 2001, moeten worden vastgesteld. Daarvoor is voorzien in overgangsrecht in het voorgestelde artikel 10a.7, zesde lid, van de Wet IB 2001. De verkrijgingsprijs per 20 september 2016, 15.15 uur, wordt in beginsel, net zoals is bepaald voor het ontstaan van een aanmerkelijk belang bij de start van het APV-regime per 1 januari 2010, gesteld op de historische verkrijgingsprijs van de inbrenger.

De reden om bij die historische verkrijgingsprijs aan te sluiten is dat bij het toepassen van de toerekeningsstop veelvuldig sprake is van een belastingconstructie om Nederlandse belastingheffing te ontlopen. Als de toerekeningsstop is toegepast, maar er is feitelijk toch geen sprake geweest van een naar Nederlandse begrippen reële heffing naar de winst, is het naar de mening van het kabinet passend dat de Nederlandse ab-claim behouden blijft. Ook in andere gevallen waarin met betrekking tot een in een APV ingebracht aanmerkelijk belang gebruik is gemaakt van de toerekeningsstop, is het niet de bedoeling dat de Nederlandse belastingclaim illusoir wordt terwijl de voordelen uit dit vermogensbestanddeel niet in Nederland en niet (of nauwelijks) in het land waar het APV is gevestigd zijn belast. Met de voorgestelde maatregel wordt de ab-claim behouden voor zover er geen naar Nederlandse maatstaven reële heffing over de voordelen heeft plaatsgevonden.

Voor het behoud van de Nederlandse ab-claim is wel de terugwerkende kracht noodzakelijk. Dat kan worden toegelicht aan de hand van het volgende voorbeeld. Een inwoner van Nederland is de oprichter van een buitenlands APV waarin geen onderneming wordt gedreven. Het APV heeft een 100%-deelneming in een buitenlandse vennootschap (een houdstervennootschap). Deze vennootschap drijft geen onderneming en heeft een 100%-deelneming in een Nederlandse werkmaatschappij. In de werkmaatschappij en in de buitenlandse houdstervennootschap zitten aanzienlijke winstreserves. Sinds 2010 doet de inwoner een beroep op de toerekeningsstop van het huidige artikel 2.14a, zevende lid, van de Wet IB 2001. Door de voorgestelde wijziging komt de toerekeningsstop voor deze situatie echter te vervallen, omdat het APV geen onderneming drijft. De inbrenger verkrijgt hierdoor vanaf het tijdstip van inwerkingtreding van de aangepaste toerekeningsstop een aanmerkelijk belang in box 2 voor de aandelen in de buitenlandse vennootschap en op basis van het overgangsrecht wordt de verkrijgingsprijs hiervan gesteld op de historische verkrijgingsprijs. Het gevolg is dat als bij het APV geen belasting is geheven, de waardestijging van de aandelen alsnog in Nederland wordt belast. Bij inwerkingtreding van de maatregelen, zonder terugwerkende kracht, per 1 januari 2017 zou deze ab-claim nog vóór 2017 kunnen worden afgeschud. De gerealiseerde waardestijging op de aandelen blijft dan definitief onbelast en dat vindt het kabinet ongewenst.

Zonder terugwerkende kracht kan de ab-claim nog tot 1 januari 2017 op verschillende manieren worden afgeschud, zo leert ook de ervaring. De historische verkrijgingsprijs komt dan niet in beeld. Zo kan het APV de aandelen in de buitenlandse vennootschap vóór 1 januari 2017 tegen de werkelijke waarde verkopen aan de inwoner van Nederland die in het verleden de APV-structuur heeft opgezet. Het buitenlandse APV betaalt in het land van vestiging veelal geen belasting door toepassing van een met de in Nederland geldende deelnemingsvrijstelling vergelijkbare vrijstelling. De inwoner van Nederland krijgt zo een hoge verkrijgingsprijs en hij kan de koopsom die het APV heeft ontvangen zonder belastingheffing uitgekeerd krijgen. De oprichter verkrijgt zo zonder dat daadwerkelijk heffing heeft plaatsgevonden een ab-pakket met een hoge verkrijgingsprijs in box 2.

Een andere manier om de waardestijging van de aandelen nog vóór 1 januari 2017 onbelast te realiseren zou zijn wanneer de APV-structuur in stand wordt gelaten maar dat alle winstreserves, zowel die in de buitenlandse vennootschap als die in de Nederlandse werkmaatschappij, vóór 1 januari 2017 belastingvrij (door toepassing van een met de in Nederland geldende deelnemingsvrijstelling vergelijkbare vrijstelling) worden uitgekeerd aan het APV. Het APV kan deze dividenden vervolgens onbelast schenken aan de oprichter. Dit schenken kan belastingvrij doordat in de Successiewet 1956 geen toerekeningsstop bestaat en het vermogen dus al van de oprichter is.

Vervolgens worden in het voorgestelde artikel 10a.7, zesde lid, van de Wet IB 2001 enige correcties op de historische verkrijgingsprijs beschreven. Voor zover er wel een naar Nederlandse maatstaven reële heffing over de voordelen heeft plaatsgevonden, wordt de ab-claim verlaagd. Om dit te bewerkstelligen wordt de verkrijgingsprijs verhoogd met de waardestijging die toerekenbaar is aan de waardestijging van de aandelen en winstbewijzen waarover ten laste van het APV, over de periode van 1 januari 2010 tot 20 september 2016, 15.15 uur, een belasting is betaald van ten minste 10%. Verder wordt de verkrijgingsprijs verhoogd met de (fictieve) vervreemdingsvoordelen die volgens de Nederlandse wetgeving in aanmerking worden genomen bij het van toepassing worden van de oude toerekeningsstop en die tot het inkomen uit aanmerkelijk belang zijn gerekend voor zover deze voordelen betrekking hebben op aandelen of winstbewijzen die vanaf 20 september 2016, 15.15 uur, aan de belastingplichtige worden toegerekend. Met deze verhoging van de verkrijgingsprijs wordt voorkomen dat dezelfde waardestijging van de aandelen tweemaal in de belastingheffing betrokken worden. Daarentegen wordt de verkrijgingsprijs verminderd met de voordelen die ingevolge de toerekeningsstop, in de periode van 1 januari 2010 tot 20 september 2016, 15.15 uur, niet tot het inkomen uit aanmerkelijk belang zijn gerekend en waarover geen belasting is betaald van ten minste 10%, voor zover deze voordelen betrekking hebben op aandelen of winstbewijzen die vanaf 20 september 2016, 15.15 uur, aan de belastingplichtige worden toegerekend. Hiermee wordt bewerkstelligd dat ter zake van deze voordelen, die veelal onbelast zijn gebleven, de Nederlandse belastingclaim behouden blijft.

Artikel II

Artikel II, onderdeel A (artikel 4 van de Wet op de loonbelasting 1964)

De wijziging van artikel 4 van de Wet LB 1964 betreft een redactionele aanpassing van de verwijzing naar artikel 12a, vijfde lid, van de Wet LB 1964. Deze houdt verband met de eveneens in dit wetsvoorstel opgenomen wijzigingen van artikel 12a van de Wet LB 1964, waarbij genoemd vijfde lid wordt vernummerd tot zevende lid.

Artikel II, onderdeel B (artikel 12a van de Wet op de loonbelasting 1964)

Het voorgestelde artikel 12a, derde lid, van de Wet LB 1964 regelt dat het belastbare loon van directeur-grootaandeelhouders (dga’s) van lichamen die gebruikmaken van het verhoogde percentage voor starters binnen de S&O-afdrachtvermindering, bedoeld in artikel 23, zevende lid, van de Wet vermindering afdracht loonbelasting en premie voor de volksverzekeringen (WVA), ten minste op het wettelijke minimumloon wordt gesteld. In tegenstelling tot bij de toepassing van de hoofdregel uit het eerste lid van genoemd artikel 12a, is het niet van belang of het loon uit de meest vergelijkbare dienstbetrekking of het hoogste loon van de eventuele andere werknemers van het bedrijf hoger is dan het wettelijke minimumloon. Indien echter daadwerkelijk een hoger loon door de dga wordt genoten dan het wettelijke minimumloon, dan wordt dit hogere loon in aanmerking genomen. Daarom wordt in het voorgestelde derde lid, – om dezelfde reden als in het eerste lid – gesproken van een bedrag waar het loon ten minste op wordt gesteld. Genoemd derde lid is alleen van toepassing indien aan de inhoudingsplichtige een S&O-verklaring is afgegeven betreffende in het kalenderjaar verricht speur- en ontwikkelingswerk en de inhoudingsplichtige een zogenoemde starter is. Dat laatste is het geval indien de inhoudingsplichtige in een of meer van de vijf voorafgaande kalenderjaren geen inhoudingsplichtige was en voor die periode met betrekking tot ten hoogste twee kalenderjaren een S&O-verklaring is afgegeven. Met de voorgestelde maatregel kan het belastbare loon met betrekking tot een inhoudingsplichtige derhalve maximaal drie kalenderjaren op ten minste het wettelijke minimumloon worden gesteld en geldt daarna alsnog de hoofdregel. Bij de beoordeling of genoemd derde lid kan worden toegepast is ook de bepaling met betrekking tot de voortzetting van een onderneming uit artikel 23, zevende lid, van de WVA van toepassing. Als de inhoudingsplichtige slechts een gedeelte van het kalenderjaar beschikt over een S&O-verklaring, wordt het bedrag waarop het belastbare loon ten minste moet worden gesteld voor het hele kalenderjaar bepaald aan de hand van genoemd derde lid. Met betrekking tot het wettelijke minimumloon wordt uitgegaan van 108% van het twaalfvoud van het bedrag, bedoeld in artikel 8, eerste lid, onderdeel a, van de Wet minimumloon en minimumvakantiebijslag, zoals dat gold op 1 januari van het betreffende kalenderjaar. Hiermee wordt geregeld dat twaalf maal het wettelijke minimumloon per maand in aanmerking wordt genomen en tevens rekening wordt gehouden met de wettelijke minimumvakantiebijslag. Met wijzigingen van het wettelijke minimumloon die plaatsvinden na 1 januari wordt in het betreffende kalenderjaar geen rekening gehouden.

De inhoudingsplichtige waarop genoemd derde lid van toepassing is, krijgt op grond van de tweede volzin van dat lid, in lijn met de huidige gebruikelijkloonregeling, de mogelijkheid om aannemelijk te maken dat het loon uit de meest vergelijkbare dienstbetrekking voor het desbetreffende kalenderjaar lager is dan het wettelijke minimumloon. Dit kan bijvoorbeeld het geval zijn als een dga niet fulltime voor de inhoudingsplichtige werkt. Indien de inhoudingsplichtige aannemelijk maakt dat het loon uit de meest vergelijkbare dienstbetrekking lager is, wordt het belastbare loon vastgesteld op het loon uit de meest vergelijkbare dienstbetrekking. Als het belastbare loon op basis van afspraken met de Belastingdienst al op een lager bedrag dan het wettelijke minimumloon wordt vastgesteld dan blijven deze afspraken van kracht.

Op grond van het voorgestelde artikel 12a, vierde lid, van de Wet LB 1964 is de hiervoor genoemde tegemoetkoming slechts van toepassing indien de tegemoetkoming voor de onderneming in de zin van Verordening (EU) nr. 1407/2013 van de Commissie van 18 december 2013 betreffende de toepassing van de artikelen 107 en 108 van het Verdrag betreffende de werking van de Europese Unie op de-minimissteun (PbEU 2013, L 352) waar de inhoudingsplichtige toe behoort niet tot gevolg heeft dat het de-minimisplafond, bedoeld in die verordening, wordt overschreden. De hoogte van de staatssteun dient onder genoemd de-minimisplafond te blijven, zodat geen sprake is van ongeoorloofde staatssteun. Hierbij wordt volgens die verordening alle andere de-minimissteun aan dezelfde onderneming in acht genomen. Omdat de maatregel slechts staatssteun is voor zover het resulteert in een lager bedrag aan premies werknemersverzekeringen, opslag kinderopvangtoeslag en inkomensafhankelijk bijdrage Zorgverzekeringswet dat ten laste komt van de inhoudingsplichtige (start-up) is alleen sprake van staatssteun met betrekking tot werknemers in de zin van de Werkloosheidswet, de Ziektewet, de Wet werk en inkomen naar arbeidsvermogen of de Wet op de arbeidsongeschiktheidsverzekering. Bij het vaststellen of het de-minimisplafond wordt overschreden dient de staatssteun met betrekking tot alle werknemers binnen de onderneming op wie het voorgestelde derde lid van toepassing is bij elkaar opgeteld te worden. De in het voorgestelde artikel 12a, vierde lid, van de Wet LB 1964 opgenomen formule bepaalt per werknemer de hoogte van de staatssteun die geacht wordt te worden verleend op basis van deze maatregel. Uitgangspunt is het maximumpremieloon minus het bedrag waarop het gebruikelijke loon op basis van de eerste volzin van het voorgestelde artikel 12a, derde lid, van de Wet LB 1964 ten minste wordt gesteld. Hieruit volgt de maximale verlaging van de grondslag voor de premies voor de werknemersverkeringen, de opslag kinderopvangtoeslag en de inkomensafhankelijk bijdrage zorgverzekeringswet als gevolg van deze maatregel. Vervolgens worden de bij elkaar opgetelde percentages van de premies voor de werknemersverzekeringen, de opslag kinderopvangtoeslag en de inkomensafhankelijk bijdrage Zorgverzekeringswet hierop toegepast. Om te komen tot een eenvoudige en eenduidige rekenregel wordt hierbij onder meer uitgegaan van de gemiddelde sectorpremie en het gemiddelde percentage voor de gedifferentieerde premie Werkhervattingskas. Het bedrag dat met betrekking tot deze maatregel als staatssteun in aanmerking wordt genomen voor het vaststellen of het de-minimisplafond wordt overschreden vormt hiermee een vast bedrag per werknemer per jaar. Op basis van de cijfers uit 2016 zou dit bedrag op € 6.079 uitkomen.

De in het voorgestelde tiende lid opgenomen delegatiebepaling maakt het mogelijk om bij ministeriële regeling regels te stellen met betrekking tot de wijze waarop wordt vastgesteld of de hiervoor genoemde tegemoetkoming tot gevolg heeft dat genoemd de-minimisplafond wordt overschreden. Op basis van deze delegatiebepaling kunnen bij ministeriële regeling tevens regels worden gesteld met betrekking tot de toepassing van het derde en vierde lid voor sectoren die niet onder het bereik van de in het vierde lid genoemde de-minimisverordening vallen. Voor enkele sectoren zijn bijvoorbeeld specifieke verordeningen van toepassing inzake de-minimissteun.

Artikel II, onderdelen C en D (artikelen 20a en 20b van de Wet op de loonbelasting 1964)

Deze wijzigingen sluiten aan op de per 1 januari 2017 voorziene wijzigingen van de tabel die is opgenomen in artikel 2.10, eerste lid, van de Wet IB 2001, onderscheidenlijk op de per 1 januari 2017 voorziene wijzigingen van de tabel die is opgenomen in artikel 2.10a, eerste lid, van de Wet IB 2001, zoals opgenomen in artikel I, onderdelen A en B.

Artikel II, onderdeel E (artikel 22 van de Wet op de loonbelasting 1964)

Deze wijziging sluit aan op de per 1 januari 2017 voorziene wijziging van artikel 8.10 van de Wet IB 2001, zoals opgenomen in artikel I, onderdeel J.

Artikel II, onderdeel F (artikel 22a van de Wet op de loonbelasting 1964)

Deze wijziging sluit aan op de per 1 januari 2017 voorziene wijziging van artikel 8.11 van de Wet IB 2001, zoals opgenomen in artikel I, onderdeel K.

Artikel II, onderdeel G (artikel 22b van de Wet op de loonbelasting 1964)

Deze wijziging sluit aan op de per 1 januari 2017 voorziene wijziging van artikel 8.17 van de Wet IB 2001, zoals opgenomen in artikel I, onderdeel L.

Artikel II, onderdeel H (artikel 35o van de Wet op de loonbelasting 1964)

Met de toevoeging van een tweede lid aan artikel 35o van de Wet LB 1964 gaat voor artikel 12a, derde, vierde en tiende lid, van de Wet LB 1964 een horizonbepaling gelden. Met het vervallen van artikel 12a, derde, vierde en tiende lid, van de Wet LB 1964 wordt bewerkstelligd dat vanaf 2022 het belastbare loon van dga’s van lichamen die gebruikmaken van het verhoogde percentage voor starters binnen de S&O-afdrachtvermindering, bedoeld in artikel 23, zevende lid, van de WVA, niet meer op ten minste het wettelijke minimumloon wordt gesteld. Met betrekking tot deze dga’s gelden vanaf 2022 weer de bepalingen uit het eerste en tweede lid van artikel 12a van de Wet LB 1964.

Artikel III

Artikel III (evaluatie versoepeling gebruikelijkloonregeling voor innovatieve start-ups)

Zoals in het algemeen deel van deze memorie is aangegeven wordt de gebruikelijkloonregeling versoepeld voor innovatieve start-ups. Vanaf 2017 mag het belastbare loon van dga’s van innovatieve bedrijven die speur- en ontwikkelingswerk verrichten en voor de toepassing van de S&O-afdrachtvermindering als starter worden aangemerkt voor de toepassing van de gebruikelijkloonregeling worden vastgesteld op het wettelijke minimumloon. Na drie jaar ervaring met de regeling wordt gestart met een evaluatie van doelmatigheid en doeltreffendheid van de regeling. Voor deze evaluatie zal ongeveer een jaar nodig zijn. Binnen vier jaar na de invoering van deze maatregel zal de evaluatie worden aangeboden aan de Staten-Generaal.

Artikel IV

Artikel IV, onderdeel A (artikel 10a van de Wet op de vennootschapsbelasting 1969)

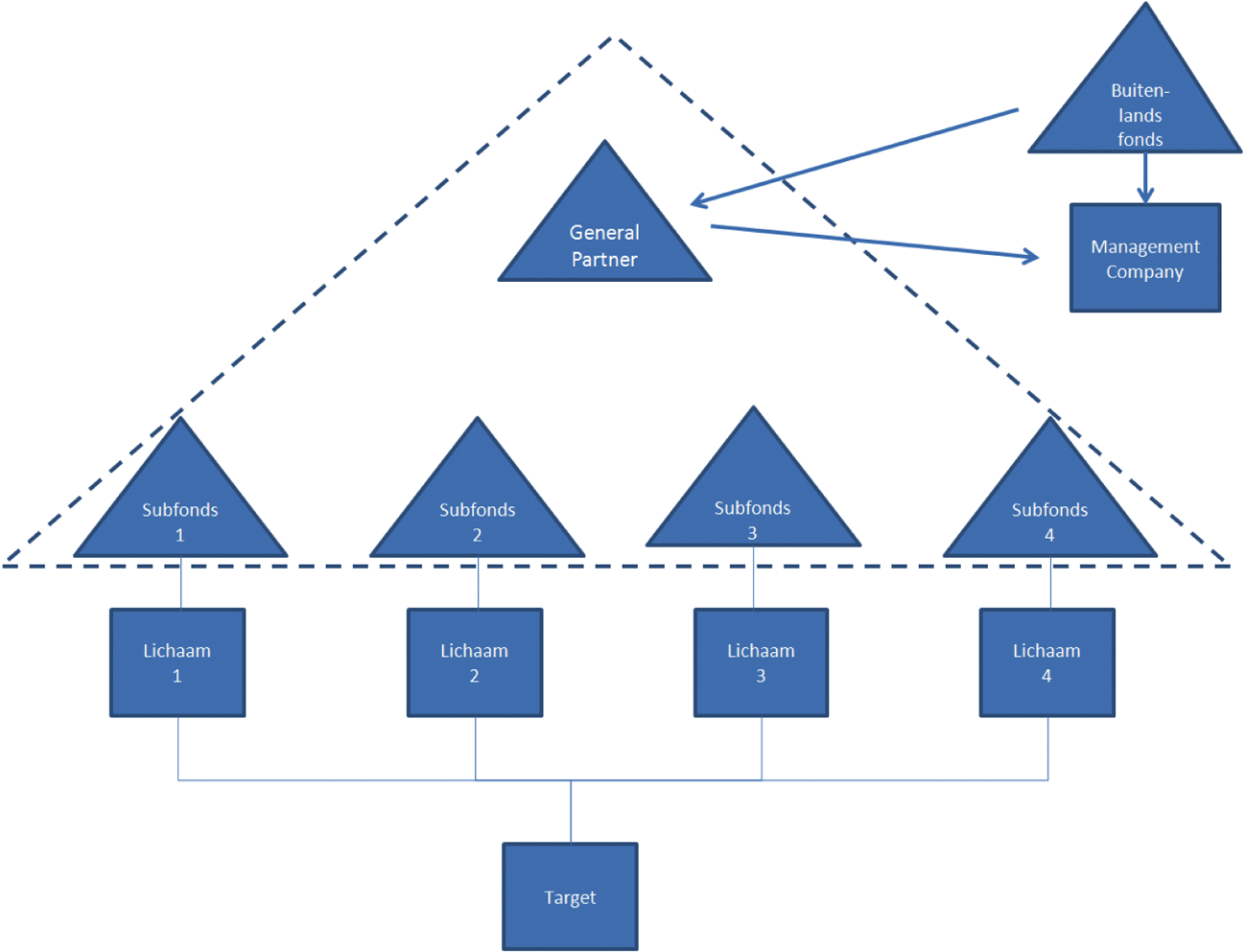

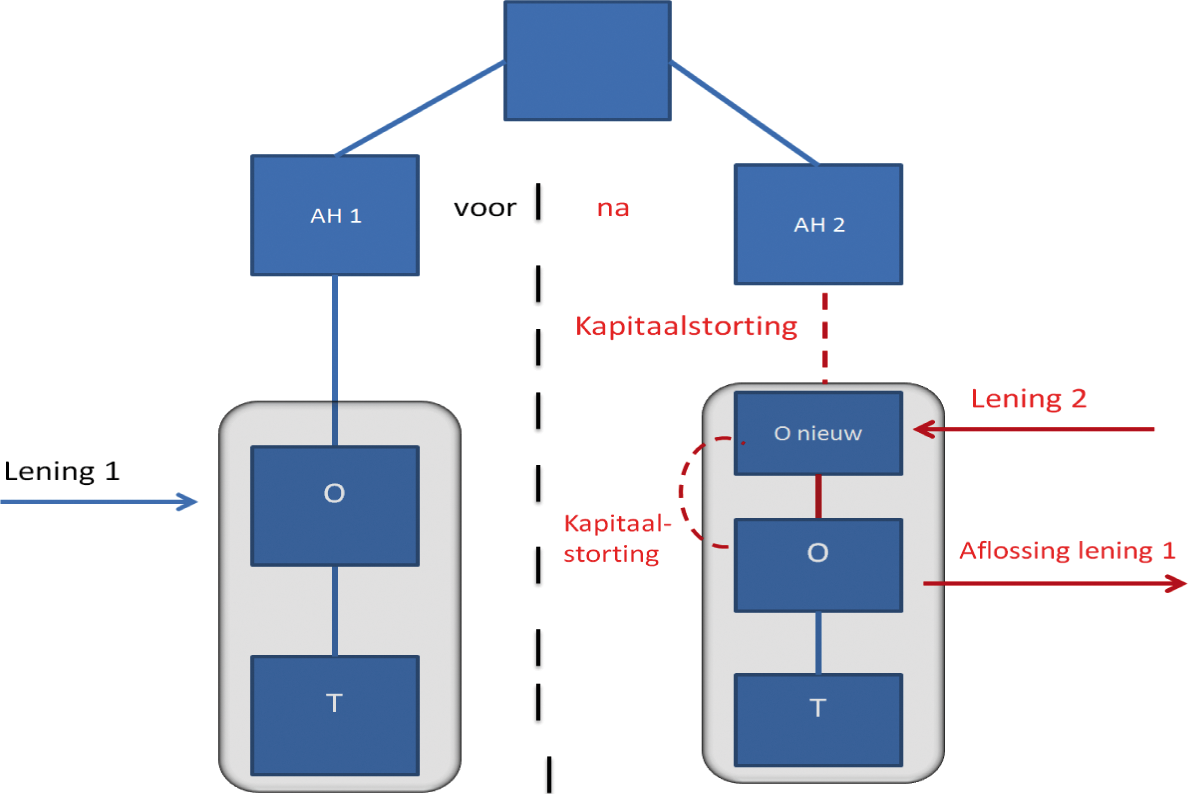

Artikel 10a van de Wet Vpb 1969 geeft regels voor de aftrekbaarheid van rente en daarmee samenhangende lasten in gevallen die zijn te kenschetsen als winstdrainage. Een van de voorwaarden voor toepassing van genoemd artikel is dat sprake is van (rente op) een schuld aan een verbonden lichaam (of een verbonden natuurlijke persoon). Van «verbondenheid» is hierbij, kort gezegd, sprake bij belangen van een derde of meer. In de praktijk komt het regelmatig voor dat verschillende partijen een gezamenlijke investering doen, bijvoorbeeld in het kader van een overnamestructuur bij een private-equity-investering, waarbij elk van die partijen individueel bezien een belang van minder dan een derde heeft in de overgenomen onderneming. In een dergelijke situatie kan in materiële zin echter toch sprake zijn van de vereiste verbondenheid voor de toepassing van artikel 10a van de Wet Vpb 1969 tussen de overgenomen onderneming en de investeerders indien sprake is van een gecoördineerde investering door een samenwerkende groep. Ook in een dergelijke situatie kan er sprake zijn van een gekunstelde (onzakelijke) financiering met vreemd vermogen waartegen genoemd artikel 10a zich richt. Met het nieuwe zesde lid wordt voorgesteld deze invulling van het begrip «verbondenheid» voor de toepassing van artikel 10a van de Wet Vpb 1969 expliciet vast te leggen. Hiermee wordt meer duidelijkheid gegeven over de invulling van het begrip belang in artikel 10a, vierde lid, van de Wet Vpb 1969. Of sprake is van een samenwerkende groep is afhankelijk van de feiten en omstandigheden van het individuele geval. In de onderstaande figuur is bij wijze van illustratie een voorbeeld van een dergelijke samenwerkende groep opgenomen waarbij de investering in een over te nemen vennootschap via vier aparte subfondsen is vormgegeven. Er zijn uiteraard ook andere structuren denkbaar.

Figuur 1

In de geschetste structuur biedt een (veelal buitenlandse) fondsaanbieder potentiële investeerders, zoals institutionele beleggers, beleggingsfondsen en andere vermogensbeheerders, de mogelijkheid om deel te nemen in een fonds. De gestippelde driehoek stelt het fonds voor, dat bestaat uit een aantal subfondsen (in het voorbeeld subfondsen 1 tot en met 4). De achterliggende investeerders of de (sub)fondsen hebben de zeggenschap overgedragen aan de general partner die het fonds beheert of die de management company aanstelt en aanstuurt.52 De general partner neemt voor een klein bedrag deel in het fonds. Daarnaast ontvangt de general partner een aanzienlijk deel van de fondswinst: de zogenoemde carried interest. De verschillende investeerders zeggen inlegbedragen toe (commitments), die binnen het investeringsfonds in een of meer lichamen dan wel subfondsen worden ondergebracht. Op het moment dat een over te nemen vennootschap is gevonden, wordt een deel van de toegezegde commitments afgeroepen bij de investeerders. De inleg van deze gelden wordt vervolgens op gezag van de general partner dan wel de management company in de – in dit voorbeeld – vier verschillende subfondsen ondergebracht. De vier verschillende fondsen houden eenieder een belang in de lichamen 1 tot en met 4. Ten behoeve van een overname wordt een overnemende vennootschap opgericht. De lichamen 1 tot en met 4 verstrekken een lening aan de overnemende vennootschap die wordt gefinancierd door de investeerders. De verschillende lichamen houden individueel geen belang van ten minste een derde in de overnemende vennootschap, waardoor indien alleen op individueel niveau zou worden gekeken, in een dergelijke structuur de betaalde rente in aftrek zou komen bij de overnemende vennootschap. Materieel kan er echter toch sprake zijn van verbondenheid vanwege de samenwerking tussen de investeerders en de zeggenschap van de general partner. Om die reden zal moeten worden beoordeeld of sprake is van een samenwerkende groep. Indien de lichamen (in het voorbeeld 1 de lichamen tot en met 4) – of in voorkomende gevallen de achterliggende investeerders – als samenwerkende groep verbonden zijn met de overnemende vennootschap, leidt dat er overigens niet per definitie toe dat deze lichamen ook voor andere investeringen een samenwerkende groep vormen. Er dient per investering te worden beoordeeld of sprake is van een samenwerkende groep.

Voor de beoordeling of er bij de – onmiddellijke of middellijke – aandeelhouders (in het voorbeeld de lichamen 1 tot en met 4 of in voorkomende gevallen de achterliggende partijen) sprake is van een samenwerkende groep spelen verschillende factoren een rol. Van een samenwerkende groep zal in ieder geval sprake zijn indien de materiële zeggenschap over de – vormgeving van de – investering en het gezamenlijke belang in de overgenomen vennootschap berust bij een coördinerende (rechts)persoon (zoals in het voorbeeld de general partner die het fonds beheert) en elke aandeelhouder onder min of meer vergelijkbare voorwaarden en in min of meer dezelfde verhouding eigen vermogen en (risicovolle) leningen verschaft. Er is voor de achterliggende participanten (in het voorbeeld lichamen 1 tot en met 4), sprake van een gezamenlijke en parallelle investering in de target onder regie van de general partner van het fonds. Het is daarbij in het algemeen voor de parallel investerende lichamen of subfondsen niet toegestaan tussentijds hun belang te verminderen of uit de investering te stappen. Dat benadrukt dat sprake is van samenwerking.

In een dergelijk geval is er dus sprake van één gecoördineerde investering onder de regie van een general partner van het fonds, waarbij de general partner feitelijk of materieel onder andere de mix bepaalt van aandelenkapitaal en aandeelhoudersleningen en waarbij de rentelasten ter zake van de aandeelhoudersleningen direct of indirect ten laste komen van de overnemende vennootschap en de target. Indien een dergelijke gecoördineerde investering in totaal een belang van ten minste een derde vertegenwoordigt, zijn de investerende lichamen ten opzichte van de overnemende vennootschap (en de target) aan te merken als verbonden lichamen als bedoeld in de voorgestelde wijziging van artikel 10a van de Wet Vpb 1969. Wel kan uiteraard, op basis van de al bestaande tegenbewijsregeling van artikel 10a van de Wet Vpb 1969, de beperking van de renteaftrek worden voorkomen indien de belastingplichtige aannemelijk maakt dat in overwegende mate sprake is van zakelijke overwegingen voor de rechtshandeling en de financiering.

Voor het constateren of al dan niet sprake is van een samenwerkende groep is in meer algemene zin met name relevant of de investering in de overgenomen vennootschap en de daarbij behorende vormgeving van de financiering gecoördineerd plaatsvindt. Coördinatie ten aanzien van de vormgeving van de investering en de financiering zal veelal zijn af te leiden uit het geheel aan overeenkomsten waarin partijen de onderlinge afspraken over de investering en financiering hebben vastgelegd. Een element hiervan is dat de betrokken deelnemers zich niet zomaar eenzijdig kunnen terugtrekken of hun positie kunnen wijzigen. Een aanwijzing dat sprake is van coördinatie kan bijvoorbeeld worden ontleend aan een coördinerende en sturende rol van een management company/general partner van het private-equityhuis of aan het geheel van contractuele overeenkomsten tussen de investeerders. Zowel schriftelijke bescheiden als de feitelijke gedragingen van de betrokken partijen kunnen in dit kader relevant zijn.

De vraag of er in een concrete situatie sprake is van een samenwerkende groep kan zich bijvoorbeeld ook voordoen bij een joint venture (bijvoorbeeld bedrijven die besluiten samen een onderneming te verwerven), bij het gebruik van een stichtingadministratiekantoor (STAK) en bij een gezamenlijke investering door vier of meer familieleden. Voor al deze situaties geldt dat het enkele feit dat sprake is van een gezamenlijke investering nog niet leidt tot de conclusie dat sprake is van een samenwerkende groep. In dergelijke gevallen kan echter wel sprake zijn van een samenwerkende groep als bijvoorbeeld (aanvullende) bindende afspraken zijn gemaakt waardoor de investeerders zijn gehouden om onder vergelijkbare voorwaarden vreemd vermogen te verschaffen naar rato van hun participatie en het hun niet is toegestaan hun belang tussentijds te vervreemden of te verminderen. Indien er sprake is van dergelijke omstandigheden is sprake van een materiële samenwerking tussen de investeerders en derhalve van een samenwerkende groep.

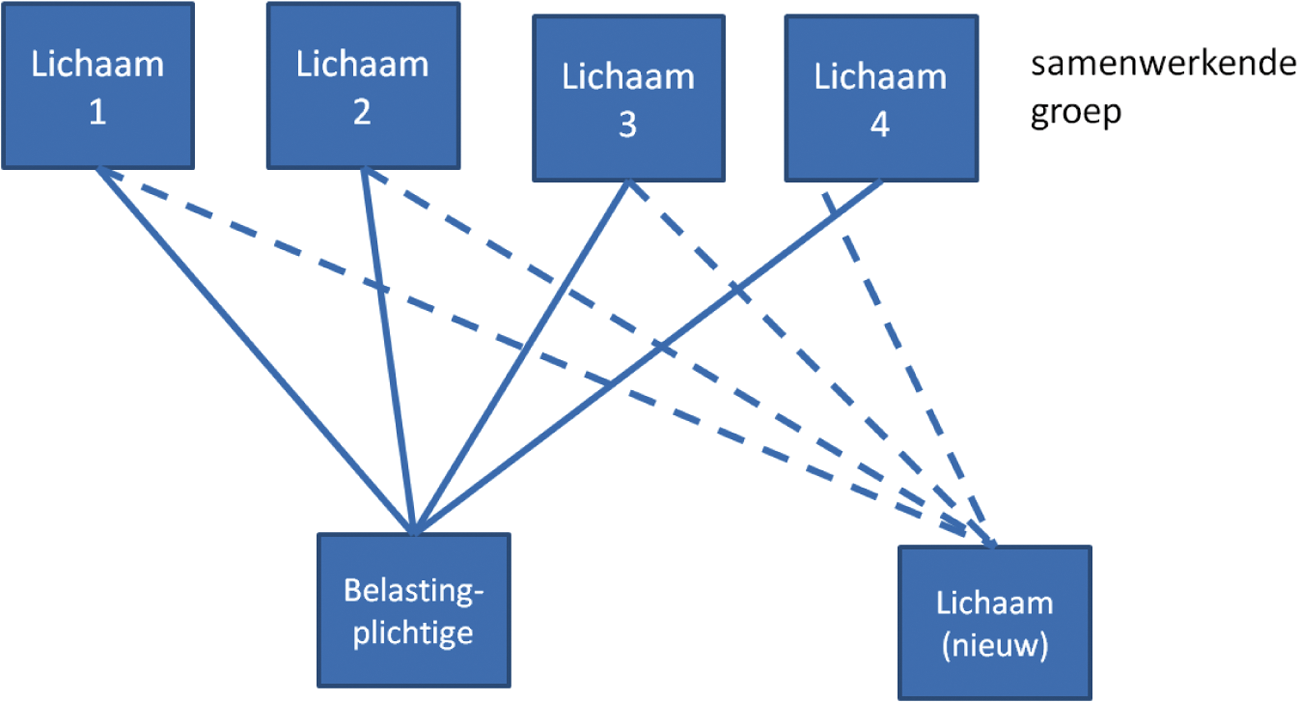

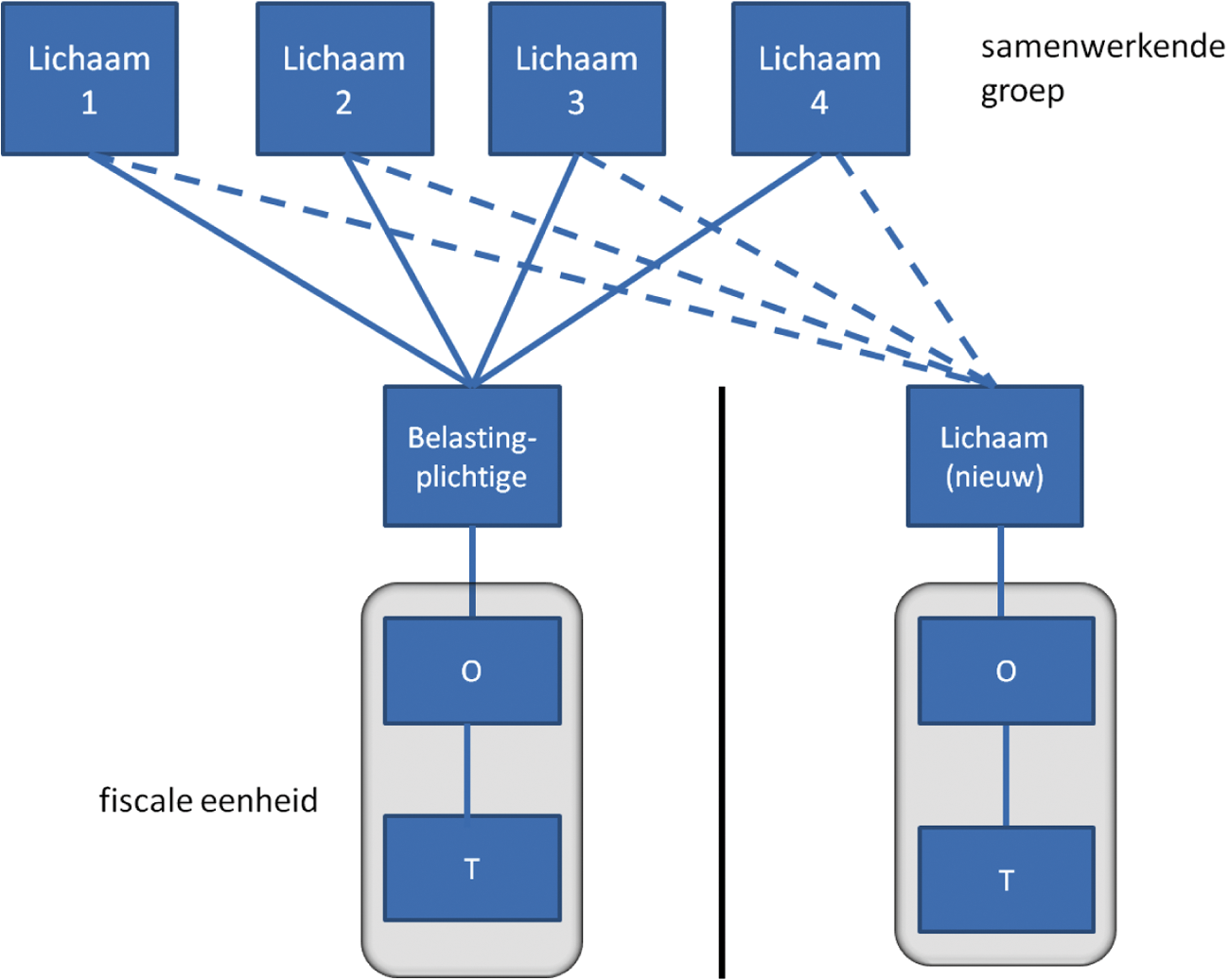

Naast de voorgestelde aanpassing van het verbondenheidsbegrip voor lichamen waarin een belang wordt gehouden door een samenwerkende groep, bevat het voorgestelde artikel 10a, zesde lid, van de Wet Vpb 1969 nog een aanpassing voor de situatie waarin dezelfde samenwerkende groep ook nog een belang van ten minste een derde heeft in een ander lichaam. Beide lichamen waarin een belang van ten minste een derde wordt gehouden door dezelfde samenwerkende groep worden dan eveneens als verbonden aangemerkt. In de onderstaande figuur wordt dit geïllustreerd.

Figuur 2

Op basis van het voorgestelde artikel 10a, zesde lid, van de Wet Vpb 1969 is er sprake van verbondenheid tussen de belastingplichtige en lichaam (nieuw) indien de lichamen 1, 2, 3 en 4 een samenwerkende groep vormen en als samenwerkende groep voor ten minste een derde gedeelte belang hebben in de belastingplichtige en lichaam (nieuw). Het begrip verbondenheid wordt tevens van belang voor de toepassing van artikel 15ad van de Wet Vpb 1969. Om die reden wordt een verwijzing naar artikel 15ad van de Wet Vpb 1969 toegevoegd aan artikel 10a, vierde lid, van de Wet Vpb 1969. Ook de voorgestelde regeling van de samenwerkende groep gaat gelden voor genoemd artikel 15ad. Voor een nadere toelichting op het belang hiervan voor artikel 15ad van de Wet Vpb 1969 wordt verwezen naar de toelichting op artikel IV, onderdeel G.

Het huidige artikel 10a, zesde lid, van de Wet Vpb 1969 wordt vernummerd tot zevende lid. Hierin wordt tevens een verwijzing opgenomen naar het voorgestelde zesde lid. Dit leidt ertoe dat de lichamen die met de belastingplichtige verbonden zijn omdat zij deel uitmaken van een samenwerkende groep die ten minste een derde belang houdt in de belastingplichtige, ook verbonden zijn met de maatschappijen van de fiscale eenheid waarvan de belastingplichtige deel uitmaakt.

Verder wordt artikel 10a, vierde lid, van de Wet Vpb 1969 aangepast in verband met de in dit wetsvoorstel opgenomen aanpassingen van de innovatiebox. Hierbij worden de voor de innovatiebox geldende regels omwille van de inzichtelijkheid opgenomen in verschillende artikelen, waarbij in een tweetal artikelen het begrip verbonden lichaam wordt gebruikt. Met de invoeging van een verwijzing naar artikel 12bb van de Wet Vpb 1969 in genoemd artikel 10a, vierde lid, wordt tot uitdrukking gebracht dat dit begrip hierbij dient te worden opgevat overeenkomstig de omschrijving in dat vierde lid.

Artikel IV, onderdeel B (artikel 12b van de Wet op de vennootschapsbelasting 1969)

De voorgestelde wijzigingen van de in artikel 12b van de Wet Vpb 1969 opgenomen innovatiebox houden verband met de afspraken die in het kader van het Base Erosion and Profit Shifting (BEPS)-project van de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) zijn gemaakt (in het bijzonder actiepunt 5), zoals toegelicht in het algemeen deel van deze memorie. Hierbij is ervoor gekozen om de met dit wetsvoorstel verder uit te breiden regeling van de innovatiebox omwille van de inzichtelijkheid onder te brengen in verschillende artikelen. Het gaat hierbij om de voorgestelde artikelen 12b tot en met 12bg van de Wet Vpb 1969. Het voorgestelde artikel 34d van de Wet Vpb 1969 bevat verder nog overgangsrecht.

In het voorgestelde artikel 12b van de Wet Vpb 1969 is de kern van de regeling van de innovatiebox opgenomen die vervolgens in de daaropvolgende artikelen wordt uitgewerkt. Genoemd artikel 12b bepaalt dat de innovatiebox kan worden toegepast voor kwalificerende immateriële activa die de belastingplichtige zelf heeft voortgebracht. Heeft de belastingplichtige een kwalificerend immaterieel activum zelf voortgebracht, dan komen de kwalificerende voordelen in aanmerking voor de voordelen van de innovatiebox. De begrippen kwalificerend immaterieel activum en kwalificerende voordelen worden in de voorgestelde artikelen 12ba tot en met 12bg van de Wet Vpb 1969 verder uitgewerkt. Hierbij geldt dat het begrip voordelen een algebraïsch begrip is. Dat betekent dat de innovatiebox ook van toepassing is in een jaar waarin negatieve kwalificerende voordelen uit een kwalificerend immaterieel activum worden behaald.

De innovatiebox is, als gezegd, alleen van toepassing indien het immateriële activum door de belastingplichtige zelf is voortgebracht. Deze voorwaarde geldt al onder het huidige regime, maar is in dit voorstel expliciet gemaakt. Er is pas sprake van zelf voortbrengen indien de belastingplichtige zelf het speur- en ontwikkelingswerk heeft gedaan dat heeft geleid tot het immateriële activum. Hier is geen inhoudelijke wijziging beoogd.

Zelf voortbrengen betekent in dit kader dat de belastingplichtige het immateriële activum voor zijn rekening en risico heeft ontwikkeld. Daarvoor is nodig dat er voldoende belangrijke functies bij de belastingplichtige aanwezig zijn om het immateriële activum aan de belastingplichtige toe te kunnen rekenen. Van zelf voortbrengen is daarom sprake als de belastingplichtige beslissingsbevoegd en functioneel in staat is om de onderzoeks- en ontwikkelingswerkzaamheden aan te sturen. Elementen die hierbij een rol spelen zijn onder andere het vanuit een inhoudelijke expertise dragen van verantwoordelijkheid voor de gemaakte keuzes tijdens het onderzoeks- en ontwikkelingsproces alsmede de planning daarvan, de budgettering, het meten van prestaties, het belonen, het waar nodig aanpassen/herdefiniëren van de werkterreinen, het vaststellen van de commercieel waardevolle gebieden en het beoordelen van de kans op (on)succesvol onderzoek. Een belastingplichtige die een immaterieel activum bezit, maar functioneel niet in staat is om de daarbij behorende onderzoeks- en ontwikkelingswerkzaamheden vanuit de eigen inhoudelijke expertise aan te sturen, komt dus niet voor de toepassing van de innovatiebox in aanmerking. Over het algemeen geldt dat hoe meer onderzoeks- en ontwikkelingswerkzaamheden de belastingplichtige zelf uitvoert hoe eerder genoemde aansturing aannemelijk zal zijn.

De innovatiebox is optioneel. Per belastingplichtige is slechts één innovatiebox mogelijk. De keuze wordt echter in beginsel per kwalificerend activum gemaakt. De innovatiebox bestaat daardoor uit de gezamenlijke kwalificerende activa waarvoor is gekozen voor de toepassing van de innovatiebox. De belastingplichtige kan ten aanzien van een immaterieel activum voor het eerst kiezen in het jaar dat aan alle voorwaarden is voldaan. Dit betekent dat niet voor de toepassing van de innovatiebox kan worden gekozen als het immateriële activum nog in ontwikkeling is. De voordelen uit innovatieve activiteiten in de jaren waarin niet is gekozen voor de toepassing van de innovatiebox worden volledig – en dus niet tegen het verlaagde belastingtarief – in de heffingsgrondslag betrokken.

De belastingplichtige maakt de keuze voor toepassing van de innovatiebox kenbaar in de aangifte over het eerste jaar waarin hij deze wil toepassen. Deze keuze kan worden gemaakt zolang de aanslag over het desbetreffende jaar nog niet onherroepelijk vaststaat.

Artikel IV, onderdeel C (artikelen 12ba tot en met 12bg van de Wet op de vennootschapsbelasting 1969)

Artikel 12ba

Het voorgestelde artikel 12ba van de Wet Vpb 1969 omschrijft wat voor de toepassing van de innovatiebox onder het begrip kwalificerend immaterieel activum wordt verstaan. Hierbij wordt een onderscheid gemaakt tussen een zogenoemde kleinere belastingplichtige en grotere belastingplichtigen. Voor de kleinere belastingplichtigen gaat het hierbij om de immateriële activa die zijn voortgevloeid uit speur- en ontwikkelingswerk waarvoor aan de belastingplichtige een S&O-verklaring is afgegeven. Zoals ook in het algemeen deel van deze memorie naar voren is gekomen, hoeft de kleinere belastingplichtige dus niet te beschikken over een bijkomend juridisch toegangsticket in de vorm van bijvoorbeeld een octrooi of een daarmee vergelijkbaar recht.

Zoals ook in het algemeen deel van deze memorie naar voren is gekomen, hoeft de kleinere belastingplichtige dus niet te beschikken over een bijkomend juridisch toegangsticket in de vorm van bijvoorbeeld een octrooi of een daarmee vergelijkbaar recht.

Van een kleinere belastingplichtige is volgens het tweede lid sprake als de belastingplichtige voldoet aan twee voorwaarden. Ten eerste moeten de voordelen die de belastingplichtige geniet uit hoofde van immateriële activa die zijn voortgevloeid uit speur- en ontwikkelingswerk waarvoor aan de belastingplichtige een S&O-verklaring is afgegeven, vermeerderd met de kosten van belastingplichtige ter verwerving van die voordelen, in het jaar en de vier voorafgaande jaren tezamen minder bedragen dan € 37,5 miljoen (namelijk 5 maal € 7,5 miljoen) (voordeelcriterium). Hierbij ziet het begrip «jaar» op boekjaren. Voor de toepassing van deze voorwaarde is niet relevant of de activa kwalificeren voor de innovatiebox en of de belastingplichtige voor deze activa heeft gekozen voor toepassing van de innovatiebox. De voordelen in de zin van de eerste voorwaarde worden dus ook bepaald zonder toepassing van de nexusbreuk.

De genoemde grens van € 37,5 miljoen vloeit voort uit de afspraken die in OESO-verband zijn gemaakt, waarin is opgenomen dat wordt aangesloten bij het brutovoordeel uit alle innovatieve immateriële activa van een belastingplichtige. Vanwege het ontbreken van de term «brutovoordeel» als fiscaal begrip, is gekozen voor de omschrijving van het voorgestelde artikel 12ba, tweede lid, onderdeel a, van de Wet Vpb 1969. Het brutovoordeel is daarin gedefinieerd als de nettovoordelen vermeerderd met de kosten ter verwerving van die nettovoordelen. Dit zijn kosten die de belastingplichtige maakt nadat het immateriële activum is gereedgekomen en kunnen bijvoorbeeld bestaan uit juridische kosten, zoals voor de aanvraag van octrooien, kosten in verband met het verlenen van licenties, kosten om inbreuken op octrooien tegen te gaan en kosten in verband met de verkoop van het activum. Kosten van ontwikkeling van immateriële activa zijn geen kosten ter verwerving van voordelen uit kwalificerende immateriële activa.

De tweede voorwaarde in de omschrijving van een kleinere belastingplichtige is dat de belastingplichtige of, indien relevant, de groep waar de belastingplichtige deel van uitmaakt in het jaar en de vier voorafgaande jaren tezamen een netto-omzet heeft van ten hoogste € 250 miljoen (namelijk 5 maal € 50 miljoen) (omzetcriterium). Ook hier gaat bij het begrip «jaar» om een boekjaar. Voor het bepalen van de netto-omzet van de belastingplichtige of de groep is de netto-omzet als opgenomen in de (geconsolideerde) jaarrekening van de belastingplichtige of de groep bepalend. Dit volgt uit de verwijzing naar artikel 377 van Boek 2 van het Burgerlijk Wetboek of soortgelijke buitenlandse wettelijke regelingen. Daarvoor is gekozen omdat fiscale gegevens voor de groep als geheel niet altijd beschikbaar zijn. Bij deze toets wordt het concernbegrip vanuit het jaarrekeningrecht gehanteerd. Dit volgt uit de verwijzing naar het begrip groep uit artikel 24b van Boek 2 van het Burgerlijk Wetboek. Een groep kan ook rechtspersonen en vennootschappen omvatten waarop de bepalingen van titel 9 van Boek 2 van het Burgerlijk Wetboek niet van toepassing zijn. Deze voorwaarde wordt getoetst op basis van de voor de belastingplichtige opgemaakte jaarrekening of, indien van toepassing, de jaarrekening die is opgemaakt voor de groep waar de belastingplichtige deel van uitmaakt. Dat geldt ook indien groepsmaatschappijen in de consolidatie zijn betrokken zonder dat de toepasselijke bepalingen uit het Burgerlijk Wetboek of buitenlandse wettelijke regelingen inzake de jaarrekening daartoe verplichten. Bij deze voorwaarde kan gebruik worden gemaakt van jaarrekeningen die zijn opgemaakt in overeenstemming met daarvoor geldende bepalingen uit het Burgerlijk Wetboek of uit buitenlandse wettelijke regelingen zoals de US GAAP (Generally Accepted Accounting Principles). Als bijvoorbeeld de jaarrekening van de belastingplichtige is opgesteld in overeenstemming met de wettelijke bepalingen inzake de jaarrekening uit het Burgerlijk Wetboek, terwijl voor de groep alleen een jaarrekening in overeenstemming met de US GAAP is opgemaakt, moet worden uitgegaan van de groepsjaarrekening die is opgemaakt in overeenstemming met de US GAAP. Indien echter voor de groep zowel een jaarrekening is opgemaakt in overeenstemming met het Burgerlijk Wetboek als een jaarrekening volgens de US GAAP, dan moet worden uitgegaan van de groepsjaarrekening die is opgemaakt in overeenstemming met het Burgerlijk Wetboek. De feitelijk beschikbare jaarrekening wordt hierbij als uitgangspunt genomen, behoudens gevallen waar deze evident in strijd is met de toepasselijke binnenlandse dan wel buitenlandse regels voor de jaarverslaggeving.

Hieronder wordt in een tweetal voorbeelden het voorstaande nader toegelicht. Het eerste voorbeeld ziet op een situatie waarin een belastingplichtige door het voortschrijdende voordeel- of omzetcriterium het ene jaar mogelijk wel voldoet aan de eisen van een kleinere belastingplichtige en het andere jaar niet.

Voorbeeld toepassing voorwaarden kleinere belastingplichtige

Een belastingplichtige heeft de onderstaande netto-omzet. Daarnaast brengt de belastingplichtige ieder jaar een immaterieel activum voort ter zake waarvan een S&O-verklaring is afgegeven, uit hoofde waarvan een brutovoordeel wordt genoten. De belastingplichtige is niet in het bezit van een juridisch ticket voor de immateriële activa.

| Netto-omzet | Bruto voordeel uit immaterieel activum | |

|---|---|---|

| Jaar 1 | 40 | 5 |

| Jaar 2 | 50 | 20 |

| Jaar 3 | 45 | 6 |

| Jaar 4 | 60 | 4 |

| Jaar 5 | 50 | 4 |

| Jaar 6 | 60 | 3 |

| Jaar 7 | 30 | 5 |

De belastingplichtige kiest in jaar 1 in de aangifte voor toepassing van de innovatiebox en wordt aangemerkt als kleinere belastingplichtige. Tot en met jaar 4 kwalificeert de belastingplichtige als «kleinere belastingplichtige» omdat zowel het voortschrijdende omzetcriterium als het voorschrijdende voordeelcriterium niet wordt overschreden.

In jaar 5 kwalificeert de belastingplichtige niet meer als «kleinere belastingplichtige», omdat niet meer wordt voldaan aan het voortschrijdende voordeelcriterium. De netto-omzet van jaar 1 tot en met jaar 5 bedraagt weliswaar minder dan € 250 miljoen, maar het voortschrijdende voordeel uit het immateriële activum bedraagt € 39 miljoen en daarmee meer dan € 37,5 miljoen. Dit betekent dat in jaar 5 voldaan moet worden aan de eisen van een grotere belastingplichtige: naast een S&O-verklaring moet er ook een juridisch ticket aanwezig zijn om de voordelen uit het immateriële activum in de innovatiebox in aanmerking te nemen. Indien geen juridisch ticket aanwezig is, worden de winsten uit hoofde van alle alsdan niet meer kwalificerende immateriële activa in jaar 5 belast tegen het reguliere tarief.

In jaar 6 voldoet belastingplichtige eveneens niet aan de eisen van een kleinere belastingplichtige, omdat de voortschrijdende netto-omzet van jaar 2 tot en met jaar 6 meer bedraagt dan € 250 miljoen (namelijk € 265 miljoen). Naast een S&O-verklaring moet dus ook voor dat jaar een juridisch ticket aanwezig zijn om de voordelen uit het immateriële activum in de innovatiebox in aanmerking te nemen. Indien geen juridisch ticket aanwezig is, worden de winsten uit hoofde van de niet-kwalificerende immateriële activa in jaar 6 belast tegen het reguliere tarief.

In jaar 7 kwalificeert belastingplichtige weer als kleinere belastingplichtige, omdat over de jaren 3 tot en met 7 wordt voldaan aan zowel het voortschrijdende omzetcriterium (€ 245 miljoen) als het voortschrijdende brutovoordeelcriterium (€ 22 miljoen). De immateriële activa die zijn gereedgekomen in jaren 5 en 6 kunnen ook voor de innovatiebox in jaar 7 kwalificeren, mits daarom wordt verzocht en aan de overige voorwaarden wordt voldaan.

Het tweede voorbeeld ziet op een belastingplichtige die in een jaar tegelijkertijd deel uitmaakt van meer dan één groep. Alsdan wordt volgens het derde lid van genoemd artikel 12ba de netto-omzet van de groep die het grootst is in aanmerking genomen.

Voorbeeld criterium groepsomzet

Een belastingplichtige maakt in jaar 1 en jaar 2 deel uit van groep A. Op 1 januari van jaar 3 wordt het gedeelte van groep A waar de belastingplichtige deel van uitmaakt overgenomen door groep B. De netto-omzet in miljoenen van de verschillende groepen bedraagt:

| Groep A | Groep B | |

|---|---|---|

| Jaar 1 | 60* | 20 |

| Jaar 2 | 60* | 20 |

| Jaar 3 | 50 | 30* |

| Jaar 4 | 50 | 30* |

| Jaar 5 | 50 | 30* |

Om te bepalen of de belastingplichtige voldoet aan het omzetcriterium, dient hij voor de jaren 1 en 2 de netto-omzet van groep A in aanmerking te nemen en in de jaren 3 tot en met 5 de netto-omzet van groep B. In jaar 5 is de som van de netto-omzet van de groep waar de belastingplichtige in het boekjaar en de vier voorgaande jaren deel van uitmaakt:

60 + 60 + 30 + 30 + 30 = € 210 miljoen

De som van de nettogroepsomzet van de belastingplichtige blijft dus onder de € 250 miljoen. Indien de belastingplichtige aan de overige criteria voldoet is de innovatiebox voor hem toegankelijk voor alle zelfvoortgebrachte kwalificerende immateriële activa.

Het eerste toetsjaar van het voordeelcriterium en omzetcriterium is het boekjaar 2017. De belastingplichtige beoordeelt of hij voldoet aan deze criteria aan de hand van de vier voorgaande jaren en het boekjaar 2017. Wanneer hij in 2017 voldoet aan de beide gestelde criteria voor een kleinere belastingplichtige, is in 2017 dus slechts een S&O-verklaring nodig voor het gebruik van de innovatiebox. Het bedrag van de brutovoordelen dient dan in 2017 en de vier voorafgaande jaren tezamen lager te zijn dan € 37,5 miljoen en de netto-omzet van de groep tezamen lager dan € 250 miljoen.

Naast voorgaande voorbeelden volgt hieronder een vijftal voorbeelden met betrekking tot de samenloop met de fiscale eenheid, de bedrijfsfusie en de afsplitsing. De in de voorbeelden beschreven samenloop met de fiscale eenheid zal worden vastgelegd in het Besluit fiscale eenheid 2003. Voor de bedrijfsfusie en de afsplitsing wordt tevens wettelijk vastgelegd dat fiscale begeleiding een beschikking door de inspecteur vereist, als de overdragende of afsplitsende rechtspersoon aanspraak heeft op toepassing van de innovatiebox. De hieronder beschreven samenloop met bedrijfsfusie en afsplitsing, wordt in de voorwaarden van deze beschikking vastgelegd. Deze voorbeelden gaan in op de mogelijke overgang van een toegangsticket op een andere belastingplichtige en op de eisen waaraan in een dergelijke specifieke situatie moet worden voldaan. In onderstaande voorbeelden is ervan uitgegaan dat een wijziging in een situatie zich voordoet bij aanvang van een boekjaar.

Voorbeeld fiscale eenheid (voeging)

Een kleinere belastingplichtige (A), niet behorend tot een groep, wordt overgenomen en na de overname gevoegd in een fiscale eenheid van een grotere belastingplichtige (B). A en B kwalificeerden voorafgaand aan de overname beide voor de innovatiebox. Na de overname worden de hoogte van de voordelen en de nettogroepsomzet beoordeeld aan de hand van de cijfers van de fiscale eenheid. De voorheen kleinere belastingplichtige A maakt hier deel van uit. Voor de eerdere jaren worden daarbij het voordeel en de nettogroepsomzet van zowel A als B in aanmerking genomen. De fiscale eenheid (waar A en B deel van uitmaken) dient dan ook naast een S&O-verklaring over een juridisch ticket te beschikken om voor toepassing van de innovatiebox in aanmerking te komen, nu de fiscale eenheid kwalificeert als grotere belastingplichtige.

Voorbeeld fiscale eenheid (ontvoeging)

Een vennootschap behoort tot een fiscale eenheid die in de jaren 1 tot en met 5 kwalificeert als grotere belastingplichtige. In jaar 6 wordt deze vennootschap overgenomen door een natuurlijk persoon en daarmee ontvoegd uit de fiscale eenheid. Deze vennootschap behoort hierdoor niet langer tot de groep waarvan de vennootschap in de jaren 1 tot en met 5 deel uitmaakte.

Voor de vraag of de vennootschap als kleinere of grotere belastingplichtige kwalificeert (uitgaande van het voldoen aan de overige voorwaarden om in aanmerking te komen voor de innovatiebox), zijn de voordelen en de nettogroepsomzet als zelfstandig belastingplichtige uit jaar 6 van belang, evenals de voordelen en de nettegroepsomzet in het groepsverband (de fiscale eenheid) in de vier voorafgaande jaren. Vanaf jaar 10 hoeft de vennootschap slechts rekening te houden met de door hemzelf behaalde voordelen uit hoofde van een immaterieel activum en zijn eigen netto-omzet, om te bepalen of de belastingplichtige als grotere of kleinere belastingplichtige kwalificeert.

Voorbeeld fiscale eenheid (aansluitende fiscale eenheid)

Belastingplichtige M bezit 100% van de aandelen in belastingplichtige D1. D1 bezit 100% van de aandelen in belastingplichtige KD2. Er is een fiscale eenheid tussen M, D1 en KD2. Deze fiscale eenheid kwalificeert als kleinere belastingplichtige. In de fiscale eenheidsperiode brengt D1 zelf een immaterieel activum voort dat is voortgevloeid uit S&O-werkzaamheden waarvoor aan KD2 een S&O-verklaring is afgegeven. D1 geniet voordelen uit het immateriële activum die de voortbrengingskosten overstijgen.

De fiscale eenheid wordt verbroken doordat een ongelieerde partij een 30%-belang in D1 verkrijgt. D1 en KD2 vormen vervolgens een (aansluitende) fiscale eenheid. De nieuwe fiscale eenheid kan de innovatiebox blijven toepassen. D1 en KD2 blijven na de toetreding van de ongelieerde partij behoren tot de groep met M. De nettogroepsomzet wordt dus bepaald aan de hand van de nettogroepsomzet van groep M. De fiscale eenheid D1 en KD2 blijft daarmee kwalificeren als kleinere belastingplichtige.

Voorbeeld bedrijfsfusie

Als een overdrager voorafgaand aan een bedrijfsfusie de innovatiebox al toepast, kan de overnemer de toepassing van de innovatiebox alleen voortzetten als sprake is van een zogenoemde fiscaal geruisloze bedrijfsfusie. Aan een dergelijke fusie worden door de inspecteur voorwaarden verbonden.

Dat betekent het volgende als de overdrager een kleinere belastingplichtige is en de overnemer een grotere belastingplichtige die voor de fiscaal geruisloze bedrijfsfusie geen gebruik maakte van de innovatiebox. Door de fiscaal geruisloze bedrijfsfusie wordt het voortschrijdende voordeelcriterium alsmede het voortschrijdende omzetcriterium getoetst bij de overnemer. Voor de kwalificatie van de overnemer als kleinere of grotere belastingplichtige dienen in het jaar van de bedrijfsfusie het boekjaar van de overnemer en de voorafgaande 4 jaren van de overdrager te worden beoordeeld.

Voorbeeld afsplitsing

Y BV is een kleinere belastingplichtige en maakt gebruik van de innovatiebox ter zake van een zelf voortgebracht immaterieel activum waarvoor aan Y BV een S&O-verklaring is afgegeven.

Y BV wordt geruisloos gesplitst in Y BV en X BV. Naast andere activa en passiva verkrijgt X BV in het kader van deze afsplitsing ook het immateriële activum A.

Een zogenoemde fiscaal geruisloze afsplitsing beïnvloedt de toepassing van de innovatiebox niet. X BV kan de innovatiebox toepassen op voordelen uit het immateriële activum A. Door de fiscaal geruisloze afsplitsing worden het voortschrijdende voordeelcriterium alsmede het voortschrijdende omzetcriterium getoetst bij de overnemer.

Indien Y BV niet kiest voor een fiscaal geruisloze afsplitsing, is vennootschapsbelasting verschuldigd over eventuele aanwezige meerwaarden in de overgedragen activa, passiva en fiscale reserves. Y BV kan de innovatiebox toepassen op een deel van de boekwinst met betrekking tot het immateriële activum A. X BV kan de innovatiebox niet toepassen, omdat het immateriële activum A geen kwalificerend immaterieel activum is voor X BV.

Voor grotere belastingplichtigen worden als kwalificerende immateriële activa aangemerkt immateriële activa die zijn voortgevloeid uit speur- en ontwikkelingswerk waarvoor aan de belastingplichtige een S&O-verklaring is afgegeven als bedoeld in de WVA en ter zake waarvan de belastingplichtige tevens over een zogenoemd toegangsticket beschikt.

In het voorgestelde artikel 12ba, eerste lid, onderdeel b, onder 1° tot en met 6°, van de Wet Vpb 1969 is de opsomming opgenomen van tickets op grond waarvan een immaterieel activum kan kwalificeren voor de innovatiebox, mits uiteraard ook aan de overige voorwaarden wordt voldaan.

Als eerste toegangsticket zijn in onderdeel 1°, in overeenstemming met de huidige regeling, het octrooi en het kwekersrecht opgenomen.

Als tweede toegangsticket is de aanvraag van een octrooi of kwekersrecht als ticket opgenomen. De aanvraagperiode voor een octrooi of kwekersrecht kan soms lang duren. Gedurende deze tijd is er echter wel sprake van juridische bescherming voor het immateriële activum. Tevens kan het immateriële activum al winst genereren. Gelet hierop is in onderdeel 2° geregeld dat de aanvraag van het octrooi of kwekersrecht ook al kan leiden tot een kwalificerend immaterieel activum. In een dergelijke situatie zou het zich wel kunnen voordoen dat de aanvraag uiteindelijk niet wordt toegewezen, bijvoorbeeld omdat deze wordt ingetrokken of omdat deze wordt afgewezen. De faciliteit van de innovatiebox is dan, achteraf bezien, ten onrechte verleend. In het voorgestelde artikel 12be van de Wet Vpb 1969 is daarom opgenomen dat op het moment dat vaststaat dat de aanvraag niet wordt toegewezen, het achteraf bezien onterecht genoten voordeel door middel van een bijtelling weer wordt teruggenomen.

Als derde toegangsticket is in onderdeel 3° programmatuur opgenomen. De term programmatuur dient hierbij naar normaal spraakgebruik te worden opgevat.

In onderdeel 4° is als vierde toegangsticket opgenomen een aan de belastingplichtige in een lidstaat van de Europese Unie (EU) verleende vergunning voor het in de handel brengen van een (wees)geneesmiddel of verleende vergunning voor het in de handel brengen van een diergeneesmiddel. Hiervan is sprake als een vergunning is verleend als bedoeld in artikel 6 van Richtlijn 2001/83/EG van het Europees parlement en de Raad van 6 november 2001 tot vaststelling van een communautair wetboek betreffende geneesmiddelen voor menselijk gebruik (PbEG 2001, L 311), artikel 5 van Richtlijn 2001/82/EG van het Europees parlement en de Raad van 6 november 2001 tot vaststelling van een communautair wetboek betreffende geneesmiddelen voor diergeneeskundig gebruik (PbEG 2001, L 311), artikel 3 van de Verordening (EG) nr. 726/2004 van het Europees parlement en de Raad van 31 maart 2004 tot vaststelling van communautaire procedures voor het verlenen van vergunningen en het toezicht op geneesmiddelen voor menselijk en diergeneeskundig gebruik en tot oprichting van een Europees Geneesmiddelenbureau (PbEU 2004, L 136) of artikel 8 van de Verordening (EG) nr. 141/2000 van het Europees parlement en de Raad van 16 december 1999 inzake weesgeneesmiddelen (PbEG 2000, L 18).

Als vijfde toegangsticket is in onderdeel 5° een door het Octrooicentrum Nederland aan de belastingplichtige verleend aanvullend beschermingscertificaat opgenomen. Een dergelijk aanvullend beschermingscertificaat kan worden verkregen voor (wees)geneesmiddelen, diergeneesmiddelen of gewasbeschermingsmiddelen. Een aanvullend beschermingscertificaat vormt in wezen een voortzetting van een eerder octrooi, biedt dezelfde rechten als het oorspronkelijke octrooi en kent dezelfde beperkingen en verplichtingen.

Aanvullende beschermingscertificaten kunnen worden verleend aan de octrooihouder op basis van Verordening (EG) nr. 1610/96 van het Europees parlement en de Raad van 23 juli 1996 betreffende de invoering van een aanvullend beschermingscertificaat voor gewasbeschermingsmiddelen (PbEG 1996, L 198), Verordening (EG) nr. 141/2000 van het Europees parlement en de Raad van 16 december 1999 inzake weesgeneesmiddelen (PbEG 2000, L 18), Verordening (EG) nr. 1901/2006 van het Europees parlement en de Raad van 12 december 2006 betreffende geneesmiddelen voor pediatrisch gebruik en tot wijziging van Verordening (EEG) nr. 1768/92, Richtlijn 2001/20/EG, Richtlijn 2001/83/EG en Verordening (EG) nr. 726/2004 (PbEG 2006, L 378) of Verordening (EG) nr. 469/2009 van het Europees parlement en de Raad van 6 mei 1999 betreffende het aanvullende beschermingscertificaat voor geneesmiddelen (PbEG 2009, L 152).

In onderdeel 6° is als zesde toegangsticket opgenomen een geregistreerd gebruiksmodel (ook wel utility model genoemd). Een gebruiksmodel is een immaterieel eigendomsrecht dat gelijkenissen vertoont met een octrooi. In Nederland komt een gebruiksmodel in principe niet voor, maar wel in andere EU-lidstaten. Een gebruiksmodel kan in verschillende vormen voorkomen en daardoor kwalificeert niet ieder gebruiksmodel als ticket. Het kabinet gaat ervan uit dat activa waarvoor in Nederland geen octrooi zou worden afgegeven en die derhalve geen gebruik kunnen maken van de innovatiebox, niet via een gebruiksmodel alsnog kunnen kwalificeren. Hier zal de Belastingdienst op toezien.

Ten overvloede wordt in dit kader opgemerkt dat merken, logo’s en daarmee vergelijkbare vermogensbestanddelen op grond van het voorgestelde artikel 12ba, zesde lid, van de Wet Vpb 1969 niet als een immaterieel activum voor de innovatiebox kwalificeren.