Artikel I

Artikel I, onderdeel A (artikel 3.42 van de Wet inkomstenbelasting 2001)

Op grond van artikel I wordt het percentage van de energie-investeringsaftrek (EIA) met ingang van 1 januari 2018 met 0,5 procentpunt verlaagd. Met de voorgestelde verlaging wordt een omissie hersteld, zoals reeds toegelicht in het algemeen deel van deze memorie.

Artikel I, onderdeel B (artikel 8.10 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.10 van de Wet inkomstenbelasting 2001 (Wet IB 2001) bewerkstelligt dat de maximale algemene heffingskorting, nadat de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 per 1 januari 2018 wordt toegepast, wordt verlaagd. Deze wijziging is nader beschreven in het algemeen deel van deze memorie.

Artikel I, onderdeel C (artikel 8.17 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.17 van de Wet IB 2001 bewerkstelligt dat het hoge bedrag van de ouderenkorting, nadat de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 per 1 januari 2018 wordt toegepast, wordt verhoogd. Deze wijziging is nader beschreven in het algemeen deel van deze memorie.

Artikel I, onderdeel D (artikel 8.18 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.18 van de Wet IB 2001 bewerkstelligt dat de alleenstaande ouderenkorting, nadat de inflatiecorrectie van artikel 10.1 van de Wet IB 2001 per 1 januari 2018 wordt toegepast, wordt verlaagd. Deze wijziging is nader beschreven in het algemeen deel van deze memorie.

Artikel II

Artikel II (artikel 8 van de Algemene wet inkomensafhankelijke regelingen)

Indien de belanghebbende een partner heeft wordt op grond van artikel 7 van de Algemene wet inkomensafhankelijke regelingen (Awir) ter bepaling van de draagkracht voor de toepassing van een inkomensafhankelijke regeling zowel het toetsingsinkomen van de belanghebbende als dat van zijn partner in aanmerking genomen. Als zij voor de toepassing van een inkomensafhankelijke regeling een gezamenlijke aanspraak op een tegemoetkoming hebben, dan wordt deze voor hen beiden alleen aan de aanvrager toegekend. Bij beëindiging van het partnerschap eindigt deze tegemoetkoming op grond van artikel 5 van de Awir vanaf de eerste dag van de daaropvolgende maand. Vanaf dat moment kan ieder afzonderlijk aanspraak maken op een tegemoetkoming, mits de betreffende persoon aan de voorwaarden voor die tegemoetkoming voldoet. Door de jaarsystematiek van de Awir die op grond van artikel 8, eerste lid, van de Awir geldt voor het in aanmerking te nemen toetsingsinkomen, blijft ook bij beëindiging van partnerschap in de loop van het berekeningsjaar het volledige jaarinkomen van de inmiddels vertrokken partner bepalend voor de tegemoetkoming over de maanden waarin het partnerschap heeft bestaan. Als het inkomen van die partner echter is gestegen na zijn vertrek, dan heeft dat tot gevolg dat bij de achtergebleven partner een draagkrachtverhoging in aanmerking wordt genomen die feitelijk niet is genoten. Zoals in het algemeen deel van deze memorie vermeld heeft de Afdeling bestuursrechtspraak van de Raad van State vorig jaar in een tweetal uitspraken geoordeeld dat dit strijd oplevert met het discriminatieverbod van het Internationaal Verdrag inzake burgerrechten en politieke rechten.42

Om hieraan tegemoet te komen biedt het voorgestelde derde lid van artikel 8 van de Awir daarom de mogelijkheid om in deze gevallen een afwijkend (lager) toetsingsinkomen in aanmerking te nemen. Bij de vormgeving is aangesloten bij de wijze waarop een en ander tot 2012 in de Awir was geregeld door middel van de zogenoemde 10%-regeling. Dit houdt in dat de belanghebbende zelf moet verzoeken om een inkomensstijging van de partner die zich na het vertrek van die partner heeft voorgedaan buiten beschouwing te laten. Dit geldt voor:

-

1. belastbaar loon dat is genoten na de beëindiging van het partnerschap;

-

2. winst uit een onderneming die na de beëindiging van het partnerschap is gestart; en

-

3. belastbaar resultaat uit overige werkzaamheden indien die werkzaamheden na beëindiging van het partnerschap zijn gestart.

Het over de periode van partnerschap genoten loon van die partner wordt dan door de Belastingdienst/Toeslagen tijdsevenredig herleid tot een jaarinkomen en de winst uit onderneming en het belastbare resultaat uit overige werkzaamheden worden dan niet in aanmerking genomen.

Zoals uit het voorgaande volgt worden inkomensstijgingen in de sfeer van winst en resultaat uit overige werkzaamheden alleen buiten beschouwing gelaten als de onderneming of de overige werkzaamheden van de partner pas na het vertrek zijn gestart. In andere gevallen van ondernemerschap of overige werkzaamheden is het namelijk te bewerkelijk voor de Belastingdienst/Toeslagen om deze inkomensbestanddelen toe te rekenen aan een bepaalde periode van het jaar. Bij inkomen in de vorm van belastbaar loon speelt dat probleem niet en kan aan de hand van loonstroken wel worden toegerekend aan een periode van het jaar waarin het loon is genoten.

Inkomensstijgingen blijven alleen buiten beschouwing als dat tot gevolg heeft dat het toetsingsinkomen ten minste 10% lager wordt. Deze grens is een doelmatigheidsgrens. Een verlaging van de grens zou leiden tot een aanzienlijke vergroting van de doelgroep die voor de regeling in aanmerking kan komen, hetgeen disproportionele gevolgen voor de uitvoerbaarheid zou hebben.

In het voorgestelde vierde lid van genoemd artikel 8 wordt geregeld dat de regeling die op grond van het voorgestelde derde lid van dat artikel geldt voor het buiten beschouwing laten van inkomensstijgingen van de voormalige partner ook geldt voor inkomensstijgingen van de voormalige medebewoner. Door de invoeging van het voorgestelde derde en vierde lid in genoemd artikel 8 worden het huidige derde en vierde lid vernummerd tot vijfde en zesde lid. De verwijzing in laatstgenoemd lid naar het huidige derde lid wordt in verband daarmee ook aangepast.

Artikel III

Artikel III, onderdeel A (artikel 22 van de Wet op de loonbelasting 1964)

Deze wijziging sluit aan op de per 1 januari 2018 voorziene wijziging van artikel 8.10 van de Wet IB 2001, zoals opgenomen in artikel I, onderdeel B.

Artikel III, onderdeel B (artikel 22b van de Wet op de loonbelasting 1964)

Deze wijziging sluit aan op de per 1 januari 2018 voorziene wijziging van artikel 8.17 van de Wet IB 2001, zoals opgenomen in artikel I, onderdeel C.

Artikel III, onderdeel C (artikel 22c van de Wet op de loonbelasting 1964)

Deze wijziging sluit aan op de per 1 januari 2018 voorziene wijziging van artikel 8.18 van de Wet IB 2001, zoals opgenomen in artikel I, onderdeel D.

Artikel IV

Artikel IV, onderdeel A (artikel 10a van de Wet op de vennootschapsbelasting 1969)

De voorgestelde wijziging van artikel 10a, derde lid, onderdeel a, van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) betreft een aanpassing naar aanleiding van een arrest van de Hoge Raad van 21 april 2017.43 In dat arrest heeft de Hoge Raad beslist dat de belastingplichtige reeds heeft voldaan aan de dubbele zakelijkheidstoets (zakelijkheid van de schuld en zakelijkheid van de daarmee verband houdende rechtshandeling) van artikel 10a, derde lid, onderdeel a, van de Wet Vpb 1969, indien de belastingplichtige enkel aannemelijk maakt dat een schuld die rechtens is aangegaan met een verbonden lichaam in feite is verschuldigd aan een derde, ongeacht of ook aan de met die schuld verband houdende rechtshandeling zakelijke overwegingen ten grondslag liggen. In dat geval geldt op basis van genoemd arrest dat ook aan de met die schuld verband houdende rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen.

Als gevolg van de voorgestelde wijziging van het derde lid, onderdeel a, van genoemd artikel 10a dient ook een belastingplichtige die in het kader van de in dat onderdeel opgenomen dubbele zakelijkheidstoets aannemelijk maakt dat een schuld die rechtens is aangegaan met een verbonden lichaam in feite is verschuldigd aan een derde, afzonderlijk aannemelijk te maken dat ook aan de rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen. Met de voorgestelde wijziging wordt nog explicieter in de wettekst tot uitdrukking gebracht dat met het bewijs dat de schuld feitelijk is verschuldigd aan een ander dan een met de belastingplichtige verbonden lichaam of verbonden natuurlijk persoon (een derde) enkel aannemelijk is gemaakt dat aan die schuld in overwegende mate zakelijke overwegingen ten grondslag liggen en dat dit dus niet automatisch ook de zakelijkheid van de rechtshandeling meebrengt. De belastingplichtige dient derhalve ook in een dergelijke situatie tevens afzonderlijk aannemelijk te maken dat ook aan de rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen.

Volledigheidshalve wordt opgemerkt dat deze reparatie geen gevolgen heeft voor de beoordeling of een schuld in feite is verschuldigd aan een ander dan een met de belastingplichtige verbonden lichaam of met hem verbonden natuurlijk persoon. Bij de beoordeling of een schuld in feite is verschuldigd aan een ander dan een met de belastingplichtige verbonden lichaam of met hem verbonden natuurlijk persoon worden in ieder geval betrokken looptijd, aflossingsschema, rentevergoeding, omvang en tijdstip van aangaan van de leningen. Dit is conform het arrest van de Hoge Raad van 21 april 2017. Het gaat om beoordeling van deze omstandigheden in onderlinge samenhang.

Aangezien het in artikel 10a, vierde lid, van de Wet Vpb 1969 gedefinieerde begrip «een met de belastingplichtige verbonden lichaam» ook van belang is voor de toepassing van het voorgestelde artikel 15ac, achtste lid, van de Wet Vpb 1969 wordt een verwijzing naar artikel 15ac van die wet toegevoegd aan genoemd vierde lid.

Artikel IV, onderdeel B (artikel 13d van de Wet op de vennootschapsbelasting 1969)

Voorgesteld wordt het toepassingsbereik van artikel 15ac, achtste lid, van de Wet Vpb 1969 uit te breiden naar schuldvorderingen (of soortgelijke vermogensbestanddelen) van een belastingplichtige op alle met hem verbonden lichamen44 die een schuldvordering hebben op een maatschappij waarmee de belastingplichtige in een fiscale eenheid is of was gevoegd. Daardoor kunnen verliezen op schuldvorderingen (of soortgelijke vermogensbestanddelen) van een tot de fiscale eenheid behorende maatschappij op een verbonden lichaam niet (meer) in aftrek worden gebracht voor zover deze verband houden met verliezen die bij een andere maatschappij binnen die fiscale eenheid worden of zijn geleden. Hierdoor wordt voorkomen dat het verlies van een in een fiscale eenheid gevoegde maatschappij tweemaal in de fiscale eenheid tot uitdrukking komt. Een voorbeeld van een situatie waar die maatregel op ziet, is opgenomen in de toelichting op artikel IV, onderdeel C.

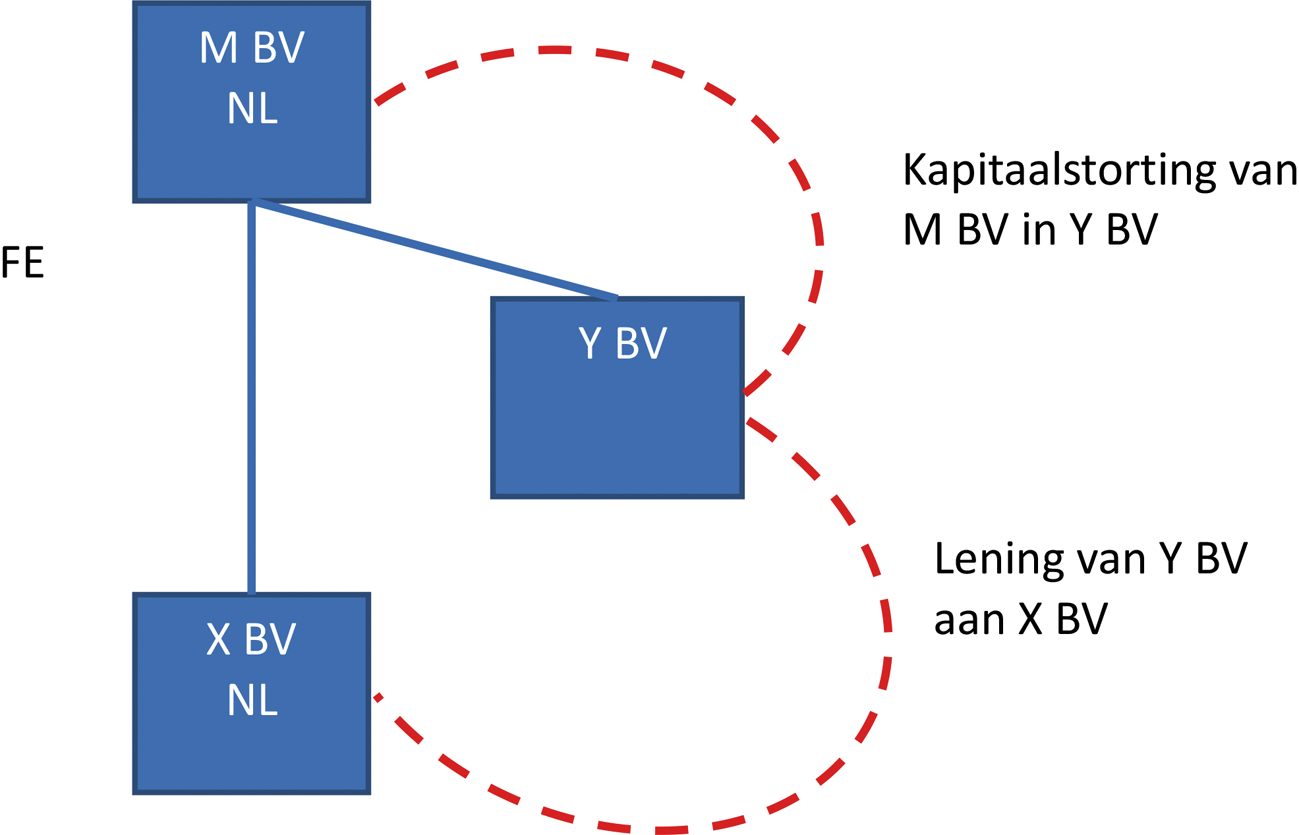

Met betrekking tot de in artikel 13d van de Wet Vpb 1969 opgenomen liquidatieverliesregeling wordt voorgesteld in het tiende lid van dat artikel met betrekking tot verbonden lichamen een soortgelijke maatregel op te nemen als op dit moment reeds is opgenomen in het negende lid van dat artikel met betrekking tot tussenmaatschappijen. Hiermee wordt voorkomen dat dubbele verliesneming kan plaatsvinden via de liquidatieverliesregeling, doordat de belastingplichtige een verbonden lichaam liquideert dat een schuldvordering heeft op een maatschappij waarmee de belastingplichtige in een fiscale eenheid is of was gevoegd, waarbij de schuldvordering in waarde is gedaald als gevolg van verliezen van die maatschappij. Dit laat zich het beste uitleggen door middel van een voorbeeld. Het voorgestelde tiende lid van artikel 13d van de Wet Vpb 1969 ziet op – bijvoorbeeld – de volgende situatie (zie figuur 1).

Figuur 1

In deze situatie gaat het om een in Nederland gevestigde moedermaatschappij, M BV, en een in Nederland gevestigde dochtermaatschappij, X BV, die samen een fiscale eenheid vormen. M BV stort kapitaal in een andere dochtermaatschappij, Y BV, die niet in genoemde fiscale eenheid gevoegd is en die de betreffende geldmiddelen weer uitleent aan X BV. Stel dat X BV verlieslatend is. De verliezen van X BV worden binnen de fiscale eenheid verrekend met de winsten van M BV. Als gevolg van de omstandigheid dat X BV verlieslatend is, kan Y BV haar vordering op X BV in waarde zien verminderen. Dit kan dan eveneens consequenties hebben voor de vermogenspositie van Y BV. Dit zou weer tot gevolg kunnen hebben dat als Y BV wordt geliquideerd M BV in beginsel een liquidatieverlies zou kunnen nemen dat geheel of gedeeltelijk verband houdt met het verlies van X BV. Als M BV een dergelijk liquidatieverlies zou kunnen nemen, komt aldus het verlies van X BV in feite tweemaal ten laste van de winst van de fiscale eenheid. Het ligt derhalve voor de hand in artikel 13d van de Wet Vpb 1969 een regeling op te nemen die een dergelijke dubbele verliesneming voorkomt.

Daarom wordt voorgesteld het liquidatieverlies te begrenzen. Het gaat daarbij om de situatie waarin het ontbonden lichaam onmiddellijk of middellijk een schuldvordering (of een soortgelijk vermogensbestanddeel) heeft gehad op een ander lichaam dat deel uitmaakt of deel heeft uitgemaakt van dezelfde fiscale eenheid als de belastingplichtige. In die situatie wordt het voor de deelneming opgeofferde bedrag (voor de toepassing van de liquidatieverliesregeling) slechts in aanmerking genomen voor zover de belastingplichtige aannemelijk maakt dat dit opgeofferde bedrag in absolute zin uitgaat boven de aan dat andere lichaam toe te rekenen winst van de fiscale eenheid gedurende de periode dat dat deel uitmaakte van dezelfde fiscale eenheid als de belastingplichtige. Hierbij is wel vereist dat die toe te rekenen winst per saldo uitkomt op een negatief bedrag. Dit negatieve bedrag beloopt daarbij niet meer dan het geheel van de negatieve voordelen op voornoemde schuldvordering (of soortgelijk vermogensbestanddeel) die toerekenbaar zijn aan voornoemde fiscale-eenheidsperiode.

Artikel IV, onderdeel C (artikel 13e van de Wet op de vennootschapsbelasting 1969)

In samenhang met een vernummering ten gevolge van het invoegen van het voorgestelde tiende lid van artikel 13d van de Wet Vpb 1969 wordt de verwijzing in het eerste en tweede lid van artikel 13e van de Wet Vpb 1969 aangepast.

Artikel IV, onderdeel D (artikel 15ac van de Wet op de vennootschapsbelasting 1969)

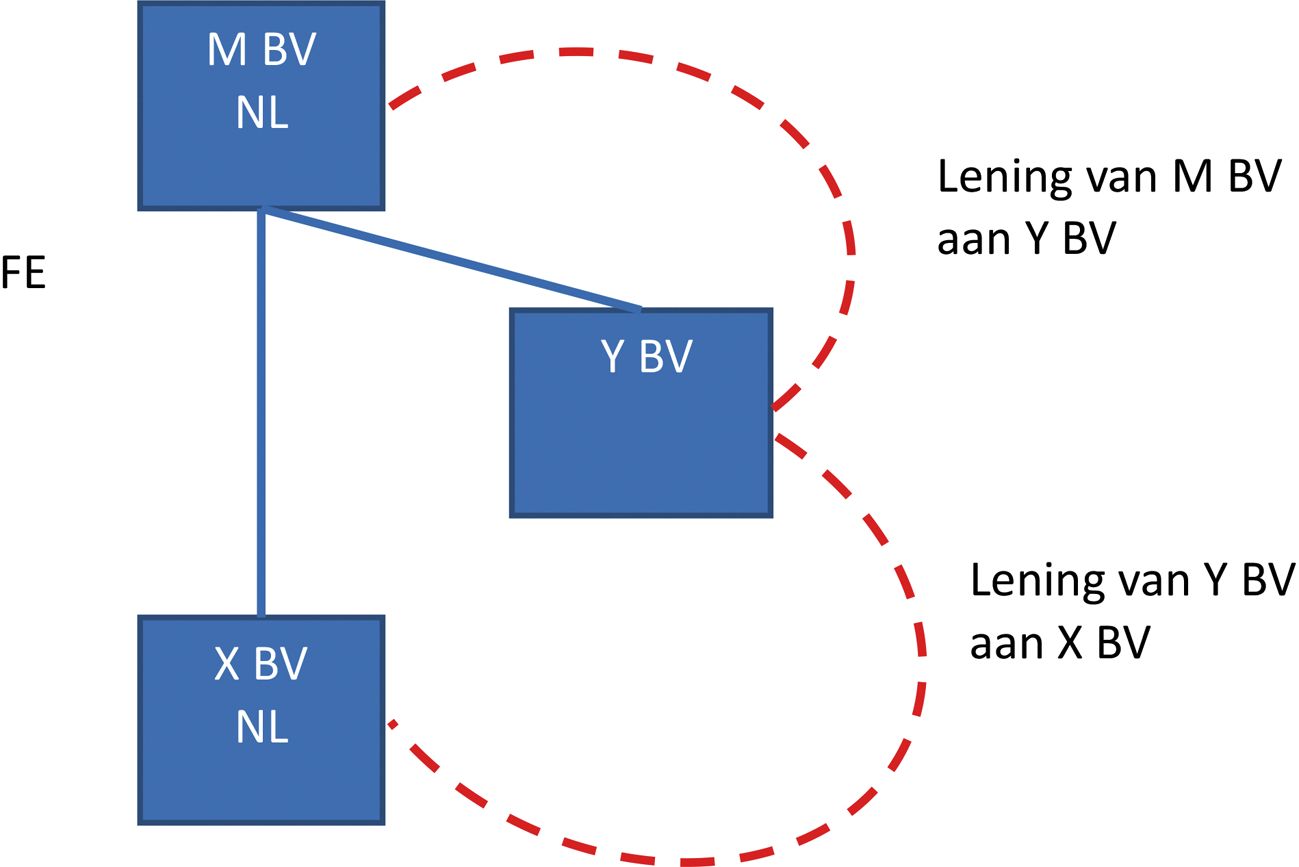

Ter uitvoering van de motie Van Vliet45 wordt voorgesteld de reikwijdte van het huidige artikel 15ac, achtste lid, van de Wet Vpb 1969, dat dubbele verliesneming bij vorderingen via top- of tussenmaatschappijen voorkomt, uit te breiden. Na de voorgestelde uitbreiding ziet de bepaling op alle schuldvorderingen op – binnen of buiten Nederland gevestigde – maatschappijen die tot hetzelfde concern behoren als de moedermaatschappij van de fiscale eenheid. Daardoor kunnen verliezen op schuldvorderingen (of soortgelijke vermogensbestanddelen) van een tot de fiscale eenheid behorende maatschappij op een met de belastingplichtige verbonden lichaam als bedoeld in artikel 10a, vierde lid, van de Wet Vpb 1969 niet (meer) in aftrek worden gebracht voor zover deze verband houden met verliezen die bij een andere maatschappij binnen die fiscale eenheid worden of zijn geleden. De voorgestelde aanpassing van het huidige artikel 15ac, achtste lid, van de Wet Vpb 1969 ziet bijvoorbeeld op de volgende situatie (zie figuur 2).

Figuur 2

In deze situatie gaat het om een in Nederland gevestigde moedermaatschappij, M BV, en een in Nederland gevestigde dochtermaatschappij, X BV, die samen een fiscale eenheid vormen. M BV verstrekt een lening aan een andere dochtermaatschappij, Y BV, die niet in genoemde fiscale eenheid gevoegd is en de betreffende geldmiddelen weer uitleent aan X BV. Verondersteld wordt dat X BV verlieslatend is. De verliezen van X BV worden binnen de fiscale eenheid verrekend met de winsten van M BV. Als gevolg van de omstandigheid dat X BV verlieslatend is, kan Y BV haar vordering op X BV in waarde zien verminderen. Dit kan dan eveneens consequenties hebben voor de vermogenspositie van Y BV. Dit zou weer tot gevolg kunnen hebben dat de vordering van M BV op Y BV eveneens in waarde vermindert. Als M BV de vordering op Y BV afwaardeert, komt aldus het verlies van X BV in feite tweemaal ten laste van de winst van de fiscale eenheid.

Om dubbele verliesneming in dergelijke situaties te voorkomen, wordt voorgesteld het huidige artikel 15ac, achtste lid, van de Wet Vpb 1969 uit te breiden naar schuldvorderingen (of soortgelijke vermogensbestanddelen) van een belastingplichtige (in het voorbeeld M BV) op alle op enig tijdstip met de belastingplichtige verbonden lichamen (in het voorbeeld Y BV). Daardoor kunnen verliezen op schuldvorderingen (of soortgelijke vermogensbestanddelen) van een tot de fiscale eenheid behorende maatschappij (in casu M BV) op een verbonden lichaam (in casu Y BV) niet (meer) in aftrek worden gebracht voor zover, kort gezegd, deze verband houden met verliezen die bij een andere maatschappij (in casu X BV) binnen die fiscale eenheid worden of zijn geleden. De voorgestelde aanpassing bewerkstelligt dan dat in de in het voorbeeld (figuur 2) beschreven situatie de vordering van M BV op Y BV niet kan worden afgewaardeerd ten laste van de winst van de fiscale eenheid.

Artikel IV, onderdeel E (artikel 15ah van de Wet op de vennootschapsbelasting 1969)

In verband met de invoeging van het voorgestelde artikel 13d, tiende lid, van de Wet Vpb 1969 wordt de verwijzing in het eerste lid van artikel 15ah van de Wet Vpb 1969 aangevuld.

Artikel V

Artikel V (artikel 5 van de Wet op de kansspelbelasting)

Op grond van artikel V wordt het tarief van de kansspelbelasting dat is opgenomen in artikel 5, eerste lid, van de Wet op de kansspelbelasting (Wet KSB) met ingang van 1 januari 2018 met 1,1%-punt verhoogd tot 30,1%. Indien de inhoudingsplichtige, bedoeld in artikel 6 van de Wet KSB, de kansspelbelasting voor zijn rekening neemt, dan dient de waarde van de prijs gebruteerd te worden op grond van artikel 5, tweede lid, van de Wet KSB. Deze brutering vindt op grond van de huidige wettekst plaats door de waarde van de prijs met 100/71 te vermenigvuldigen. Die breuk wordt op grond van artikel V overeenkomstig de tariefwijziging gewijzigd in 1000/699.

Artikel VI

Artikel VI (artikel 5 van de Wet op de kansspelbelasting)

Ingevolge artikel V wordt een tijdelijke verhoging van het tarief van de kansspelbelasting voorgesteld met ingang van 1 januari 2018. Op grond van artikel VI vervalt die verhoging op het moment dat zes kalendermaanden zijn verstreken vanaf het tijdstip van inwerkingtreding van de maatregelen uit het wetsvoorstel inzake kansspelen op afstand (KOA), dat momenteel nog in behandeling is bij de Eerste Kamer.46

Artikel VII

Artikel VII, onderdeel A (artikel 2a van de Wet op de omzetbelasting 1968)

In artikel 2a, eerste lid, onderdeel f, van de Wet op de omzetbelasting 1968 (Wet OB 1968) is een definitie opgenomen van nieuwe vervoermiddelen. In een onderdeel van die definitie wordt verwezen naar tabel II, onderdeel a, post 3, van de Wet OB 1968, wat betreft de daar bedoelde zeeschepen en luchtvaartuigen. Deze verwijzing is aangepast in verband met de gewijzigde opzet van die tabelpost in de onderhavige wet. Met deze wijziging wordt geen inhoudelijke wijziging beoogd.

Artikel VII, onderdeel B (tabel I behorende bij de Wet op de omzetbelasting 1968)

Ingevolge tabel I, post a.6, behorende bij de Wet OB 1968 worden geneesmiddelen als bedoeld in artikel 1, eerste lid, onder b, van de Geneesmiddelenwet belast tegen het verlaagde btw-tarief. Met uitzondering van de geneesmiddelen, bedoeld in artikel 40, derde lid, onderdeel a tot en met g van de Geneesmiddelenwet, moet voor alle geneesmiddelen die op de Nederlandse markt in het handelsverkeer worden gebracht een handelsvergunning zijn afgegeven door het College ter beoordeling van geneesmiddelen of een communautaire handelsvergunning door het Europees Geneesmiddelenbureau. Voor de toepassing van het verlaagde btw-tarief op geneesmiddelen is het thans niet relevant of een handelsvergunning is afgegeven. Hierdoor komt het voor dat voor bepaalde producten, waarvoor geen handelsvergunning is afgegeven, vanwege hun presentatie toch onder het verlaagde btw-tarief vallen. De discussie of het verlaagde tarief kan worden toegepast spitst zich dan ook thans toe op de vraag of een product als geneesmiddel moet worden aangemerkt en niet op de vraag of er een handelsvergunning is afgegeven of daarvan is vrijgesteld. Daardoor ontstaan in de praktijk omvangrijke en complexe uitvoerings- en afbakeningsproblemen. Bovendien kwalificeren producten als sommige tandpasta en bepaalde zonnebrandmiddelen voor de btw als geneesmiddel, daar waar ze dat naar maatschappelijke opvatting en werking niet zijn.

De aanpassing van tabel I, post a.6, behorende bij de Wet OB 1968 is zo vormgegeven dat voorkomen wordt dat zich in de toekomst discussies voordoen over de vraag of een product kwalificeert als geneesmiddel, waarvoor het verlaagde btw-tarief geldt. Door een betere aansluiting bij de Geneesmiddelenwet en met name de handelsvergunning, bedoeld in artikel 1, eerste lid, onderdeel lll, van de Geneesmiddelenwet, wordt kenbaar dat voor geneesmiddelen geen verlaagd btw-tarief geldt, wanneer geen handelsvergunning is afgegeven. Geneesmiddelen, waarvoor geen handelsvergunning is vereist voor het in de handel brengen van de geneesmiddelen ingevolge artikel 40, derde lid, onderdelen a tot en met g, van de Geneesmiddelenwet, vallen eveneens onder het verlaagde btw-tarief. Een van deze categorieën geneesmiddelen waarvoor geen handelsvergunning is vereist ingevolge artikel 40, derde lid, onderdeel a, van de Geneesmiddelenwet, betreft geneesmiddelen die door of in opdracht van een apotheker in diens apotheek op kleine schaal zijn bereid en ter hand worden gesteld. Onder deze apotheekbereidingen, waarvoor wel het verlaagde btw-tarief geldt, wordt in dit wetsvoorstel ook de collegiaal doorgeleverde apothekersbereidingen begrepen, indien deze in de handel worden gebracht op basis van de circulaire «handhavend optreden bij collegiaal doorleveren van eigen bereidingen door apothekers» van de Inspectie voor de Gezondheidszorg.47 Geneesmiddelen, waarvoor geen handelsvergunning is vereist voor het in de handel brengen van de geneesmiddelen ingevolge artikel 40, derde lid, onderdeel h, van de Geneesmiddelenwet zijn uitgesloten van het verlaagde btw-tarief. Hoewel hier in de Geneesmiddelenwet een aparte vrijstelling voor is opgenomen, leent deze vrijstelling zich naar zijn kenmerken niet voor toepassing van het verlaagde btw-tarief. Deze vrijstelling is voor de Geneesmiddelenwet bedoeld om parallelhandel in geneesmiddelen mogelijk te maken zonder handelsvergunning voor producten die niet rechtstreeks aan de eindgebruiker worden geleverd. Opname van deze vrijstelling voor toepassing van het verlaagde btw-tarief zou feitelijk goedkeuren dat de vereiste van de handelsvergunning niet geldt bij import en verwerving van geneesmiddelen. Dit zou voor de tariefstoepassing van geneesmiddelen een ongelijke behandeling betekenen voor import en verwerving ten opzichte van de binnenlandse leveringen. Dit is niet gewenst. Kant en klare nierdialysevloeistoffen vallen doorgaans onder het verlaagde btw- tarief omdat hiervoor een handelsvergunning is afgegeven. Overeenkomstig de wens van de Tweede Kamer48 worden daarnaast bestanddelen voor nierdialysevloeistoffen (zoals (vloeibare) nierdialyseconcentraten en bicarbonaat) aan de tabelpost toegevoegd.

Artikel VII, onderdeel C (tabel II bij de Wet op de omzetbelasting 1968)

Artikel VII, onderdeel C, onder 1, bewerkstelligt de vervanging van de posten a.3 en a.4 van de bij de Wet OB 1968 behorende tabel II door twee nieuwe posten.

In tabel II bij de Wet OB 1968 is aangegeven voor welke leveringen van goederen en diensten het btw-nultarief van toepassing is. Daarbij zijn de leveringen van goederen vermeld in onderdeel a van de tabel. De leveringen van diensten zijn opgenomen in onderdeel b van genoemde tabel II. De wijzigingen in dat onderdeel komen hierna onder de toelichting op artikel VII, onderdeel C, onder 2, aan de orde.

In post a.3 (nieuw) van genoemde tabel II is een opsomming gegeven van de goederen die bestemd zijn voor de bevoorrading van een aantal vervoermiddelen gebruikt in het internationale vervoer. Het gaat daarbij in genoemde post a.3, onder a (nieuw), in de eerste plaats om de bevoorrading van schepen voor de vaart op volle zee waarmee tegen betaling passagiersvervoer plaatsvindt of die worden gebruikt voor de uitoefening van een industriële, handels- of visserijactiviteit.

Om te kunnen beoordelen of een schip wordt gebruikt voor de vaart op volle zee kan niet uitsluitend worden uitgegaan van objectieve criteria zoals de lengte of het tonnage van een schip. Dergelijke criteria kunnen bijvoorbeeld hooguit worden gebruikt om vast te stellen dat een schip niet geschikt is voor de vaart op de volle zee. Met het begrip volle zee wordt in het kader van deze post gedoeld op alle zeegebieden buiten de 12-mijlszone van een land.

Wat betreft het gebruik van een schip voor de vaart op volle zee is vereist dat het schip daadwerkelijk daarvoor wordt gebruikt. Dit moet door de afnemende ondernemer kunnen worden aangetoond aan de hand van de verhouding tussen de afgelegde afstanden op volle zee en de totaal afgelegde afstanden van het schip gedurende een jaar. Voor reeds in gebruik genomen schepen kan de afnemende ondernemer er echter ook voor kiezen uit te gaan van de verhouding tussen het aantal met het schip gemaakte reizen over de volle zee en het totaal aantal reizen in die periode. Om in aanmerking te kunnen komen voor het nultarief behoeft het schip niet voor de volle honderd percent te worden gebruikt voor de vaart op volle zee, omdat het nu eenmaal ook moet varen binnen de territoriale wateren van staten om in of bij havens aan te kunnen leggen. In het zogenoemde BTW-Comité dat raadgevend is over de uitvoering van de bepalingen van de BTW-richtlijn 2006,49 waren de diensten van de Europese Commissie en bijna alle lidstaten het in dit opzicht erover eens dat het schip daadwerkelijk en overheersend moet worden gebruikt voor de vaart op volle zee. Wat betreft de toepassing van de onderhavige bepaling in Nederland is het daarom voldoende wanneer het schip nagenoeg geheel (ten minste 90 percent) wordt gebruikt voor de vaart op volle zee. Indien dat het geval is geldt het nultarief voor alle goederen waarmee het schip wordt bevoorraad.

Tabel II, post a.3, onder b en c (nieuw), bij de Wet OB 1968 bepaalt voorts dat ook goederen voor de bevoorrading van reddingsboten en schepen voor hulpverlening op zee (onder b) of schepen voor de kustvisserij (onder c) onder het nultarief vallen, met dien verstande dat de levering van scheepsproviand voor schepen voor de kustvisserij buiten de toepassing van het nultarief blijft. Voor de toepassing van het nultarief op de levering van goederen voor de bevoorrading van de hier bedoelde schepen geldt niet de eis dat deze schepen nagenoeg geheel worden gebruikt voor de vaart op volle zee. De genoemde onderdelen b en c van post a.3 zijn derhalve van toepassing op reddingsboten en schepen die op zee zowel binnen als buiten de 12-mijlszone van een land worden gebruikt.

In tabel II, post a.3, onder d (nieuw), bij de Wet OB 1968 is aangegeven dat het nultarief tevens geldt voor de levering van goederen voor de bevoorrading van oorlogsschepen die Nederland verlaten met als bestemming een haven of ankerplaats buiten Nederland. Deze bepaling was hiervoor opgenomen in tabel II, post a.4, derde aandachtstreepje, bij die wet is gebaseerd op Bijlage X, Deel B, post 12, van de BTW-richtlijn 2006.

De levering van goederen voor de bevoorrading van luchtvaartuigen die worden gebruikt door luchtvaartmaatschappijen die zich hoofdzakelijk toeleggen op het betaalde internationale vervoer van personen of goederen valt ingevolge tabel II, post a.3, onder e (nieuw), bij de Wet OB 1968 eveneens onder het nultarief. Het gaat hierbij dus om de status van de luchtvaartmaatschappij die het luchtvaartuig gebruikt en niet om de status van een bepaald luchtvaartuig zelf. Zo is het nultarief bijvoorbeeld ook van toepassing op de levering van goederen voor de bevoorrading van een vliegtuig dat hoofdzakelijk binnenlandse vluchten maakt, maar dat wordt geëxploiteerd door een luchtvaartmaatschappij die zich hoofdzakelijk toelegt op het betaalde internationale vervoer van personen of goederen.

Deze bepaling was eerder opgenomen in tabel II, post a.4, vierde aandachtstreepje, bij de Wet OB 1968 en is inhoudelijk niet gewijzigd.

Voor de toepassing van het btw-nultarief zal de ondernemer die de in deze post bedoelde goederen levert in alle gevallen aan de hand van boeken en bescheiden moeten kunnen aantonen dat hij het nultarief terecht heeft toegepast.

Opgemerkt zij dat met de bevoorrading van de in deze tabelpost bedoelde vervoermiddelen wordt gedoeld op alleen de leveringen van de desbetreffende goederen aan de ondernemer die de goederen als scheepsvoorraden zal gebruiken. De aan deze levering voorafgaande leveringen van deze goederen vallen derhalve niet onder deze post.

In de nieuwe post a.4 van genoemde tabel II is onder a voorzien in de toepassing van het nultarief voor de levering van de in post a.3 onder a tot en met d, van die tabel bedoelde schepen en voor de levering van voorwerpen – met inbegrip van uitrusting voor de visserij – die met deze schepen vast verbonden zijn of die voor hun exploitatie dienen. Wat betreft de levering van laatstbedoelde voorwerpen wordt gedoeld op goederen die in bedoelde schepen worden verwerkt of die daarin of daarop blijvend worden aangebracht, alsmede op goederen die blijven deel gaan uitmaken van de losse inventaris van die schepen. De levering van deze voorwerpen was eerder niet expliciet opgenomen in tabel II bij de Wet OB 1968. Goedgekeurd was dat deze voorwerpen (als boordbenodigdheden) werden aangemerkt als goederen voor de bevoorrading van zeeschepen en als zodanig vielen onder de toepassing van het nultarief.

De nieuwe post a.4, onder b, van genoemde tabel II voorziet in de toepassing van het nultarief voor de levering van de in post a.3, onder e, van die tabel bedoelde luchtvaartuigen en voorts, naar analogie van de hiervoor genoemde post a.4, onder a, in de toepassing van dat tarief voor de levering van voorwerpen die met deze luchtvaartuigen vast verbonden zijn of die dienen voor hun exploitatie. Ook de levering van deze voorwerpen was eerder niet expliciet vermeld in tabel II bij de Wet OB 1968. Het nultarief werd in de praktijk toegepast, omdat goedgekeurd was dat de voorwerpen werden beschouwd als goederen voor de bevoorrading van de in genoemde post a.3, onder e, bedoelde luchtvaartuigen.

Artikel VII, onderdeel C, onder 2, bewerkstelligt de vervanging van post b.1 in de bij de Wet OB 1968 behorende tabel II.

In tabel II bij de Wet OB 1968 is aangegeven voor welke leveringen van goederen en diensten het btw-nultarief van toepassing is. Daarbij zijn de leveringen van diensten vermeld in onderdeel b van die tabel.

In de nieuwe post b.1 van tabel II bij de Wet OB 1968, is onder a aangegeven dat de diensten die worden verricht ten aanzien van de in de posten a.1, a.2, a.7 en a.8 van die tabel bedoelde goederen vallen onder het nultarief. Het gaat hier om een groot aantal verschillende diensten, zoals diensten in een zee- of luchthaven in het kader van het internationale vervoer met derde-landen, diensten met betrekking tot goederen die worden gebracht naar een accijnsgoederenplaats als bedoeld in tabel II, post a.7, bij de Wet OB 1968 of diensten met betrekking tot goederen die worden gebracht naar een entrepot als bedoeld in post a.8 van die tabel. De hiervoor bedoelde diensten waren alle eerder opgenomen in tabel II, post b.1, bij de Wet OB 1968 met dien verstande dat daarbij toen, eveneens in algemene bewoordingen, ook de diensten waren vermeld die werden verricht ten aanzien van goederen als bedoeld in tabel II, posten a.3 en a.4, bij de Wet OB 1968 zoals die thans luidden. Laatstbedoelde diensten zijn nu meer expliciet en overeenkomstig de bewoordingen van de BTW-richtlijn 2006 opgenomen onder b, c en d van de nieuwe post b.1 van tabel II bij de Wet OB 1968.

In post b.1, onder b, van die tabel is in de eerste plaats bepaald dat het nultarief geldt voor de verbouwing, de reparatie, het onderhoud, de bevrachting en de verhuur van de in post a.3, onder a tot en met d, van dezelfde tabel bedoelde schepen. Daaronder valt een groot aantal diensten, zoals onderhoudswerkzaamheden en herstellingen aan schepen. Maar ook het slepen, het beloodsen en het bergen van bedoelde schepen valt onder het nultarief, evenals bijvoorbeeld het los- en vastmaken van de schepen in havens. Verder is het nultarief ingevolge deze bepaling eveneens van toepassing op de verhuur, de reparatie en het onderhoud van de voorwerpen die met de in tabel II, post a.3, onder a, b en c, bij de Wet OB 1968 bedoelde schepen vast verbonden zijn of die voor hun exploitatie dienen. Dit tarief is ook van toepassing waar het gaat om de uitrusting van de hier bedoelde schepen voor de visserij.

Tabel II, post b.1, onder c, bij de Wet OB 1968 geeft naar analogie van het gestelde in post b.1, onder b, van die tabel aan dat het nultarief ook van toepassing is op de verbouwing, de reparatie, het onderhoud, de bevrachting en de verhuur van de in post a.3, onder e, van dezelfde tabel bedoelde luchtvaartuigen. Ook hier is dat tarief tevens van toepassing op de verhuur, de reparatie en het onderhoud van de voorwerpen die met deze luchtvaartuigen vast verbonden zijn of die voor hun exploitatie dienen.

Ingevolge tabel II, post b.1, onder d, bij de Wet OB 1968 geldt ook voor andere dan de onder b en c van deze post vallende diensten het nultarief wanneer die diensten worden geleverd voor de rechtstreekse behoeften van de in post a.3, onder a tot en met d, van die tabel bedoelde schepen en hun lading en de in post a.3, onder e, van dezelfde tabel bedoelde luchtvaartuigen en hun lading. Daarbij kan het bijvoorbeeld gaan om het tellen, wegen, bemonsteren en dergelijke van een lading door een zogenoemd controlebedrijf. Ook kan het nultarief toepassing vinden voor het verrichten van douaneformaliteiten bijvoorbeeld ten aanzien van de goederen die de Europese Unie zijn binnengekomen.

Artikel VIII

Artikel VIII, onderdeel A (artikel 10c van de Wet op de belasting van personenauto’s en motorrijwielen 1992)

Artikel 10c van de Wet op de belasting van personenauto’s en motorrijwielen 1992 (Wet BPM 1992) regelt de belastingheffing voor gevallen waarin motorrijtuigen worden omgebouwd tot personenauto, motorrijwiel of bestelauto. In artikel 10c, eerste lid, van de Wet BPM 1992 is bepaald dat de belasting ter zake van de ombouw van een al in Nederland geregistreerd gebruikt motorrijtuig wordt berekend met toepassing van de forfaitaire afschrijvingstabel van artikel 10, zesde lid, van de Wet BPM 1992 jo. artikel 8, vijfde lid, van de Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 (UR BPM 1992). Zoals toegelicht in het algemeen deel van de toelichting vloeit uit jurisprudentie echter voort dat de belastingplichtige ervoor moet kunnen kiezen om de afschrijving te baseren op de werkelijke waarde van de auto. Met de voorgestelde wijzigingen voor artikel 10c van de Wet BPM 1992 wordt de forfaitaire afschrijvingstabel niet langer verplicht voorgeschreven, maar kan de belastingplichtige de afschrijving ook bepalen aan de hand van de werkelijke waarde overeenkomstig artikel 10 van de Wet BPM 1992.

Artikel VIII, onderdeel B (artikel 13a van de Wet op de belasting van personenauto’s en motorrijwielen 1992)

In artikel 13a van de Wet BPM 1992 is geregeld dat vrijstelling wordt verleend voor bestelauto’s die op naam zijn gesteld van een ondernemer. Indien binnen vijf jaar na het tijdstip waarop de bestelauto is ingeschreven in het kentekenregister niet of niet langer wordt voldaan aan de voorwaarden en de beperkingen voor de vrijstelling, is de belastingplichtige BPM verschuldigd. Bij de berekening van de verschuldigde BPM wordt rekening gehouden met een vermindering. In artikel 13a, derde lid, van de Wet BPM 1992 is geregeld dat de vermindering moet worden bepaald aan de hand van de forfaitaire afschrijvingstabel van artikel 10, zesde lid, van de Wet BPM 1992 jo. artikel 8, vijfde lid, van de UR BPM 1992. Zoals toegelicht in het algemeen deel van de toelichting vloeit uit jurisprudentie echter voort dat de belastingplichtige ervoor moet kunnen kiezen om de afschrijving te baseren op de werkelijke waarde van de auto. Met de voorgestelde wijziging voor artikel 13a, derde lid, van de Wet BPM 1992 wordt de forfaitaire afschrijvingstabel niet langer verplicht voorgeschreven, maar dient de verschuldigde belasting te worden berekend als ware sprake van een eerste registratie in het kentekenregister. Hierdoor kan de belastingplichtige bij de berekening van de verschuldigde belasting de vermindering bepalen aan de hand van de werkelijke waarde overeenkomstig artikel 10 van de Wet BPM 1992.

Artikel IX

Artikel IX, onderdelen A tot en met I (artikelen 23, 23a, 24, 25, 26, 27, 27a, 28 en 29 van de Wet belastingen op milieugrondslag) en artikel XV

In artikel IX, onderdelen A tot en met I, wordt de zogenoemde exportheffing in de afvalstoffenbelasting gewijzigd.

Onderdeel A regelt dat het belastbare feit voor deze heffing in artikel 23, eerste lid, onderdeel c, van de Wet belastingen op milieugrondslag (Wbm) zodanig wordt aangepast dat een Europeesrechtelijk houdbare heffing mogelijk is. De afvalstoffenbelasting belast de verwijdering (storten of verbranden) van in Nederland ontstane afvalstoffen. In geval van verwijdering van de afvalstoffen buiten Nederland, wordt de belasting geheven ter zake van de overbrenging ter verwijdering van de afvalstoffen naar het buitenland, met toepassing van een ingevolge EG-verordening overbrenging van afvalstoffen (EVOA) bij beschikking verleende toestemming tot overbrenging van afvalstoffen uit Nederland.50 Evenals bij de binnenlandse heffing zijn uitgezonderd afvalstoffen waarvan uit boeken en bescheiden blijkt dat zij naar Nederland zijn overgebracht in de zin van de EVOA. De heffing beperkt zich dus ook in deze situatie tot afvalstoffen die in Nederland zijn ontstaan. Het tweede lid van artikel 23 van de Wbm wordt aangevuld voor de heffing bij verwijdering buiten Nederland. Ook in die situatie worden de afvalstoffen geacht alle buiten Nederland te worden gebracht om te worden verwijderd. Genoemd tweede lid regelt al dat in Nederland aan een inrichting afgegeven afvalstoffen worden geacht alle te zijn afgegeven ter verwijdering. Het huidige derde lid van artikel 23 van de Wbm met betrekking tot het in aanmerking te nemen gewicht is in de gewijzigde opzet niet langer juist en vervalt, onder vernummering van de overige leden.

Zoals gezegd beperkt de heffing van afvalstoffenbelasting zich tot afvalstoffen die in Nederland zijn ontstaan. Daaronder worden begrepen afvalstoffen die oorspronkelijk uit het buitenland afkomstig zijn maar na overbrenging in Nederland een bewerking hebben ondergaan. Ook uit het buitenland afkomstige afvalstoffen die zijn vermengd met afvalstoffen die in Nederland zijn ontstaan zijn niet van de heffing uitgezonderd. Voor afvalstoffen die in Nederland ter verwijdering worden aangeboden aan een inrichting is het voorgaande al geregeld in het huidige vierde lid van artikel 23 van de Wbm. Deze bepaling wordt nu aangevuld voor afvalstoffen die ter verwijdering worden overgebracht naar het buitenland.

In onderdeel B vervalt artikel 23a van de Wbm, waarin was voorzien in het buiten de heffing laten van bepaalde afvalstoffen. Dit hangt samen met het feit dat de maatstaf van heffing ingevolge onderdeel D van artikel IX nu ook voor de heffing bij verwijdering buiten Nederland volledig wordt geregeld in artikel 25 van de Wbm.

De belastingplichtige blijft ook in de nieuwe opzet degene aan wie ingevolge de EVOA toestemming is verleend de afvalstoffen uit Nederland over te brengen, zijnde de kennisgever ingevolge de EVOA. In onderdeel C wordt artikel 24 van de Wbm, waarin dit is geregeld, verduidelijkt met een verwijzing naar de definitie van kennisgever in de EVOA.

In onderdeel D wordt de maatstaf van heffing van de afvalstoffenbelasting bij verwijdering van afvalstoffen buiten Nederland aangepast. In artikel 25, eerste lid, onderdeel b, van de Wbm wordt geregeld dat de belasting wordt geheven over het gewicht van de afvalstoffen die uit Nederland zijn overgebracht ter verwijdering – storten of verbranden – buiten Nederland, gemeten in kilogram. Het tweede, derde en vierde lid van artikel 25 van de Wbm werken dit verder uit. Wanneer de afvalstoffen in het buitenland op een zodanige wijze zijn gestort of verbrand dat bij een vergelijkbare verwerking in Nederland geen of minder belasting verschuldigd zou zijn, wordt ook voor de heffing ten aanzien van de uit Nederland overgebrachte afvalstoffen dat lagere belastingbedrag in aanmerking genomen. De berekening van de belasting bij verwijdering buiten Nederland wordt gebaseerd op het gewicht van de overgebrachte afvalstoffen en de in het buitenland toegepaste verwerkingswijze overeenkomstig de berekening van de verschuldigde belasting voor afvalstoffen die in Nederland op vergelijkbare wijze worden gestort of verbrand.

Er kunnen verschillende redenen zijn waarom bij verwerking van afvalstoffen in Nederland geen of minder belasting verschuldigd is. Allereerst wordt een binnenlandse afvalverbrandingsinrichting alleen in de heffing van afvalstoffenbelasting betrokken wanneer de inrichting beschikt over een omgevingsvergunning om huishoudelijke afvalstoffen, gemengde bedrijfsafvalstoffen of gemengd sorteerresidu (hierna: gemengde afvalstoffen) te verbranden. Dit volgt uit de definitie van het begrip inrichting in artikel 22, eerste lid, onderdeel f, onder 2o, van de Wbm. Daarnaast geldt ingevolge artikel 28, eerste lid, onderdeel c, van de Wbm een nihiltarief voor afvalstoffen die worden verbrand in een installatie waarin geen gemengde afvalstoffen mogen worden verbrand. Verder wordt in de binnenlandse situatie geen afvalstoffenbelasting geheven voor afvalstoffen die worden hergebruikt, gerecycled of nuttig worden toegepast. Wanneer dit gebeurt voordat de afvalstoffen ter verwijdering worden aangeboden aan een binnenlandse inrichting doet zich voor de afvalstoffenbelasting geen belastbaar feit voor en blijft heffing over de uitgesorteerde stoffen dus achterwege. Wanneer een deel van de afvalstoffen pas na de aanbieding ter verwijdering aan een inrichting wordt uitgesorteerd voor hergebruik, recycling of nuttige toepassing binnen of buiten die inrichting, voorzien de artikelen 27 en 27a van de Wbm in zoverre in een vermindering van de verschuldigde belasting. Om tot een Europeesrechtelijk houdbare heffing te komen zal met al de voorgaande factoren in de binnenlandse situatie ook rekening moeten worden gehouden bij vergelijkbare verwerking in een ander land.

De in totaal op een EVOA-vergunning naar het buitenland overgebrachte hoeveelheden afvalstoffen en, indien van toepassing, de andere verwerking in het buitenland zoals hiervoor bedoeld, moet blijken uit een op verzoek namens de Minister van Infrastructuur en Milieu afgegeven beschikking. Dit wordt geregeld in artikel 25, derde lid, van de Wbm. Achtergrond van deze opzet is, dat de Belastingdienst niet beschikt over de milieuexpertise om de door de kennisgever opgegeven hoeveelheden en verwerkingswijze te beoordelen op aannemelijkheid, en niet bevoegd is om de verwerking van afvalstoffen buiten Nederland te controleren bij de buitenlandse verwerkers. De heffing bij verwijdering buiten Nederland is daarom alleen handhaafbaar wanneer de controle van de door de kennisgever ter zake aangegeven belastingbedragen plaatsvindt aan de hand van een op verzoek van de kennisgever namens de Minister van Infrastructuur en Milieu afgegeven beschikking, op basis van de gewichten en verwerkingswijze zoals vermeld in die beschikking. Deze gegevens ontvangen de Inspectie Leefomgeving en Transport (ILT) en de kennisgever ingevolge artikel 16 van de EVOA in beginsel van de buitenlandse verwerker. Deze gegevens zijn echter niet altijd toereikend voor het afgeven van de beschikking voor de heffing van afvalstoffenbelasting. Bij of krachtens algemene maatregelen van bestuur worden regels gesteld omtrent de informatie die de kennisgever moet aanleveren bij zijn verzoek om de beschikking. Daarnaast is het van belang dat ILT, namens de Minister van Infrastructuur en Milieu bij de behandeling van het verzoek de kennisgever zo nodig kan vragen om aanvullende gegevens te verstrekken, waarbij ook om een verklaring van de buitenlandse verwerker kan worden gevraagd.

In artikel 25, vierde lid, van de Wbm wordt geregeld dat de kennisgever om deze beschikking verzoekt binnen vier weken nadat hij de laatste verklaring van verwerking heeft ontvangen, of had moeten zijn ontvangen, van alle op de EVOA-vergunning naar het buitenland overgebracht afvalstoffen. Wanneer een verwerkingsverklaring uitblijft gaat de termijn van vier weken lopen op het moment dat de verwerkingsverklaring ontvangen had moeten zijn, oftewel een jaar na ontvangst van de afvalstoffen door de buitenlandse verwerker. In het vierde lid van genoemd artikel 25 wordt verder bepaald dat op de namens de Minister van Infrastructuur en Milieu afgegeven beschikking van de ILT de Algemene wet inzake rijksbelastingen niet van toepassing is, aangezien ten aanzien van beschikkingen afgegeven door de ILT de Algemene wet bestuursrecht van toepassing is. Er bestaat geen aanleiding daarvan af te wijken voor de in artikel 25 van de Wbm bedoelde beschikking. Weliswaar wordt die beschikking afgegeven in het kader van de heffing van afvalstoffenbelasting bij verwijdering buiten Nederland, maar de beschikking zelf betreft niet de heffing van een rijksbelasting maar de beoordeling van de opgegeven hoeveelheden en verwerkingswijze van die afvalstoffen in het buitenland.

Een en ander zal nader worden uitgewerkt bij lagere regelgeving. In het vijfde lid van artikel 25 van de Wbm wordt daartoe een delegatiebepaling gegeven. Bij of krachtens algemene maatregel van bestuur op voordracht van de Minister van Financiën en de Minister van Infrastructuur en Milieu worden regels gesteld omtrent de inhoud en de wijze van indiening van het verzoek van de kennisgever om een beschikking van de ILT als bedoeld in het derde en vierde lid van genoemd artikel 25 en de inhoud van de door de ILT af te geven beschikking. Eveneens wordt hierin opgenomen welke gegevens de kennisgever moet aanleveren bij het verzoek om een beschikking bedoeld in artikel 25, derde lid, van de Wbm. Daarbij kan een formulier worden vastgesteld dat bij de indiening van het verzoek om een beschikking van de ILT wordt gebruikt. In artikel 25, vijfde lid (nieuw), van de Wbm is in het verlengde hiervan opgenomen dat bij of krachtens algemene maatregel van bestuur kan worden bepaald dat de aanvraag om een beschikking geheel of gedeeltelijk elektronisch wordt ingediend of in ontvangst wordt genomen.

Daarnaast zal de mandatering van de ILT worden geregeld om namens de Minister van Infrastructuur en Milieu de hiervoor bedoelde beschikkingen af te geven, waarbij zo nodig ook aanvullende bevoegdheden geregeld kunnen worden.

Volledigheidshalve wordt nog opgemerkt dat de op verzoek van de kennisgever door de ILT af te geven nationale beschikking niet moet worden verward met de zogenoemde EVOA-vergunning. Met de EVOA-vergunning wordt in de EU-landen door de aangewezen milieuautoriteit naar aanleiding van een kennisgeving van voorgenomen overbrenging van afvalstoffen vooraf toestemming verleend aan de kennisgever voor grensoverschrijdend transport van afvalstoffen over het eigen grondgebied. De nieuwe nationale beschikking wordt op verzoek van de kennisgever namens de Minister van Infrastructuur en Milieu achteraf door de ILT afgegeven ten behoeve van de nationale heffing van de afvalstoffenbelasting.

Onderdeel E betreft de wijziging van het tijdstip van verschuldigdheid bij verwijdering van afvalstoffen buiten Nederland, geregeld in artikel 26, onderdeel c, van de Wbm. Voorgesteld wordt genoemd onderdeel c zodanig aan te vullen dat de belasting verschuldigd wordt op het tijdstip dat de EVOA-vergunning is verlopen en zes volle kalendermaanden zijn verstreken sinds de maand waarin de verwerkingsverklaring, bedoeld in artikel 16, onder e, van de EVOA, is ontvangen of ontvangen had moeten zijn voor alle afvalstoffen die met toepassing van die EVOA-vergunning zijn overgebracht uit Nederland. Wanneer op dezelfde EVOA-vergunning meerdere transporten hebben plaatsgevonden, gaat de termijn van zes kalendermaanden dus lopen vanaf de maand volgend op de maand waarin de laatste verwerkingsverklaring uit het buitenland wordt ontvangen. Wordt de laatste verwerkingsverklaring ontvangen in maart, dan is de belasting verschuldigd na het verstrijken van de maanden april tot en met september, dus op 1 oktober. De kennisgever neemt de verschuldigde belasting vervolgens op in de aangifte over het tijdvak waarin de belasting verschuldigd is geworden. De termijn van zes maanden is gekozen om, in de situatie dat bij vergelijkbare verwerking in Nederland geen of minder belasting verschuldigd zou zijn, voldoende tijd in te bouwen voor de op verzoek van de kennisgever namens de Minister van Infrastructuur en Milieu door de ILT af te geven beschikking ingevolge artikel 25, derde en vierde lid, van de Wbm. Ook biedt deze termijn in beginsel voldoende ruimte voor afwikkeling van een eventuele bezwaarprocedure tegen de ontvangen beschikking. In de situatie dat de onherroepelijke vaststelling van de beschikking meer tijd in beslag neemt, bijvoorbeeld omdat een bezwaar wordt afgewezen en de kennisgever daartegen in beroep gaat, doet de kennisgever aangifte op basis van de in de ILT-beschikking vermelde gegevens, onder aantekening van bezwaar tegen de voldoening op aangifte.

In de onderdelen F en G worden de artikelen 27 en 27a van de Wbm met betrekking tot de zogenoemde in/uit-methode expliciet beperkt tot de binnenlandse situatie, omdat deze methodiek alleen van toepassing is op inrichtingen in de zin van de Wet Milieubeheer. In de buitenlandse situatie geldt de hiervoor toegelichte procedure waarbij de ILT op verzoek van de belastingplichtige kennisgever de opgegeven hoeveelheden en verwerkingswijze bij beschikking vaststelt.

Onderdeel H betreft het tarief bij overbrenging van afvalstoffen uit Nederland. Voorgesteld wordt dit tarief in artikel 28, eerste lid, onderdeel d, van de Wbm vast te stellen op € 13,11 per 1.000 kilogram. Dit tarief is gelijk aan het tarief bij storten of verbranden in Nederland. Ingevolge artikel 90 van de Wbm wordt dit tarief nog geïndexeerd met ingang van 1 januari 2018. Daarnaast wordt in artikel 28 van de Wbm een nieuw tweede lid ingevoegd, onder vernummering van het huidige tweede lid tot derde lid. Dat tweede lid (nieuw) ziet op de situatie dat de in Nederland ontstane afvalstoffen buiten Nederland worden gebracht op een tijdstip waarop het tarief van de afvalstoffenbelasting lager is dan het tarief dat geldt op het tijdstip waarop de belasting is verschuldigd. Gezien het relatief late tijdstip van verschuldigdheid ingevolge het hiervoor toegelichte artikel 26, onderdeel c, van de Wbm, kan het bij verhoging van het tarief relatief vaak voorkomen dat sprake is van een dergelijk verschil. Om te voorkomen dat de heffing in die situatie op Europeesrechtelijke bezwaren stuit omdat bij verwerking buiten Nederland een hoger tarief zou gelden dan bij vergelijkbare verwerking in Nederland, geldt bij overbrenging van afvalstoffen buiten Nederland dan het tarief op het tijdstip van aanvang van de fysieke overbrenging. Dit is het moment waarop het vervoer van de afvalstoffen naar het buitenland daadwerkelijk aanvangt. Wanneer op basis van dezelfde EVOA-beschikking zowel transporten plaatsvinden voor als na een tariefsverhoging, geldt voor de eerder overgebrachte hoeveelheden dus een lager tarief dan voor de later overgebrachte hoeveelheden. Bij ministeriële regeling kunnen nadere regels worden gesteld voor de berekening van de verschuldigde belasting in deze situatie.

In onderdeel I ten slotte wordt de formulering van de vrijstelling voor baggerspecie bij overbrenging uit Nederland, opgenomen in artikel 29, eerste lid, van de Wbm, aangepast aan de gewijzigde formulering van het belastbare feit in artikel 23, eerste lid, onderdeel c, van de Wbm. Vrijgesteld is niet langer het verkrijgen van toestemming tot overbrenging uit Nederland, maar de overbrenging ter verwijdering.

De invoering van de bijgestelde heffing zal voor de afvalsector en de betrokken diensten nog de nodige voorbereidingstijd vergen. Daarom treedt de bijgestelde regeling in werking op een bij koninklijk besluit vast te stellen tijdstip. Dit is geregeld in artikel XV, tweede lid. Daarbij kan een overgangsregeling worden getroffen voor afvalstoffen die binnen een daarbij te bepalen aantal maanden na de inwerkingtreding van de bijgestelde heffing naar het buitenland worden overgebracht op basis van een EVOA-vergunning die is afgegeven vóór de datum van die inwerkingtreding. Voor de overbrenging van die afvalstoffen is de heffing dan niet van toepassing. Van deze mogelijkheid kan gebruik worden gemaakt wanneer er relatief weinig tijd zit tussen het tijdstip van publicatie van het inwerkingtredingsbesluit en de inwerkintreding.

Artikel IX, onderdelen J en K (artikelen 59 en 60 van de Wet belastingen op milieugrondslag)

Artikel IX, onderdelen J en K, strekt tot aanpassing van de diverse in de Wbm opgenomen tarieven voor de energiebelasting. Het gaat deels om een tijdelijke verhoging die geldt voor de jaren 2018 en 2019. Daarnaast gaat het om een structurele verhoging van het tarief in de eerste schijf op aardgas en het blokverwarmingstarief ter dekking van de uitbreiding van de stadsverwarmingsregeling. In onderstaande tabel zijn de verhogingen voor de verschillende tariefschijven in de energiebelasting opgenomen voor zowel aardgas als elektriciteit.

| Energiebelastingtarief | Bepaling | Verhoging met ingang van 1/1/2018 in centen |

|---|---|---|

| Aardgas in m3 | ||

| 0–170.000 m3 | Artikel 59, eerste lid, onderdeel a, 1eaandachtsstreepje | 0,555 1 |

| 170.000–1.000.000 m3 | Artikel 59, eerste lid, onderdeel a, 2eaandachtsstreepje | 0,199 |

| 1.000.000–10.000.000 m3 | Artikel 59, eerste lid, onderdeel a, 3eaandachtsstreepje | 0,072 |

| > 10.000.000 m3 | Artikel 59, eerste lid, onderdeel a, 4eaandachtsstreepje | 0,039 |

| Elektriciteit in kWh | ||

| 0–10.000 kWh | Artikel 59, eerste lid, onderdeel c, 1eaandachtsstreepje | 0,247 |

| 10.000–50.000 kWh | Artikel 59, eerste lid, onderdeel c, 2eaandachtsstreepje | 0,334 |

| 50.000–10.000.000 kWh | Artikel 59, eerste lid, onderdeel c, 3eaandachtsstreepje | 0,089 |

| >= 10.000.000 kWh (niet-zakelijk) | Artikel 59, eerste lid, onderdeel c, 4eaandachtsstreepje, eerste tarief | 0,008 |

| >= 10.000.000 kWh (zakelijk) | Artikel 59, eerste lid, onderdeel c, 4eaandachtsstreepje, tweede tarief | 0,004 |

| Blokverwarmingstarief aardgas per m3 | Artikel 59, derde lid | 0,5552 |

| Verlaagd tarief aardgas glastuinbouw per m3 | ||

| 0–170.000 m3 | Artikel 60, eerste lid, 1e aandachtsstreepje | 0,0893 |

| 170.000–1.000.000 m3 | Artikel 60, eerste lid, 2e aandachtsstreepje | 0,075 |

| 1.000.000–10.000.000 m3 | Artikel 60, eerste lid, 3e aandachtsstreepje | 0,072 |

| > 10.000.000 m3 | Artikel 60, eerste lid, 4e aandachtsstreepje | 0,039 |

Met de aanpassing van artikel 59, derde lid, van de Wbm wordt voorts de stadsverwarmingsregeling uitgebreid. De energiebelasting kent als hoofdregel een degressief schijventarief voor aardgas. In afwijking hiervan geldt het tarief uit de eerste schijf (0–170.000 m3) voor aardgas gebruikt voor een zogenoemde installatie voor blokverwarming (het blokverwarmingstarief). Sinds 1 januari 2008 vallen installaties voor stadsverwarming onder de definitie van een installatie voor blokverwarming. Het blokverwarmingstarief is niet van toepassing als het gaat om een installatie voor stadsverwarming waarbij grotendeels gebruik wordt gemaakt van restwarmte. Het degressieve tarief is dan van toepassing op het aardgas dat wordt geleverd aan een verbruiker die dat aardgas gebruikt in een installatie voor stadsverwarming waarbij grotendeels gebruik wordt gemaakt van restwarmte. Het kabinet stelt voor om deze zogenoemde stadsverwarmingsregeling in de energiebelasting uit te breiden. Dit zodat de regeling ook gaat gelden voor installaties voor stadsverwarming die grotendeels gebruik maken van aardwarmte of warmte opgewekt met vaste of vloeibare biomassa, al dan niet in combinatie met restwarmte. Als vaste of vloeibare biomassa binnen de installatie voor stadsverwarming eerst wordt omgezet in gasvormige biomassa en vervolgens binnen die installatie voor stadsverwarming wordt verbruikt om warmte op te wekken, telt dit mee voor het bepalen of grotendeels gebruik is gemaakt van restwarmte, aardwarmte of warmte opgewekt met vaste of vloeibare biomassa.

Artikel X

Artikel X, onderdelen A en B (artikelen 59 en 60 van de Wet belastingen op milieugrondslag)

Artikel X, onderdelen A en B, strekt tot aanpassing van de diverse in de Wbm opgenomen tarieven voor de energiebelasting. Hiermee wordt de tijdelijke tariefsverhoging met ingang van 1 januari 2018, opgenomen in Artikel IX, onderdelen A en B, ongedaan gemaakt met ingang van 1 januari 2020. In onderstaande tabel zijn de verlagingen voor de verschillende tariefschijven in de energiebelasting opgenomen voor zowel aardgas als elektriciteit.

| Energiebelastingtarief | Bepaling | Verlaging met ingang van 1/1/2020 in centen |

|---|---|---|

| Aardgas in m3 | ||

| 0–170.000 m3 | Artikel 59, eerste lid, onderdeel a, 1eaandachtsstreepje | 0,531 |

| 170.000–1.000.000 m3 | Artikel 59, eerste lid, onderdeel a, 2eaandachtsstreepje | 0,199 |

| 1.000.000–10.000.000 m3 | Artikel 59, eerste lid, onderdeel a, 3eaandachtsstreepje | 0,072 |

| > 10.000.000 m3 | Artikel 59, eerste lid, onderdeel a, 4eaandachtsstreepje | 0,039 |

| Elektriciteit in kWh | ||

| 0–10.000 kWh | Artikel 59, eerste lid, onderdeel c, 1eaandachtsstreepje | 0,247 |

| 10.000–50.000 kWh | Artikel 59, eerste lid, onderdeel c, 2eaandachtsstreepje | 0,334 |

| 50.000–10.000.000 kWh | Artikel 59, eerste lid, onderdeel c, 3eaandachtsstreepje | 0,089 |

| >= 10.000.000 kWh (niet-zakelijk) | Artikel 59, eerste lid, onderdeel c, 4eaandachtsstreepje eerste tarief | 0,008 |

| >= 10.000.000 kWh (zakelijk) | Artikel 59, eerste lid, onderdeel c, 4eaandachtsstreepje, tweede tarief | 0,004 |

| Blokverwarmingstarief aardgas per m3 | Artikel 59, derde lid | 0,531 |

| Verlaagd tarief aardgas glastuinbouw per m3 | ||

| 0–170.000 m3 | Artikel 60, eerste lid, 1e aandachtsstreepje | 0,085 |

| 170.000–1.000.000 m3 | Artikel 60, eerste lid, 2e aandachtsstreepje | 0,075 |

| 1.000.000–10.000.000 m3 | Artikel 60, eerste lid, 3e aandachtsstreepje | 0,072 |

| > 10.000.000 m3 | Artikel 60, eerste lid, 4e aandachtsstreepje | 0,039 |

Artikel XI

Artikel XI (artikel 42d van de Invorderingswet 1990)

De voorgestelde aansprakelijkheidsbepaling bepaalt dat de pandhouder, hypotheekhouder of executant die zich verhaalt op de opbrengst van een zaak, aansprakelijk wordt voor het bedrag dat ter zake van de levering van die zaak aan omzetbelasting verschuldigd is.

Volgens jurisprudentie maakt de omzetbelasting deel uit van de opbrengst waarop de zekerheidsgerechtigde zich mag verhalen. In een arrest uit 1983 (bekend als het Rentekas-arrest) heeft de Hoge Raad geoordeeld dat in geval van verkoop van een met hypotheek bezwaarde zaak, de opbrengst van de bezwaarde zaak mede omvat het gedeelte van het door de koper betaalde bedrag dat betrekking heeft op de door de verkoper verschuldigde omzetbelasting, zodat de hypotheekhouder zich ook op dat deel kan verhalen.54 Voor executoriale verkopen door een pandhouder is door het Hof Leeuwarden in dezelfde zin geoordeeld.55 Algemeen wordt aangenomen dat deze lijn ook geldt in geval van executoriale verkoop op last van beslagleggende schuldeisers. Het resultaat van deze jurisprudentie is dat de hypotheek- of pandhouder de opbrengst inclusief de omzetbelastingcomponent mag behouden, ook als de geëxecuteerde de omzetbelasting niet anderszins kan betalen.

De voorgestelde bepaling dient ter aanvulling op de mogelijkheden die de regelgeving thans de Belastingdienst biedt in de vorm van de verleggingsregeling die krachtens artikel 12, vijfde lid, van de Wet OB 1968 is ingevoerd om de inning van de verschuldigde omzetbelasting te waarborgen. Door toepassing van de verleggingsregeling, die is opgenomen in de artikelen 24b tot en met 24bb van het Uitvoeringsbesluit omzetbelasting 1968, wordt de omzetbelasting verlegd van de ondernemer die een belaste prestatie verricht naar de afnemer van die prestatie. Deze verleggingsregeling is echter niet toepasbaar in alle gevallen, maar uitsluitend in de gevallen waarin dit op grond van artikel 199 van de BTW-richtlijn 2006 is toegestaan. De BTW-richtlijn 2006 biedt wel de mogelijkheid een derogatieverzoek in te dienen. Wanneer de Europese Commissie achter dat verzoek staat kan een lidstaat toegestaan worden af te wijken van de BTW-richtlijn 2006 indien de Raad van de Europese Unie dat met unanimiteit van stemmen toestaat. Een dergelijke derogatie biedt echter geen soelaas wanneer de afnemer van de goederen een entiteit is die geen ondernemer in de zin van de omzetbelasting is. Daarom ligt het voor de hand om te kiezen voor een hoofdelijke aansprakelijkheidstelling conform het onderhavige voorstel.

De bepaling omvat leveringen die binnen en buiten faillissement worden gedaan. Binnen faillissement gaat het met name om de verkoop van de resterende producten waaronder alle voorraden. Op die zaken rust over het algemeen een pandrecht bij een kredietverlenende bank. Op grond van artikel 57, eerste lid, van de Faillissementswet mag de bank dit recht uitoefenen alsof er geen sprake is van faillissement. In de praktijk verzoekt de betreffende bank meestal de curator de zaken te verkopen en spreken zij in dat geval met de curator af dat deze het bedrag, met inhouding van een boedelbijdrage, overmaakt aan de bank. De reden dat de bank in de meeste gevallen de curator vraagt de zaken te verkopen is dat de curator nog beschikt over de benodigde infrastructuur, zoals het personeel, het kasregister, de rekken en het winkelpand. Indien de curator namens de failliet de verschuldigde omzetbelasting niet of niet volledig kan voldoen, krijgt de Belastingdienst vervolgens door middel van een naheffingsaanslag een vordering voor de niet-voldane omzetbelasting op de overblijvende boedel. Voor de Belastingdienst resteert een extra onverhaalbare claim ter grootte van 6/106 of 21/121 van de ter zake van de levering ontvangen opbrengst.

Buiten faillissement gaat het in de praktijk vaak om pandhouders die de verpande zaken door de pandgever laten verkopen of namens de pandgever verkopen, op het moment dat die klant in betalingsmoeilijkheden verkeert. Wanneer vervolgens de verkoopopbrengst, dus inclusief de verschuldigde omzetbelasting, wordt gestort op de bankrekening van die ondernemer gebruikt de bank het recht op substitutie om de gehele verkoopopbrengst (dus inclusief omzetbelasting) af te boeken van de vordering die de bank op die ondernemer heeft. Ook in dergelijke situaties kan de betreffende ondernemer de verschuldigde omzetbelasting veelal niet of niet volledig voldoen.

De voorgestelde regeling is van toepassing op de zekerheidshouder of de executant die zich heeft verhaald op de in de verkoopopbrengst begrepen omzetbelasting. In dat verband is van belang te vermelden dat de Hoge Raad een ruim begrip hanteert waar het betreft «het nemen van verhaal». Daaronder wordt niet alleen verstaan de in de wet geregelde vormen van (parate) executie, maar bijvoorbeeld ook de op aandrang van de hypotheekhouder geëntameerde onderhandse verkoop door de hypotheekgever, waarbij niet is voldaan aan de voorwaarden die artikel 3:268, tweede lid, van het Burgerlijk Wetboek stelt.56

Op grond van de wetsgeschiedenis kan degene die aansprakelijk is gesteld voor de belastingschuld van de in betalingsmoeilijkheden verkerende ondernemer, in beginsel verhaal nemen op die ondernemer.

Artikel XII

Artikel XII (artikel 7.48 van de Wet op het hoger onderwijs en wetenschappelijk onderzoek)

De aanpassing van artikel 7.48, zesde lid, van de Wet op het hoger onderwijs en wetenschappelijk onderzoek, dat betrekking heeft op het kunnen verlagen van het collegegeld voor studenten met een laag inkomen, houdt verband met de verwijzing in die bepaling naar het toetsingsinkomen, bedoeld in het eerste tot en met vierde lid van artikel 8 van de Awir. Omdat op grond van het voorgestelde artikel II in artikel 8 van de Awir twee leden worden ingevoegd die de mogelijkheid bieden om in geval van vertrek van een partner of medebewoner van de belanghebbende in de loop van het jaar een afwijkend (lager) toetsingsinkomen in aanmerking te nemen, ligt het voor de hand artikel 7.48, zesde lid, van de Wet op het hoger onderwijs en wetenschappelijk onderzoek dienovereenkomstig aan te passen.

Artikel XIII

Artikel XIII en artikel X (hoofdstuk III van de Invoeringswet fiscaal stelsel BES)

In dit artikel stelt het kabinet voor de lagere tarieven van de algemene bestedingsbelasting (ABB) die van toepassing zijn op Saba en Sint Eustatius met een jaar te verlengen, tot 1 januari 2019. Deze wijziging wordt in het algemeen deel nader toegelicht.

In artikel XV, eerste lid, onderdeel b, is vastgelegd dat artikel XIII toepassing vindt voordat hoofdstuk III, artikel II, vierde lid, van de Invoeringswet fiscaal stelsel BES wordt toegepast, op basis van welke bepaling – zonder de in artikel XIII opgenomen aanpassing – vanaf 1 januari 2018 op de bovenwinden geen verlaagde ABB-tarieven meer zouden gelden.

Artikel XV

Artikel XV (inwerkingtreding)

Deze wet treedt in werking per 1 januari 2018. Uitstel van de inwerkingtreding tot na deze datum is, gelet op de budgettaire gevolgen voor de begroting en de fiscale jaarindeling, ongewenst. Daarom wordt een beroep gedaan op artikel 12 van de Wet raadgevend referendum. Voor een aantal wijzigingen is in een uitgestelde toepassing of inwerkingtreding voorzien. Waar dat het geval is, is dat toegelicht bij de toelichting op de betreffende onderdelen.

De Minister van Financiën, J.R.V.A. Dijsselbloem

De Staatssecretaris van Financiën, E.D. Wiebes