9.1 Inleiding

Paragraaf 9.2 bevat een overzicht van directe en indirecte risicoregelingen van het Rijk. In paragraaf 9.3 van deze bijlage wordt - zoals toegezegd tijdens het wetgevingsoverleg van 13 juli 2018 - de kans en de impact van de risico’s van omvangrijke garanties en achterborgstellingen zo goed mogelijk toegelicht. Voor verdere details over deze risicoregelingen wordt verwezen naar begrotingen en jaarverslagen van de betreffende vakdepartementen.

9.2 Overzicht van de risicoregelingen van het Rijk

Een garantie is een voorwaardelijke, financiële verplichting van het Rijk aan een partij buiten het Rijk, die pas tot uitbetaling komt als zich bij de wederpartij een bepaalde omstandigheid (realisatie van een risico) voordoet. Figuren 9.1 en 9.2 laten de ontwikkeling van omvangrijke garanties uit de drie categorieën, zoals geschetst in 2.4, zien.

Figuur 9.1 Stand garanties per jaar (in miljarden euro)

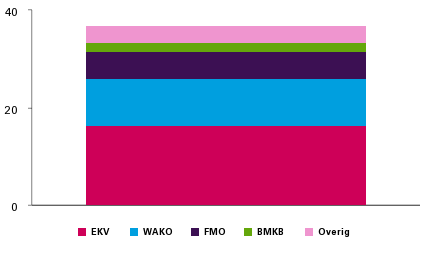

Figuur 9.2 Nationale garanties 2018 (in miljarden euro)

Tabel 9.1 bevat de garantieregelingen van het Rijk. Alle regelingen met een uitstaand risico groter dan 100 miljoen euro zijn weergegeven. Alle regelingen met een uitstaand risico, een risicoplafond en mutaties kleiner dan 100 miljoen euro zijn samengevat in de post «Overig». Het overzicht bevat alle garanties met de stand ultimo 2018. Ontwikkelingen daarna zijn niet in het overzicht opgenomen omdat die buiten de reikwijdte van het jaarverslag 2018 vallen. Deze worden meegenomen in het overzicht van risicoregelingen van het Rijk bij de Miljoenennota 2020.

In het overzicht worden achtereenvolgens de begroting, het begrotingsartikel en de omschrijving van de garantie weergegeven. Daarachter staat voor de jaren 2017 en 2018 het bedrag dat daadwerkelijk als risico is verleend dan wel door de Tweede Kamer is geautoriseerd, genaamd de «uitstaande garanties». Onder de uitstaande garanties vallen ook de garanties die in eerdere jaren zijn verstrekt. In 2018 zijn er garanties verleend, maar zijn er ook garanties komen te vervallen. Dit is terug te lezen in de kolommen «verleende garanties» en «vervallen garanties».

Een garantieregeling van het Rijk kent vrijwel altijd een maximum, het zogenoemde plafond. Dit plafond kan een jaarlijks plafond zijn (per jaar mag een maximaal bedrag aan garanties worden verleend) of een totaalplafond (er mogen nooit meer garanties verleend worden dan het plafond). In tabel 9.1 is onderscheid gemaakt tussen beide soorten plafonds. Bij internationale organisaties is gekozen het garantieplafond gelijk te stellen aan de uitstaande garanties. Hiervan is sprake bij de Europese garanties (EFSF, EFSM en ESM) en de garanties van een aantal internationale financiële instellingen zoals het IMF en de Wereldbank.

b | a | Omschrijving | Uitstaande garanties | Verleende garanties | Vervallen garanties | Uitstaande garanties | Garantie-plafond | Totaal plafond |

|---|---|---|---|---|---|---|---|---|

2017 | 2018 | 2018 | 2018 | 2018 | 2018 | |||

VIII | 7 | Bouwleningen academische ziekenhuizen | 176,6 | 12,7 | 163,9 | 176,6 | ||

VIII | 14 | Indemniteitsregeling | 284,3 | 429,3 | 425,5 | 288,1 | 300,0 | |

VIII | 14 | Achterborgovereenkomst NRF | 341,6 | 45,1 | 64,0 | 322,7 | 380,0 | |

IXB | 2 | Deposito Garantiestelsel (DGS) BES-eilanden | 135,0 | 65,0 | 70,0 | 70,0 | ||

IXB | 2 | Single Resolution Fund (SRF) | 4.163,5 | 4.163,5 | 4.163,5 | |||

IXB | 2 | WAKO (kernongevallen) | 9.768,9 | 9.768,9 | 9.768,9 | |||

IXB | 3 | Financieringsmaatschappij voor ontwikkelingslanden (FMO) | 5.493,0 | 14,0 | 5.507,0 | |||

IXB | 3 | De Nederlandsche Bank (DNB) winstafdracht | 5.700,0 | 5.700,0 | ||||

IXB | 3 | Garantie en vrijwaring inzake verkoop en financiering van staatsdeelnemingen | 339,3 | 30,1 | 309,2 | 309,2 | ||

IXB | 4 | Wereldbank | 4.326,7 | 198,5 | 4.525,2 | 4.525,2 | ||

IXB | 4 | Kredieten EU-betalingsbalanssteun | 2.350,0 | 50,0 | 2.400,0 | 2.400,0 | ||

IXB | 4 | European Stability Mechanism (ESM) | 35.445,4 | 35.445,4 | 35.445,4 | |||

IXB | 4 | European Investment Bank (EIB) | 9.895,5 | 9.895,5 | 9.895,5 | |||

IXB | 4 | European Financial Stabilisation Mechanism (EFSM) | 2.820,0 | 60,0 | 2.880,0 | 2.880,0 | ||

IXB | 4 | European Financial Stability Facility (EFSF) | 34.154,2 | 34.154,2 | 34.154,2 | |||

IXB | 4 | European Bank for Reconstruction and Development (EBRD) | 589,1 | 589,1 | 589,1 | |||

IXB | 4 | DNB - deelneming in kapitaal IMF | 42.649,1 | 654,6 | 43.303,7 | 43.303,7 | ||

IXB | 4 | Asian Infrastructure Investment Bank (AIIB) | 687,9 | 31,6 | 719,5 | 719,5 | ||

IXB | 5 | Exportkredietverzekering | 16.813,8 | 2.589,4 | 3.064,3 | 16.338,9 | 10.000,0 | |

XIII | 2 | MKB-financiering | 68,2 | 68,2 | 750,0 | |||

XIII | 2 | Garantie Onderne-mingsfinanciering (GO) | 593,1 | 94,8 | 90,0 | 597,9 | 400,0 | |

XIII | 2 | Microkredieten (Qredits) | 103,4 | 3,4 | 100,0 | 113,0 | ||

XIII | 2 | Groeifaciliteit | 118,9 | 6,5 | 21,8 | 103,7 | 135,0 | |

XIII | 2 | Borgstelling MKB Kredieten (BMKB) | 1.820,6 | 585,2 | 546,9 | 1.858,9 | 765,0 | |

XIV | 11 | Garantie voor investeringen & werkkapitaal landbouwondernemingen | 339,3 | 42,1 | 47,1 | 334,3 | 120,0 | |

XIV | 12 | Garantie voor natuurgebieden en landschappen | 364,9 | 18,3 | 346,5 | 346,5 | ||

XVI | 2 en 3 | Instellingen voor de gezondheidszorg | 312,5 | 4,5 | 66,3 | 250,7 | 250,7 | |

XVII | 41 | Garantie Dutch Good Growth Fund (DGGF) | 51,0 | 53,4 | 23,9 | 80,6 | 675,0 | |

XVII | 41 | Dutch Trade and Investment Fund (DTIF) | 5,8 | 3,6 | 1,2 | 8,2 | 140,0 | |

XVII | 45 | Garanties IS-Raad van Europa | 176,7 | 176,7 | ||||

XVII | 45 | Garanties Internationale samenwerking - Netwerk internati-onaal ondernemen (IS-NIO) | 154,8 | 18,2 | 136,5 | 136,5 | ||

XVII | 45 | Garanties Regionale Ontwikkelingsbanken | 2.180,9 | 25,4 | 2.155,5 | 2.155,5 | ||

Overig | 348,1 | 8,9 | 51,5 | 305,4 | 122,0 | 246,2 | ||

Totaal | 182.772 | 4.871 | 10.276 | 177.191 | 11.542 | 154.071 | ||

Totaal als percentage bbp | 25% | 23% | ||||||

Tabel 9.2 bevat de uitgaven en ontvangsten behorende bij de door het Rijk verstrekte garanties in 2017 en 2018. Alleen garanties waarbij de daadwerkelijke uitgaven en ontvangsten groter zijn dan 50 duizend euro worden weergegeven. De in de tabel getoonde uitgaven betreffen de schade-uitkeringen op afgegeven garanties. De in de tabel getoonde ontvangsten betreffen zowel ontvangen premies, provisies en dergelijke als op derden verhaalde (schade-)uitkeringen.

b | a | omschrijving | Uitgaven | Ontvangsten | Uitgaven | Ontvangsten |

|---|---|---|---|---|---|---|

2017 | 2017 | 2018 | 2018 | |||

VI | 33 | Garantiestelling Faillissementscuratoren dienst JUSTIS | 2,6 | 4,1 | ||

IXB | 1 | Garantie procesrisico's | 0,2 | 0,2 | ||

IXB | 2 | Terrorismeschades (NHT) | 0,9 | 0,9 | ||

IXB | 2 | WAKO (kernongevallen) | 0,6 | 0,6 | ||

IXB | 3 | Garantie Propertize/SNS | 4,1 | |||

IXB | 3 | Garantie en vrijwaring inzake verkoop en financiering van staatsdeelnemingen | 5,3 | 0,1 | 4,8 | |

IXB | 5 | Exportkredietverzekering | 37,9 | 237,8 | 26,5 | 244,6 |

XIII | 2 | MKB-financiering | 0,0 | 0,2 | ||

XIII | 2 | Garantie Ondernemersfinanciering (GO) | 1,6 | 9,1 | 0,1 | 7,8 |

XIII | 2 | Groeifaciliteit | 4,2 | 5,5 | 0,5 | 4,1 |

XIII | 2 | Borgstelling MKB krediet (BMKB) | 34,8 | 37,3 | 22,2 | 35,0 |

XIII | 4 | Aardwarmte | 0,8 | 1,0 | ||

XIV | 11 | Garantie voor investeringen & werkkapitaal landbouwondernemingen | 2,1 | 2,7 | 1,3 | |

XVII | 41 | Garantie Fonds Opkomende Markten (FOM) | 1,6 | 0,4 | 0,4 | |

XVII | 41 | Garantie Dutch Good Growth Fund (DGGF) | 5,6 | 1,5 | 1,9 | 1,4 |

XVII | 41 | Dutch Trade and Investment Fund (DTIF) | 0,04 | 3,7 | 0,9 | |

XVII | 45 | Garanties Internationale samenwerking - Netwerk internati-onaal ondernemen (IS-NIO) | 2,5 | |||

Totaal | 90,5 | 306,0 | 61,6 | 303,3 | ||

Naast garanties kent Nederland ook drie zogenaamde achterborgstellingen. Het gaat om een totaalbedrag van ongeveer 291,9 miljard euro in 2018. Het uitstaande risico van het Rijk bij deze waarborgfondsen is opgenomen in tabel 9.3. De cijfers van WSW zijn voorlopige cijfers.

b | a | omschrijving | Geborgd vermogen | Geborgd vermogen | Bufferka-pitaal | Obligo |

|---|---|---|---|---|---|---|

2017 | 2018 | 2018 | 2018 | |||

XVI | 2 | Stichting Waarborgfonds Zorg (WFZ) | 7.573 | 7.100 | 285,6 | 213 |

XVIII | 11 | WSW-achterborgstelling | 81.005 | 79.800 | 275,4 | 3.034 |

XVIII | 11 | WEW-achterborgstelling | 197.000 | 205.000 | 1.274 | n.v.t. |

Totaal Achterborgstellingen | 285.578 | 291.900 | 1.835 | 3.247 |

9.3 De kans en de impact van de risico’s van garanties en achterborgstellingen

Garanties

In deze paragraaf worden de kans en impact van het risico van de garanties ultimo 2018 zo goed mogelijk toegelicht. Zowel garanties die voortkomen uit (in sommige gevallen crisis gerelateerde) internationale afspraken met uitstaande risico’s hoger dan 5 miljard euro zoals garanties aan EIB, EFSF, ESM en IMF als nationale garanties met uitstaande risico’s hoger dan 1 miljard euro zoals EKV, WAKO, FMO en BMKB worden geanalyseerd.

EIB

De Europese Investeringsbank (EIB) verstrekt leningen aan alle EU landen om de groei in deze landen en/of sectoren te bevorderen. De EU-lidstaten hebben 22 miljard euro aan ingelegd kapitaal (paid-in capital) verstrekt aan de EIB en 222 miljard euro aan garantiekapitaal (callable capital). Tezamen betekent dit een totaal kapitaal (subscribed capital) van 243 miljard euro. Daarnaast heeft de EIB over de loop der jaren 44 miljard euro aan reserves opgebouwd. Het garantie deel van Nederland aan de EIB bedraagt ongeveer 10 miljard euro eind 2018.

De maximale impact in de vorm van schade die in theorie geleden kan worden op het garantiedeel van Nederland is gelijk aan de omvang van de uitstaande garantie. De kans dat dit gebeurt wordt echter als klein aangemerkt, omdat de EIB een prudent risicobeleid voert dat als doel heeft om kapitaalgaranties nooit te hoeven inroepen. Garanties kunnen alleen worden ingeroepen door de EIB op het moment dat de EIB niet meer aan haar verplichtingen kan voldoen en de opgebouwde reserves opraken. Bovendien heeft de EIB een preferente status; de zogenoemde preferred creditor status. Dit houdt in dat zij voorrang krijgt bij terugbetaling als de lenende landen in betalingsproblemen komen.

IMF

Het IMF heeft de status van een gespecialiseerde VN-organisatie. De lidstaten betalen (quota) bij de toetreding tot het IMF en dit geld, dat de omvang en de positie van de economie van de lidstaat reflecteert, vormt het eigen vermogen van de instelling. Daarnaast staan lidstaten garant zodat het IMF kan lenen van de kapitaalmarkt. DNB stelt garanties beschikbaar aan het IMF. Indien het IMF hier een beroep op doet wordt er door DNB, tegen rente, een lening aan het IMF verstrekt. Het Rijk verstrekt voor het volledige bedrag garanties aan DNB voor het geval de situatie zich voordoet waarin DNB (een deel van) de lening door het IMF niet meer terugbetaald krijgt.

De kans dat dit gebeurt is echter klein. In theorie kan het IMF in gebreke blijven bij DNB wanneer uitstaande leningen niet kunnen worden terugbetaald en buffers van het IMF, de zogeheten precautionary balances, tekortschieten om deze verliezen op te vangen. Echter, het IMF staat met de «preferred creditor status» vooraan om uitbetaald te worden, waardoor sprake is van een gering kredietrisico. Het IMF heeft momenteel een totale uitleencapaciteit van 487 miljard.7 Hiervan is er slechts 69 miljard euro aan uitstaande bedragen en 117 miljard euro aan toegezegde bedragen. Daarnaast beschikt het IMF over reserves van 25 miljard euro om eventuele verliezen mee op te vangen.8

EFSF en ESM

Voor Nederland is stabiliteit in de eurozone van groot belang. Het doel van de noodfaciliteiten EFSF en ESM is om de financiële stabiliteit van de gehele Eurozone te waarborgen zodat risico’s voor ook de Nederlandse economie, financiële sector en begroting niet escaleren.

Het EFSF is in 2010 opgericht als instrument om geld te lenen op de financiële markten. EU lidstaten die in financiële moeilijkheden verkeren en met de Europese Commissie overeenstemming hebben bereikt over door hen te nemen maatregelen kunnen vervolgens aanspraak doen op het EFSF. De afgegeven garantie zorgt ervoor dat EFSF van de diverse kredietbeoordelaars een AAA/Aaa-rating krijgt en geld goedkoop kan lenen. Daardoor kunnen de lidstaten die bij het EFSF lenen goedkoper lenen dan wanneer ze dat rechtstreeks op de financiële markten doen. Het EFSF kan maximaal 440 miljard euro uitlenen. Van de maximale uitleencapaciteit is nu 183,6 miljard euro benut.9 Dit houdt in dat 14,6 miljard euro van de in totaal door Nederland afgegeven garantie van 34,15 miljard euro is gebruikt.

Het ESM is sinds 8 oktober 2012 operationeel als permanente noodfonds en opvolger van het tijdelijke noodfonds EFSF.10 Net als het EFSF heeft het ESM door de afgegeven garanties een AAA/Aaa-rating van diverse kredietbeoordelaars en behoort het verstrekken van leningen en het ophalen van de financiering daarvoor tot haar takenpakket. Het ESM heeft een totaalkapitaal van ongeveer 700 miljard euro, bestaande uit 80 miljard euro aan volgestort kapitaal en 620 miljard euro aan toegezegd opvraagbaar kapitaal. De maximale uitleencapaciteit van het ESM is 500 miljard euro waarvan 80,3 miljard euro is uitgeleend. Dit houdt in dat 5,7 miljard euro van de door Nederland afgegeven garantie van 35,45 miljard euro is benut. En is daarmee het daadwerkelijke risico veel lager dan de garantieruimte die afgegeven is.

Het maximale risico dat de overheid loopt via het EFSF en het ESM is lager dan de 70 miljard euro die gepresenteerd wordt in het garantieoverzicht, omdat de plafonds van het EFSF en het ESM respectievelijk voor 43 procent en 16 procent worden benut. Zelfs tijdens de crisis is minder dan de helft van het plafond van het EFSF en het ESM gebruikt. Theoretisch zou bij een uitzonderlijke crisis die nog grotere gevolgen heeft dan de recente financiële crisis het volledige garantie plafond van 70 miljard euro gebruikt kunnen worden.

De kans dat de gehele Nederlandse bijdrage benut wordt en de verstrekte leningen niet terugbetaald worden is klein en lastig te kwantificeren. Op het moment dat een lidstaat niet aan het EFSF/ESM terugbetaalt, zal het EFSF/ESM bij onvoldoende middelen zijn aandeelhouders oproepen tot storting van een deel van het oproepbaar kapitaal. Voor zover andere landen niet kunnen voldoen aan hun verplichting om hun deel van het oproepbaar kapitaal te storten, zal Nederland hier dan naar rato voor betalen. Nederland krijgt hierdoor een groter aandeel in het EFSF/ESM. Het land dat in gebreke blijft zal binnen een afzienbare periode zijn schuld aan het EFSF/ESM terugbetalen waarbij de Board of Governors, de ministers van Financiën van de deelnemende lidstaten, een boeterente in rekening mogen brengen. Bovendien zal het EFSF/ESM preferred creditor status claimen over leningen van andere crediteuren.

Indien betalingsachterstanden op de leningen van het EFSF/ESM niet terugbetaald worden, kan het ESM samenwerken met de Club van Parijs. Leningen aan soevereine staten, waar sprake is van betalingsachterstanden, kunnen in de Club van Parijs worden behandeld. De geschiedenis van de Club van Parijs laat zien dat kwijtscheldingen van de schuld voor hoge inkomenslanden zeer ongebruikelijk zijn. Bovendien geldt dat een soevereine staat niet failliet kan gaan. Alle verliezen die eventueel zouden plaatsvinden op de leningen die verstrekt worden kunnen dus altijd verhaald worden. Dit in tegenstelling tot leningen aan private partijen die wel failliet kunnen gaan. Wel kan de netto contante waarde van de leningen lager worden door looptijdverlening of renteverlaging wat wel gebruikelijk is bij de Club van Parijs.

Exportkredietverzekering

De exportkredietverzekeringsfaciliteit (EKV) is een regeling die sinds 1929 bestaat en gevormd wordt door een aantal producten die de Nederlandse export ondersteunen. Dit gebeurt door betalingsrisico’s over te nemen waar in de markt geen verzekering voor bestaat. Hier zijn op basis van internationale richtlijnen afspraken over gemaakt. In deze richtlijnen zijn ook afspraken gemaakt over de hoogte van de kostendekkende premies. Dit betekent dat overheden exporttransacties, met uitzondering van defensie-export, niet mogen subsidiëren en dat een exportkredietfaciliteit op lange termijn kostendekkend moet zijn. Hierbij wordt kostendekkend gedefinieerd als een evenwicht tussen de inkomsten (premies) en de uitgaven (netto schade en uitvoeringskosten). De premiesystematiek is gebaseerd op internationaal vastgestelde premieberekeningen voor de EKV-regelingen.

Het grootste deel van de portefeuille bestaat uit exporteurs- en financieringspolissen. Het verzekerde risico betreft in alle gevallen het betalingsrisico dat de Nederlandse exporteur (of financier van de exporteur) loopt op de buitenlandse debiteur (of financier van de debiteur). Om commitment bij exporteur of financier af te dwingen ten aanzien van de debiteur, wordt er in principe geen 100 procent dekking geboden maar er is altijd een eigen risico. Het betalingsrisico wordt opgesplitst in politiek risico, betalingsrisico’s gerelateerd aan overheidshandelingen, en commercieel risico (betalingsrisico’s gerelateerd aan de bedrijfsvoering). Standaard wordt een eigen risico van 5 procent gehanteerd voor commerciële risico’s en van 2 procent voor politieke risico’s. Bij projectfinancieringen is het eigen risico veel groter. Bovendien is doorgaans een aanbetaling van 15 procent verplicht, zodat de kredietwaardigheid van de debiteur al wordt getest voordat verplichtingen worden aangegaan. Door het eigen risico is er een prikkel aanwezig voor de exporteur en financier om de kredietwaardigheid van de debiteur correct in te schatten en is er bovendien een prikkel om bij schadedreiging in elkaars belang te handelen. Deze mitigerende maatregelen beperken de risico’s voor het Rijk.

Wet Aansprakelijkheid Kernongevallen (WAKO)

Op basis van internationale afspraken en de WAKO heeft het Rijk de verplichting om bij kernongevallen een deel van de schade voor zijn rekening te nemen. Indien zich een kernongeval voordoet wordt de schade in de volgende stappen door verschillende partijen betaald.

1. Volgens de WAKO is de exploitant van een kerninstallatie aansprakelijk voor schade bij kernongevallen, en is verplicht een aansprakelijkheidsverzekering (atoompool) af te sluiten, in 2018 afhankelijk van de installatie variërend van € 22,7 miljoen euro tot 1,2 miljard euro. Schades die buiten de dekking in de polis van de atoompool vallen, zoals schades ten gevolge van buitengewone natuurrampen veroorzaakte kernongevallen, komen voor rekening van het Rijk (staatsverzekering);

2. Bij grote schades komt 125 miljoen SDR11 voor rekening van de landen die deelnemen aan het Verdrag van Brussel. Via dit verdrag moet Nederland ook bijdragen, ongeveer 3 procent van 125 SDR, aan het betalen van een deel van de schade die ontstaat bij kern ongevallen in het buitenland.

3. Daarnaast staat het Rijk garant voor vijf installaties tot maximaal 1,5 miljard euro per ongeval en voor een kerncentrale maximaal 2,3 miljard euro per ongeval. Het totale risico voor deze installaties bedraagt dus 9,8 miljard euro. Het bedrag van €1,5 miljard euro is gebaseerd op nog in werking te treden wijzigingen van de Verdragen van Parijs en Brussel, die verdragsstaten verplichten tot deze garantstelling. Aangezien een kernongeval bij een van de kerncentrales hogere schades kan veroorzaken is er nationaal voor gekozen hiervoor een hogere garantie af te geven.

Voor de bovengenoemde verzekering betalen de kerninstallaties een premie aan de overheid en in voorkomend geval een vergoeding voor de staatsgarantie. Bij een grote kernramp zal het bedrag van 2,3 miljard euro per ongeval bij een kerncentrale waarvan nu in de begroting wordt uitgegaan waarschijnlijk niet afdoende zijn. Slechts een deel van het totale risico is expliciet gemaakt en wordt in rekening gebracht bij de kerncentrales. Het is lastig om te bepalen hoe realistisch de inschatting van de risico is. Het betreft bovendien risico’s die niet door reguliere verzekeraars worden gedekt, waardoor er ook in de markt geen ervaring is met dit soort verzekering.

FMO

De Nederlandse Financierings-Maatschappij voor Ontwikkelingslanden (FMO) is in 1970 opgericht om duurzame economische groei in ontwikkelingslanden te bevorderen. FMO verschaft eigen vermogen of leningen voor projecten die ontwikkelingsimpact creëren en voldoen aan FMO’s standaarden op het gebied van sociale omstandigheden, milieu en good governance. Hierbij gaat het doorgaans om projecten die niet door marktpartijen gefinancierd worden, voornamelijk vanwege het hoge risico dat zij associëren met investeren in ontwikkelingslanden. Omdat het gaat om een instandhoudingsverplichting is de omvang van de garantie in theorie onbeperkt en kent geen plafond. Het vreemd vermogen van FMO eind 2018 wordt gebruikt als inschatting van het uitstaande risico en is daarmee de maximale schade die in theorie geleden kan worden door het Rijk. De risico’s die FMO loopt vloeien voort uit het verschaffen van leningen en eigen vermogen aan private partijen in ontwikkelingslanden.

De beheersing van de risico’s wordt ondersteund door een behoedzame kapitaal- en liquiditeitspositie, en een sterke diversificatie van de leningen en een eigenvermogen-portefeuille over regio’s en sectoren. De kans dat het totale ingeschatte uitstaande risico voor het Rijk zich materialiseert doordat alle leningen van FMO niet terugbetaald worden is klein. Voordat de garantie wordt aangesproken wordt eerst het eigen vermogen van FMO aangesproken. Ultimo 2018 was dit 2,96 miljard euro.12

Borgstelling MKB-kredieten (BMKB)

Via de BMKB wordt de kredietverlening aan het bedrijfsleven ondersteund. Het betreft leningen die door banken zonder garantie als te risicovol worden gezien. De BMKB richt zich op het midden- en kleinbedrijf en is een al lang bestaande regeling. Het gebruik ligt momenteel op hetzelfde niveau als gedurende de jaren voor de crisis in 2008. De overheid dekt tot maximaal 67,5 procent van de schade (regulier 45% op het totaal verstrekte krediet). Hiervoor ontvangt het Rijk een eenmalige premie die niet geheel kostendekkend is. Gedurende de financiële crisis zijn de verliezen vrij fors opgelopen. Van 3,5 miljoen euro in 2008 tot 73 miljoen euro in 2012. Vanaf 2016 was het gemiddelde netto kasbeslag licht positief met 12,8 miljoen euro in 2018. De regeling is conjunctuurgevoelig, waardoor uitgaven en inkomsten kunnen fluctueren. De kans op verliezen en de omvang daarvan neemt dus toe in crisistijden, maar blijven lastig te kwantificeren. Op de begroting van het ministerie van Economische Zaken en Klimaat is vanaf 2023 structureel 10,8 miljoen euro beschikbaar ter afdekking van de schades die niet door premieontvangsten zouden kunnen worden gedekt. In de jaren 2019–2022 is dit ongeveer 5,8 miljoen euro per jaar.

Achterborgstellingen

Het risico dat de overheid loopt bij achterborgstellingen verschilt echter wezenlijk van het risico dat de overheid loopt bij directe garanties. Hiervoor zijn meerdere redenen. Ten eerste wordt in het geval van een achterborgstelling de garantieverplichting niet afgegeven door de overheid, maar door een daarvoor aangewezen waarborgfonds en staat de overheid dus indirect garant. Ten tweede bestaat de zekerheid van achterborgstellingen uit meerdere lagen die het risico voor de overheid beperken. Het vermogen van het fonds zelf vormt daarin een zekerheid. Daarnaast geldt voor twee van de drie achterborgstellingen de verplichting voor deelnemers om het fonds financieel bij te staan als het vermogen onder een bepaald niveau daalt, het obligo. De andere achterborgstelling, het WEW, draagt een deel van de premie-inkomsten af aan het Rijk, hetgeen in een risicovoorziening van het Rijk wordt gestort. Pas in een uiterst geval kan het fonds een beroep doen op de overheid. Een fonds krijgt dan een renteloze lening van de rijksoverheid, soms samen met decentrale overheden. Deze lening dient weer te worden terugbetaald. Ook hier wordt de kans en impact van het risico per achterborgstelling zo goed mogelijk toegelicht

Waarborgfonds eigenwoning (WEW)

Het WEW staat met de Nationale Hypotheek Garantie (NHG) borg voor hypothecaire leningen die woningeigenaren afsluiten om hun huis te financieren. Alleen hypothecaire leningen die met NHG worden afgesloten, en daarmee aan de Voorwaarden & Normen van NHG voldoen, komen hiervoor in aanmerking. Bij de beoordeling van een aanvraag voor een hypothecaire lening spelen diverse risico mitigerende normen een rol. Hiertoe behoren onder andere de verhouding tussen het inkomen en de hypotheeklasten, de toets op de kredietwaardigheid (BKR) en de voorschriften ten aanzien van de taxatie van de woning.

Op het moment dat de eigenaar toch in betalingsproblemen komt en dit tot gedwongen verkoop leidt, betaalt het WEW een eventuele restschuld aan de geldverstrekker. De geldverstrekker heeft hierbij voor garanties die vanaf 1 januari 2014 zijn verstrekt een eigen risico van 10%. Met deze betaling gaat de vordering over op het WEW. Het WEW kan de schuld van de voormalige eigenaar kwijtschelden als de woningeigenaar buiten de eigen schuld in de problemen is gekomen. Dit kan bijvoorbeeld door gedwongen werkloosheid, echtscheiding, arbeidsongeschiktheid of door het overlijden van de partner. Daarnaast moet blijken dat de voormalige eigenaar heeft meegewerkt aan beperking van de restschuld.

In geval van verlies gebruikt het WEW in eerste instantie het garantievermogen (1,26 miljard euro eind 2018) om dit verlies op te vangen. Dit garantievermogen is opgebouwd uit de premies die woningbezitters betalen op het moment dat ze een door het WEW gegarandeerde hypotheek afsluiten (in 2018 gold een eenmalige premie van 1 procent van de hypotheekwaarde). Als onderdeel van deze premie wordt 0,15 procent van de totale hypotheek overgedragen aan het Rijk als gevolg van een achtervangovereenkomst tussen het WEW en het Rijk die sinds 2015 voor nieuwe borgstellingen van toepassing is. De afdrachten van het WEW aan het Rijk worden in een risicovoorziening gestort waaruit kosten van een eventuele aanspraak op het Rijk bekostigd kunnen worden. Als het buffervermogen niet afdoende is en het WEW daardoor niet aan zijn verplichtingen kan voldoen, dan verstrekken het Rijk en de gemeenten ieder voor 50 procent de achtergestelde renteloze leningen aan het WEW. Voor hypotheken met een NHG die zijn verstrekt vanaf 1 januari 2011 geldt dat het Rijk de volledige garantstelling verzorgt.

De afgelopen jaren is het volume aan gegarandeerde leningen door het WEW hard gestegen (van 98 miljard euro ultimo 2008 naar 154 miljard euro ultimo 2012 en 205 miljard euro ultimo 2018). De snelle stijging in het geborgde vermogen is mede veroorzaakt doordat het kabinet in juli 2009 heeft besloten om de NHG-grens tijdelijk te verhogen van 265.000 naar 350.000 euro, om hiermee de effecten van de crisis te beperken. Daarnaast is het gebruik ook toegenomen door het verdere herstel van de huizenmarkt dat zich resulteerde in een toename van het aantal transacties en doordat zowel geldverstrekkers als consumenten meer waarde hechten aan de afdekking van risico’s. Sinds 2017 is de NHG-grens gekoppeld aan de gemiddelde koopsom. Op basis daarvan heeft NHG de kostengrens voor woningen zonder energiebesparende voorzieningen voor het jaar 2019 vastgesteld op 290.000 euro. Voor woningen met energiebesparende voorzieningen is de kostengrens 6 procent hoger, namelijk 307.400 euro.

Het gegarandeerde vermogen dat ultimo 2018 gelijk was aan 205 miljard euro betreft de som van alle lopende hypothecaire leningen met een NHG (in totaal ruim 1,42 miljoen leningen ultimo 2018). De kans dat dit bedrag volledig wordt aangesproken is nihil, omdat de NHG alleen de restschuld dekt (dus na verkoop van de woning). Het risicodragend gegarandeerd vermogen neemt de woningwaarde na verkoop mee. Het gaat hier om de woningwaarde verminderd met de kosten van gedwongen verkoop en verlies door ongunstige omstandigheden (82 procent van de woningwaarde). Het risicodragend gegarandeerd vermogen bedroeg 5,8 miljard euro aan het eind van 2018. Vanaf 2010 tot en met 2018 zijn er in totaal 25.127 verliesdeclaraties uitgekeerd. Het vangnet heeft ook in de crisisjaren goed gefungeerd. Er is geen beroep gedaan op de achtervangfunctie van de overheid.

De toereikendheid van de WEW buffer en de kans op aanspraak op ‘de achtervang’ wordt jaarlijks getoetst. Hiertoe worden scenario-analyses opgesteld om te bepalen welke scenario’s wel en niet leiden tot een aanspraak op ‘de achtervang’ en wat de kans hierop is. Op basis van de meeste recente liquiditeitsprognose, wordt voor de periode van 2018 tot en met 2023 verwacht dat er geen aanspraken worden gedaan op de achtervangfunctie.

Waarborgfonds Sociale Woningbouw (WSW)

Het WSW staat borg voor de leningen die woningcorporaties aantrekken voor de bouw van sociale huurwoningen, waardoor zij deze financiering tegen een lager rentepercentage kunnen aantrekken. De achtervang van het WSW is voor 50 procent van het Rijk en voor 50 procent van de gemeenten waarin de bij het WSW aangesloten woningcorporaties werkzaam zijn. Woningcorporaties zijn niet verplicht een lening te laten borgen door het WSW en deel te nemen aan het WSW. Circa 3 procent van de woningcorporaties maakt geen gebruik van het WSW.

Als een woningbouwcorporatie door het WSW niet meer als kredietwaardig wordt beschouwd en in liquiditeitsproblemen komt dan wordt de achterborgstelling niet meteen aangesproken. De achterborgstelling is namelijk een onderdeel van een bredere zekerheidsstructuur. Ten eerste is het zo dat corporaties op basis van de eigen financiële soliditeit rente en aflossing betalen. Daarbij zijn er verschillende waarborgen om te voorkomen dat er problemen ontstaan bij corporaties. Het WSW kan niet zomaar leningen van woningcorporaties borgen, er is sprake van een prudente borgstelling door een adequate monitoring van financiële risico’s (risicobeheersing). Als een corporatie alsnog niet zelfstandig tot een duurzaam financieel herstel kan komen, kan de betreffende corporatie saneringssteun aanvragen. Saneringssteun moet daarbij gericht zijn op het instandhouden van noodzakelijke Diensten van Algemeen Economisch Belang (DAEB) activiteiten. De kosten voor sanering worden betaald door alle corporaties via de saneringsheffing, die via een risicovoorziening op de begroting van het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties (BZK) loopt. Bij een gedeeltelijke sanering of bij een afwijzing van een saneringsaanvraag zullen de schuldeisers, dus de financiers, gevraagd worden om te werken aan een oplossing voor de financiële problemen. Dit kan ertoe leiden dat er een beroep worden gedaan op het WSW voor de borg. Het WSW zal in dat geval proberen haar zekerheden (onderpand) uit te winnen, om daarmee de schade zo veel mogelijk te beperken. Resterende schade wordt in eerste instantie bekostigd uit het eigen risicovermogen van het WSW (275 miljoen euro op basis van voorlopige cijfers voor 2018). Indien het risicovermogen onder een bepaald niveau komt (het garantievermogen) of dreigt te komen, is het WSW verplicht obligo op te vragen bij de WSW-deelnemers. Pas als deze zekerheden niet toereikend zijn, wordt aanspraak gedaan op de achtervangpositie van Rijk en gemeenten. Hiervoor heeft het Rijk een overeenkomst met het WSW. Daarin staat opgenomen dat WSW maatregelen zal nemen om er voor te zorgen dat er met aan zekerheid grenzende waarschijnlijkheid - zekerheidsniveau van 99 procent volgens de huidige systematiek - geen aanspraak gedaan zal worden op deze achtervang.

Waarborgfonds voor de Zorgsector (WFZ)

Het WFZ staat garant voor leningen die zorginstellingen aantrekken voor de financiering van hun vastgoed. Hierdoor betalen zij minder rente op de aangetrokken leningen. Alleen intramurale instellingen, die voldoen aan de kredietwaardigheidseisen van het WFZ op het terrein van onder meer exploitatie, derivatengebruik en eigen vermogen, en die nut, noodzaak en financiële haalbaarheid overtuigend hebben onderbouwd, komen in aanmerking voor een garantie.

Ook hier wordt eerst het bufferkapitaal van WFZ van 285,6 miljoen in 2018 aangesproken om schade te dekken. Daarna moeten de zorginstellingen met een door het WFZ geborgde lening een percentage van het leningenbedrag afdragen (obligo). Dit percentage is maximaal 3 procent van de uitstaande garanties van de deelnemende zorginstelling. Mocht dit onvoldoende zijn om de verplichtingen van het WFZ na te komen, dan kan het WFZ een beroep doen op de rijksoverheid (maximaal 7,1 miljard euro in 2018).

Het totaalbedrag aan achterborgstellingen zou ook in het geval van WFZ alleen voor rekening van de overheid komen in het theoretische geval dat alle deelnemende zorginstellingen failliet zouden gaan en het onderpand dat zij hebben niets meer waard zou zijn. De kans dat dit gebeurt is erg klein en een dergelijk scenario is niet aan de orde. Als het WFZ verplichtingen overneemt van een zorginstelling, dan is dat altijd in de vorm van het overnemen van de rente- en aflossingsbetalingen gedurende de nog resterende looptijd, waarbij het WFZ een claim krijgt op de zorginstelling en onderpand van de zorginstelling mag verkopen. Van een betaling in één keer van het volledige nog uitstaande bedrag, waardoor het WFZ ineens geconfronteerd wordt met grote uitgaven, is dus geen sprake. De mogelijkheden tot herstel (via premie of obligo) zijn hierdoor groter.