Overzicht fossiele regelingen

In deze bijlage wordt, conform toezegging in de Miljoenennota 2024, een geactualiseerd overzicht gegeven met betrekking tot fossiele regelingen in Nederland. Dit zijn regelingen die leiden tot een direct of indirect financieel voordeel voor fossiel verbruik aan de lastenkant (bijvoorbeeld belastingvrijstellingen) en uitgavenkant. Het overzicht bouwt voort op het overzicht dat vorig jaar in bijlage 26 van de Miljoenennota 2024 voor het eerst is opgenomen. De samenstelling is gebaseerd op een ambtelijke analyse, input van stakeholders en doorrekeningen van het Centraal Planbureau (CPB) en het Planbureau voor de Leefomgeving (PBL). Het is een dynamisch overzicht, waarbij in latere jaren op basis van nieuwe inzichten regelingen aan het overzicht kunnen worden toegevoegd of juist kunnen worden verwijderd.

Box 23.1 ‘Fossiele regelingen’ of ‘fossiele voordelen’ in plaats van ‘fossiele subsidies’

Binnen deze bijlage wordt bewust gekozen voor de term «fossiele regelingen» of «fossiele voordelen» in plaats van 'fossiele subsidies'. De term subsidies suggereert ten onrechte dat er altijd ook daadwerkelijk financiële middelen worden verstrekt. Het suggereert tevens dat het mogelijk zou zijn het budgettaire belang dat genoemd wordt (grotendeels) te innen, door het ‘intrekken van de subsidie’. Dit is echter vaak niet het geval vanwege gedragseffecten. Bij sommige fiscale regelingen zou afschaffing zelfs leiden tot vrijwel geen belastinginkomsten. Het gebruik van de termen «fossiele regelingen» of «fossiele voordelen» reflecteert deze kanttekeningen nauwkeuriger.

Twee benaderingen om omvang fossiele regelingen inzichtelijk te maken

Om een zo volledig mogelijk overzicht te bieden, presenteert deze bijlage twee verschillende niet optelbare benaderingen voor de fossiele regelingen: de externe kostenbenadering en de inventarisatiebenadering. Dit is in navolging van de studie van PBL en CPB naar fossiele regelingen, die in oktober 2023 is gepubliceerd. De voornaamste reden om ook de externe kostenbenadering te presenteren is omdat er op deze manier rekenschap gegeven wordt aan andere maatregelen naast de vorig jaar geïnventariseerde fossiele regelingen die ook leiden tot beprijzing. Tegenover het lagere accijnstarief voor diesel staat bijvoorbeeld voor personenauto’s een dieseltoeslag in de motorrijtuigenbelasting (mrb). Daarnaast geldt voor de energiebelasting dat, hoewel er sprake is van een degressieve tariefstructuur, veel grootverbruikers onderhevig zijn aan ETS- en CO2-heffingen. Uiteindelijk hebben beide benaderingen voor- en nadelen, deze worden hieronder nader toegelicht.

Beschrijving en voor- en nadelen inventarisatiebenadering

Het overzicht van fossiele regelingen in de vorige Miljoenennota is samengesteld op basis van de inventarisatiebenadering. De inventarisatiebenadering geeft een lijst van regelingen – waaronder belastingvoordelen - en een kwantificering van het voordeel dat begunstigden hebben per afzonderlijke regeling. Het betreft hier voordelen bij de productie of consumptie van fossiele energie.

Voor de regelingen aan de lastenkant bestaat het fossiele voordeel uit het verschil tussen het reguliere belastingtarief of het hoogste belastingtarief dat door een gebruikersgroep wordt betaald en het verlaagde tarief of de belastingvrijstelling. In het overzicht is ervoor gekozen de omvang van het fossiele voordeel af te meten aan het reguliere belastingtarief, tenzij anders aangegeven. Bij een vrijstelling in de energiebelasting wordt bijvoorbeeld gekeken tegen welk belastingtarief aardgasverbruik zou worden belast zonder die vrijstelling.

De inventarisatiebenadering heeft als kenmerk dat het een uitgebreid en expliciet overzicht biedt welke (fiscale) regelingen een direct of indirect voordeel geven voor het gebruik van fossiele brand- en grondstoffen. Het biedt hiermee een nuttig inzicht in de vrijstellingen, verlaagde tarieven, milieuheffingen en subsidieregelingen die het beprijzingsniveau verminderen en hoe de lasten tussen huishoudens en bedrijven zijn verdeeld. Deze benadering wordt tevens gehanteerd door de OESO.

De inventarisatie van afzonderlijke regelingen geeft geen beeld van hoe de externe effecten van het gebruik van fossiele energiedragers beprijsd worden door het samenspel van instrumenten. Een dergelijke integrale blik is in de afgelopen paar jaar steeds belangrijker geworden. Er is namelijk veel nieuw beprijzend beleid bijgekomen. Voor industriële verbruikers was er tot een paar jaar geleden een laag beprijzingsniveau door bijvoorbeeld verlaagde tarieven en vrijstellingen in de energiebelasting. Inmiddels is het Europese emissiehandelssysteem (ETS) aangescherpt en een nationale CO2- heffing industrie geïntroduceerd, waardoor het totale opgetelde beprijzingsniveau hoger is geworden.

Bovendien geldt als nadeel dat wanneer iets niet wordt belast, omdat het buiten de scope van het beprijzingsinstrumentarium valt, hier geen aandacht naar uitgaat vanuit de inventarisatiemethode. Een voorbeeld zijn de broeikasgasemissies in de landbouwsector of het non-energetisch verbruik van minerale oliën in de industrie, waar geen fossiele regelingen in de inventarisatiebenadering zich op toespitsen. Hierdoor kan het onterechte beeld ontstaan dat er weinig (fossiele) voordelen voor deze uitstoters gelden.

Beschrijving en voor- en nadelen externe kostenbenadering

De externe kostenbenadering biedt een overzicht van alle opgetelde impliciete en expliciete CO2-beprijzing in Nederland en zet dit af tegen de gekwantificeerde externe kosten van de klimaatschade die broeikasgas emissies met zich brengen. In lijn met PBL is in dit overzicht uitgegaan van de referentieprijs, zoals berekend door CE Delft in het Handboek Milieuprijzen (2023). De referentieprijs is berekend op basis van een IPCC-berekening die het dichtst aansluit bij de huidige mondiale doelstelling (opwarming beperken tot 1,5 graad met beperkte «overshooting») en de gemiddelde preventiekosten van het klimaatbeleid. De referentieprijs neemt ieder jaar toe. Externe kosten niet-zijnde broeikasgasuitstoot worden in deze bijlage niet meegenomen. Uit dit overzicht zijn beprijzingstekorten te herleiden waar fossiele emissies onvolledig beprijsd worden en waar dus impliciet een fossiel voordeel wordt geboden.

Anders dan bij de inventarisatiebenadering, wordt hierbij het samenspel van al het beprijzend beleid – waaronder bijvoorbeeld het ETS, de nationale CO2-heffing industrie en de nationale vliegbelasting – in ogenschouw genomen. Op deze manier is niet alleen zichtbaar welke regelingen het beprijzingsniveau verminderen, maar ook in hoeverre er bij de overlap van regelingen voor verschillende eindgebruikers sprake is van een beprijzingstekort (een fossiel voordeel). Voor het klimaatbeleid is immers vooral relevant wat de totale beprijzing is. Maar ook de externe kostenbenadering geeft geen volledig beeld, en kent kanttekeningen:

– Fossiele voordelen die niet direct een prijs zetten op het gebruik van fossiele brandstoffen kunnen ook niet eenvoudig in een beprijzingsgevolg worden omgerekend en meegenomen worden. Dergelijke regelingen zijn daarom buiten de scope gehouden. Bijvoorbeeld de bpm-vrijstellingen die de aankoop van fossiele voertuigen relatief goedkoper maken.

– Beprijzing is slechts één van de instrumenten om klimaatdoelen te behalen. Normering kan leiden tot dezelfde CO2-reductie zonder dat sprake is van een expliciete CO2-prijs op de betreffende emissies. Normering zonder een marktprijs is moeilijk in een prijs uit te drukken.

– De beprijzingsniveaus worden volledig toegeschreven aan het beprijzen van de broeikasgasemissies en vergeleken met een referentieprijs voor de externe kosten van klimaat. Dit is een versimpeling van de analyse, want in werkelijkheid worden met het huidige beprijzingsinstrumentarium ook andere externe kosten beprijsd, zoals luchtvervuiling, congestie en verkeersveiligheid. Met andere woorden: het beprijzingstekort wordt hierdoor onderschat.

– De omvang van het budgettair belang is – net als bij de inventarisatiemethode - sterk afhankelijk van de gebruikte referentieprijs voor externe kosten. Deze referentieprijs bevat echter een aanzienlijke bandbreedte, en is afhankelijk van methodologische keuzes. Vanwege de beperkte data is in dit overzicht uitgegaan van een gemiddelde referentieprijs berekend in het Handboek Milieuprijzen. Bezien zal worden of de berekening van de referentieprijs volgend jaar verder verfijnd kan worden, conform aanbeveling van het «Bouwstenenrapport voor een beter en eenvoudiger belastingstelsel».

Box 23.2 Optelling van fossiele voordelen inventarisatie- en externe kostenbenadering

In dit overzicht wordt bij de inventarisatiebenadering per regeling een budgettair belang genoemd. Dit geeft weer hoeveel uitgaven of gederfde inkomsten gepaard gaan met de respectievelijke regelingen. Het budgettair belang voor alle opgetelde fossiele regelingen in de inventarisatiebenadering in 2024 bedraagt 28,5 miljard euro. Dit bedrag ligt lager dan de inventarisatie van vorig jaar. Dit komt met name doordat een scherper onderscheid is gemaakt tussen de inventarisatiebenadering en de externe kostenbenadering. Hierdoor valt het niet heffen van accijns over nafta en aardgascondensaat in stoomkrakers (budgettair belang: 14 miljard euro) niet meer onder de inventarisatiebenadering, maar onder de externe kostenbenadering. Daarnaast zijn er diverse wijzigingen geweest in de fossiele regelingen zijn afgeschaft (zie tekstbox 23.3)

Het genoemde budgettair belang is een brutobedrag, waarin gedragseffecten niet zijn meegenomen. Bij afschaffing van alle fossiele regelingen wordt dit bedrag dus niet daadwerkelijk opgehaald. Om tot het nettobedrag te komen, moeten de gedragseffecten nog worden afgetrokken van dit bedrag. Een andere belangrijke kanttekening is dat in deze optelsom geen rekenschap is gegeven van interactie met ander beprijzend beleid. Zo compenseren de nationale CO2-heffing voor de industrie en het Europese emissie handelssysteem voor de voordelen die gepaard gaan met het degressieve energiebelastingstelsel waarin een lager marginaal belastingtarief wordt betaalt door grootgebruikers. Ook hangt een vrijstelling op het gebruik van aardgas voor elektriciteitsproductie samen met het feit dat er in dezelfde keten een heffing geldt op het gebruik van elektriciteit. Dit soort interacties die per saldo de voordelen verlagen komen niet tot uitdrukking in de inventarisatiebenadering. Er kan dus niet per definitie worden geconcludeerd dat afschaffing van geïnventariseerde voordelen vanwege het klimaatbeleid nodig is, want dat is niet het geval als er voldoende alternatief beprijzend en normerend beleid geldt in de ketens van winning tot en met het gebruik van de fossiele energiedragers. Dit is voor beprijzing in kaart gebracht met de externe kostenbenadering.

Het totale bedrag aan beprijzingsgaten en daarmee de fossiele voordelen volgens de externe kostenbenadering komt op basis van de emissies en beprijzing in 2023 uit op 16,7 miljard euro voor emissies die gepaard gaan met het gebruik van fossiele energiedragers (inclusief uitgestelde emissies die worden toegerekend aan niet-energetisch gebruik van fossiele energiedragers) en 21,3 miljard euro voor alle broeikasgasemissies (inclusief emissies die niet gerelateerd zijn aan het gebruik van fossiele energiedragers). Belangrijke kanttekening is dat de hoogte van het totaalbedrag conform de externe kostenmethode sterk afhankelijk is van de gekozen referentieprijs. Daarnaast geldt net als bij de inventarisatiebenadering dat het hier gaat om het budgettair belang, dus exclusief gedragseffect. Het bedrag van de externe kostenbenadering mag niet worden opgeteld bij de inventarisatiebenadering. Het kan er ook niet goed mee worden vergeleken, omdat beide benaderingen verschillende aspecten meten.

1. Externe kostenbenadering

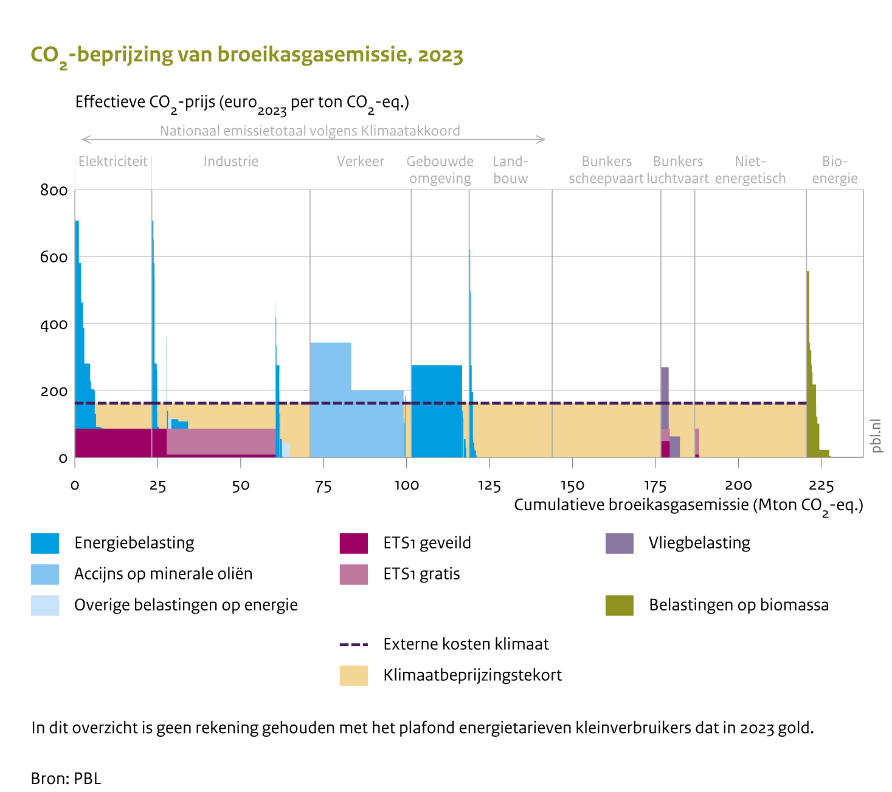

Onderstaande figuur visualiseert de externe kostenbenadering in de verschillende sectoren voor alle broeikasgasemissies. Vanwege de beschikbaarheid van data is de externe kostenbenadering gemaakt voor het zichtjaar 2023. De inventarisatiebenadering kijkt naar het jaar 2024. Gezien de focus op fossiele energie is in deze bijlage het totaalbedrag aan fossiele voordelen voor (energetisch en non-energetisch) gebruik van fossiele energie opgenomen in tekstbox 23.2. In de figuur is ervoor gekozen alle broeikasgasemissies weer te geven aangezien overige (uitgestelde) emissies tevens schadelijk voor het klimaat zijn, en het is voor het voeren van effectief klimaatbeleid belangrijk om te weten in hoeverre de beprijzingsniveau’s alle externe effecten rondom klimaat voldoende beprijzen.

De figuur is opgesteld door PBL. De horizontale as toont de totale emissies van broeikasgassen, die de relevante basis zijn voor de beprijzing, gebaseerd op de emissies als gevolg van het gebruik van fossiele brandstoffen en andere emissies die niet gerelateerd zijn aan energie. Op de verticale as wordt de hoogte weergegeven van zowel de expliciete als impliciete prijzen per ton CO2. Elk vak in de figuur komt overeen met een bepaald deel van de emissies waarvoor dezelfde CO2-prijs geldt. De breedte van de vakken geeft aan welk deel van de emissies onderhevig is aan deze CO2-prijs. De kleuren geven aan welke beleidsinstrumenten bijdragen aan welk gedeelte van de totale effectieve CO2-prijs. De paarse stippellijn geeft de gebruikte hoogte van de referentieprijs aan (162 euro/ton CO2 in 2023). Het beprijzingstekort of fossiele voordeel wordt berekend door het verschil tussen de referentieprijs van de externe kosten en de CO2-prijs te berekenen voor alle broeikasgasemissies in een sector. Hierbij wordt niet gesaldeerd voor eventuele overschotten in beprijzing.

Figuur 23.1 Externe kostenmethode voor alle broeikasgasemissies (emissies en beprijzing in 2023)

In elke sector ligt het totale beprijzingsniveau lager dan de gehanteerde referentieprijs voor het beprijzen van externe effecten van 162 euro/ton CO2. De industrie heeft een beprijzingstekort van 3,9 miljard euro voor alle broeikasgasemissies. Voor de elektriciteitssector is er een beprijzingstekort van 1,3 miljard euro. Andere sectoren hebben ook een beprijzingstekort: 0,3 miljard euro voor broeikasgasemissies gerelateerd aan het brandstoffenverbruik in het binnenlandse verkeer, 6,5 miljard euro voor het gebruik van bunkerbrandstoffen door de internationale lucht- en scheepvaart, 0,2 miljard euro voor de broeikasgasemissies in de gebouwde omgeving en 3,8 miljard euro voor de broeikasgasemissies in de landbouw. Tot slot is er een beprijzingstekort voor de niet-energetische inzet van fossiele brand- en grondstoffen van 5,3 miljard euro. Het beprijzingstekort in de sector mobiliteit wordt met name gedreven door de bunkerbrandstoffen voor de lucht- en zeevaart. In de gebouwde omgeving is er een relatief klein beprijzingstekort dankzij de relatief hoge energiebelasting op aardgas. Het beprijzingstekort in de landbouw wordt vooral verzoorzaakt door methaan- en lachgasemissies, die het grootste deel van de onbeprijsde emissies vormen binnen deze sector. In dit overzicht is geen rekening gehouden met het prijsplafond energietarieven kleinverbruikers dat in 2023 gold, omdat de doorwerking hiervan te complex is om in de figuur te verwerken. Tot slot is het beprijzingstekort van bio-energie niet berekend in verband met het klimaatneutrale karakter. In het PBL-rapport ‘Klimaatverandering in de prijzen?86 wordt een nadere toelichting op het integrale overzicht gegeven en wordt tevens in de actualisatie uit 2024 een doorkijk gegeven naar de beprijzing in 2030.

Richting 2030 neemt de beprijzing van broeikasgasemissies in de elektriciteitssector, industrie, transport en de gebouwde omgeving toe. De belangrijkste bijdrage hieraan is het Europese Fit-For-55-pakket. De prijs van het emissiehandelssysteem (ETS1) wordt naar verwachting hoger richting 2030. Per januari 2024 is ETS 1 uitgebreid naar de zeevaart. Daarnaast is een meerjarig pad vastgelegd voor afbouw van gratis rechten. Dit pad loopt lineair naar nul gratis rechten in 2040 voor sectoren die niet onder CBAM vallen en nul gratis rechten in 2034. Er komt een tweede emissiehandelssysteem (ETS2) voor het overige gebruik van fossiele energie in de gebouwde omgeving, wegtransport en de niet-ETS- industrie. Nederland heeft aangegeven gebruik te zullen maken van een deel van deze opt-in, waardoor ook o.a. de binnenvaart, het spoor, recreatievaart en het brandstofgebruik van deelsectoren in de landbouw onder ETS2 zal komen te vallen. De besluitvorming over de opt-in van ETS2 voor de glastuinbouw is doorgeschoven naar het voorjaar van 2025. Daarnaast bieden Europese CO2-emissienormen directe impliciete beprijzing van voertuigen (verordening CO2-normen auto’s), zeevaartbrandstoffen (verordening Fuel EU Maritime) en luchtvaartbrand stoffen (verordening ReFuel Aviation). In het Belastingplan 2023 is tevens een meerjarig oplopend pad voor de energiebelastingtarieven op aardgas vastgelegd richting 2030. Tot slot zal richting 2030 de beprijzing door de CO2-heffing voor de industrie zichtbaar zijn, omdat het tarief – conform het meerjarig vastgelegde tariefpad –dan naar verwachting boven de ETS1-prijs ligt en de hoeveelheid dispensatierechten lager zal zijn dan de totale emissies die onder de heffing vallen. Tegenover de toename van beprijzing, staat dat ook de referentieprijs zal stijgen.

2. Inventarisatiebenadering

Het kabinet heeft op eenzelfde wijze als in de vorige Miljoenennota een brede inventarisatie uitgevoerd naar regelingen die mogelijk zijn te kwalificeren als fossiele regelingen. Het overzicht van fossiele regelingen is gesplitst in drie tabellen:

1. Tabel 1: fiscale fossiele brandstof regelingen (lastenkant).

2. Tabel 2: overige fiscale regelingen m.b.t. non-energetisch en indirect (lastenkant).

3. Tabel 3: niet-fiscale regelingen met een directe relatie tot fossiel energiegebruik (uitgavenkant).

In de tabellen is per regeling een korte toelichting opgenomen met 1) een korte beschrijving van de maatregel, 2) eventuele juridische aandachtspunten en 3) ander relevant beprijzend beleid. In tekstvak 23.3 is een overzicht opgenomen van de beleidswijzigingen ten opzichte van het overzicht in de Miljoenennota 2024 (2023) en toekomstige beleidswijzigingen ten opzichte van onderstaand overzicht.

Toelichting methodiek inventarisatiemethode

Voor de inventarisatiebenadering zijn op basis van de definitie van ‘subsidie’ van de Wereldhandelsorganisatie (WTO) verschillende fossiele regelingen geïnventariseerd. De WTO heeft een algemene definitie van subsidies ontwikkeld die zich niet specifiek op energie richt maar breed toepasbaar is. De WTO spreekt van subsidie als:

1. er sprake is van een financiële tegemoetkoming door de Rijksoverheid of een ander overheidslichaam, die leidt tot een directe stroom van fondsen (leningen, overheidsgaranties, giften) vanuit overheden naar private partijen (dit zijn de prijssubsidies, die het Internationaal Energieagentschap (IEA) regelmatig onderzoekt),

2. er gemiste overheidsinkomsten zijn (bijvoorbeeld belastingteruggaven en – vrijstellingen),

3. overheden goederen en diensten leveren of specifieke goederen inkopen, of

4. overheden bijdragen aan specifieke fondsen geven.

In Nederland is er alleen sprake van gemiste overheidsinkomsten (optie 2) voortkomend uit verschillen in beprijzing. Nederland kent momenteel geen structurele directe prijssubsidies op brandstoffen, wel kon het prijsplafond als een directe prijssubsidie op gas en daarmee als fossiele regeling worden aangemerkt. Deze regeling was echter tijdelijk en dus niet structureel van aard en is per 1 januari 2024 afgeschaft. De varianten (3) en (4) komen in Nederland niet voor.

Naast de vraag welke regelingen wel of niet kunnen worden gekwalificeerd als fossiel, speelt bij fiscale regelingen ook de vraag welke maatstaf moet worden gebruikt om de budgettaire omvang van de fossiele regeling vast te stellen. Voor fiscale vrijstellingen of verlaagde tarieven kan ten eerste het reguliere nationale belastingtarief als benchmark worden gekozen. In de vrijstelling van de kolenbelasting voor duaal verbruik wordt bijvoorbeeld gekeken welke hoeveelheid kolen nu onder de vrijstelling valt en welk regulier belastingtarief in de kolenbelasting geldt. Naast het reguliere belastingtarief kan ten tweede worden gekeken naar het hoogste tarief dat voor een gebruikersgroep geldt als benchmark. In de energiebelasting wordt de omvang van een vrijstelling dan afgezet tegen het hoogste tarief van de eerste schijf. Ten derde kan worden gekeken naar de referentieprijs van de externe kosten. De budgettaire omvang is in dit overzicht voor het jaar 2024 berekend, waarbij als referentie het reguliere belastingtarief is gekomen (tenzij anders aangegeven). Voor het opstellen van de budgettaire ramingen is dezelfde methode als vorig jaar gebruikt, tenzij anders toegelicht. Een uitgebreide toelichting op de ramingen is vorig jaar gepubliceerd87.

Box 23.3 Beleidswijzigingen fossiele regelingen

In onderstaande tabel is ten eerste weergegeven welke beleidsmatige wijzigingen er in 2024 hebben plaatsgevonden ten opzichte van het overzicht in de MJN2024. Deze wijzigingen zijn reeds verwerkt in de geactualiseerde overzichten (Overzicht I, II en III). Wijzigingen die hierin hebben plaatsgevonden zijn onder andere de verhoging van de belastingvermindering en de wijzigingen met betrekking tot de degressiviteit van de energiebelasting. Daarnaast is het prijsplafond energie per 1 januari 2024 vervallen (budgettair belang circa 3,8 miljard euro).

In onderstaande tabel is ten tweede weergegeven welke beleidsmatige wijzigingen in de toekomst zullen plaatsvinden ten opzichte van het overzicht in de Miljoenennota 2024. Om een goede vergelijking te kunnen maken met het overzicht van 2024, wordt in de berekening de grondslag (zoals energieverbruik) gelijk gehouden aan het niveau van 2024. De belangrijkste wijzigingen die leiden tot een vermindering van fossiele regelingen zijn: het gefaseerd afschaffen van het verlaagd energiebelastingtarief glastuinbouw, het beperken van de inputvrijstelling in de energiebelasting voor gebruik aardgas bij elektriciteitsproductie, het versoberen van de bijzondere regelingen in de autobelastingen en het afbouwen van de degressiviteit in de energiebelasting. Tegenover deze wijzigingen staat een nieuwe fossiele regeling per 2027, wanneer het kabinet voornemens is om de brandstofkosten voor landbouwvoertuigen te verlagen («rode diesel»). Tot slot is in de VJN2024 besloten tot een nieuwe subsidieregeling indirecte kostencompensatie ETS (IKC). Dit leidt voor 2024 tot een nieuwe fossiele regeling met een budgettair belang van 186 mln.

Regeling | Budgettair belang (zie ook overzicht I, II en III) | Toelichting |

|---|---|---|

Aangekondigd kabinetsbeleid m.b.t. uitbreiding en afbouw van fossiele voordelen (- is afbouw) | ||

Afschaffen verlaagd tarief in de energiebelasting voor glastuinbouw (afbouwpad 2025 ‒ 2035) | ‒ 144 | Opgenomen in Belastingplan 2024 |

Beperken inputvrijstelling aardgas in de energiebelasting (gericht op wkk’s, ingroeipad 2025 ‒ 2030) | -160 | Opgenomen in Belastingplan 2024 |

Versobering van een aantal bijzondere regelingen in de autobelastingen: | ‒ 215 | Opgenomen in Belastingplan 2024 |

Subsidieregeling indirecte kostencompensatie ETS (IKC)* | 186 | Voorstel uit Voorjaarsnota 2024 |

Afschaffen vrijstelling in de kolenbelasting voor duaal en non-energetisch verbruik per 2027 | ‒ 77 | Opgenomen in Belastingplan 2025 |

Verlaagde brandstofkosten voor de landbouw per 2027 | 140 | Voorstel uit Hoofdlijnenakkoord 2024 |

Degressiviteit energiebelasting aardgas | ‒ 283 | Belastingplan 2023 + Hoofdlijnenakkoord 2024 |

Degressiviteit energiebelasting elektriciteit | ‒ 863, met afslag voor aandeel hernieuwbare energie | Belastingplan 2023 + Hoofdlijnenakkoord 2024 |

TOTAAL | ‒ 1.742 | |

Beleidswijzigingen ten opzichte van het overzicht in de MJN2024 (2023) | ||

Vervallen prijsplafond energie | ‒ 3.798 | |

Verhogen belastingvermindering | 200 | |

Degressiviteit energiebelasting aardgas | 163 | |

Degressiviteit energiebelasting elektriciteit | ‒ 450, met afslag voor aandeel hernieuwbare energie | |

TOTAAL | ‒ 3.885 | |

Definitie: Gederfde overheidsinkomsten (o.a. belastingteruggaven of vrijstellingen) gerelateerd aan het (directe) gebruik van (fossiele) energie. *Voor de met een * gemarkeerde regelingen is reeds een besluit genomen over een afbouwpad (zie toelichting voor meer informatie)1 | |||

|---|---|---|---|

Maatregel | Budgettaire omvang per jaar in mln. euro (2024) Benchmark: reguliere tarief (tenzij anders aangegeven) | Juridisch mogelijk om nationaal aan te passen? | Ander relevant beprijzend beleid |

Energiebelasting | |||

Verlaagd EB tarief glastuinbouw* | 144 | Ja | CO2-heffing glastuinbouw( per 2025) en mogelijk ETS2 vanaf 2027. |

Vrijstellingen EB voor metallurgische en mineralogische procedés | 184 | Ja | ETS1, CO2-heffing industrie en CO2-minimumprijs |

Vrijstelling voor elektriciteit gebruikt voor chemische reductie en elektrolytische procedés | 8 | Ja | ETS1 en CO2-minimumprijs |

Inputvrijstelling aardgas elektriciteitsopwekking* | 778 | Ja. De inputvrijstelling is vastgelegd in de ETD, maar kan Nederland - mits uit milieubeleidsoverwegingen – zelf op nationaal niveau aanpassen. | Verschilt per belastingplichtig: deels ETS1 en deels (vanaf 2027) ETS2 |

Belastingvermindering energiebelasting (vast bedrag per elektriciteitsaansluiting) | 4.677, geen afslag voor hernieuwbare energie De belasting-vermindering is niet gekoppeld aan het verbruik waardoor het aandeel hernieuwbaar niet door te rekenen is. | Ja | ETS1 en CO2-minimumprijs (voor elektriciteitsproducenten) |

Degressieve tariefstructuur energiebelasting aardgas | 1.976 | Ja, mits tarieven minimaal gelijk zijn aan de minimumbelastingtarieven uit de ETD | ETS2 (vanaf 2027) |

Degressieve tariefstructuur energiebelasting elektriciteit | 2.167, met afslag voor aandeel hernieuwbare energie van 54% (percentage is extrapolatie van CBS-data). | Ja, mits tarieven minimaal gelijk zijn aan de minimumbelastingtarieven uit de ETD | ETS1, CO2-minimumprijs (voor elektriciteitsproducenten) en ETS2 vanaf 2027 |

Teruggaveregeling energiebelasting voor instellingen | 33 | Ja | ETS2 vanaf 2027 |

Raffinaderijvrijstelling – energiebelasting | 80 | Nee, restgassen zijn verplicht vrijgesteld onder de ETD (zie ook hieronder). | Scope 1 emissies vallen onder ETS1 en CO2-heffing |

Vrijstelling voor restgassen die op eigen inrichting zijn ontstaan en daar weer worden ingezet (artikel 59) | 135, m.b.t. restgassen die ontstaan in stoomkrakers (omdat de regeling voor non energetisch minerale oliën geen onderdeel meer is van de inventarisatie-benadering). De energie-inhoud van de restgassen die ontstaan in raffinaderijen en bij gebruik van kolen in de staalproductie zijn in de andere posten in dit overzicht reeds meegenomen. | Nee, art. 21, lid 3 ETD: Het verbruik van energieproducten binnen een bedrijf dat energieproducten produceert, wordt niet beschouwd als een belastbaar feit waardoor belasting verschuldigd wordt, indien dat verbruik bestaat uit binnen het bedrijf geproduceerde energieproducten. | Scope 1 emissies vallen onder ETS1 en CO2-heffing |

Teruggaafregeling energiebelasting voor gebruik aardgas als brandstof voor vaartuigen op communautaire wateren (inclusief visserij, exclusief particuliere pleziervaartuigen) | 0 | Nee, in overeenstemming met artikel 14, lid 1 c van Richtlijn 2003/96/EG ('Energy Taxation Directive', 'ETD'), komen exploitanten van commerciële schepen die aardgas als brandstof gebruiken voor de vaart op communautaire wateren in aanmerking voor teruggave van energiebelasting. Deze teruggave is van toepassing op aardgas dat wordt gebruikt als brandstof voor vaartuigen, inclusief de visserij, en geldt niet voor particuliere pleziervaartuigen. | Geen ander relevant beprijzend beleid. |

Kolenbelasting | |||

Vrijstellingen in de kolenbelasting voor duaal en non-energetisch verbruik* | 77 | Ja | Scope 1 emissies vallen onder ETS1 en de CO2-heffing |

Vrijstelling gebruik van kolen voor elektriciteitsopwekking | 44 | Ja, interfereert wel met de lopende rechtszaken over het wettelijk verbod op gebruik van kolen bij elektriciteitsproductie per 2030. | ETS1 en de CO2-minimumprijs |

Accijns | |||

Raffinaderijvrijstelling – accijns | 279 | Deels: de vrijstelling voor minerale oliën die extern worden ingekocht en vervolgens direct energetisch in het proces worden ingezet, kan op nationaal niveau worden afgeschaft. De vrijstelling voor minerale oliën die in de raffinaderij zelf worden geproduceerd en energetisch worden ingezet, is verplicht volgens de ETD. | Scope 1 emissies vallen onder ETS1 en de CO2-heffing. |

Lager accijnstarief voor diesel, dan voor benzine | 1.734 | Ja | Dieseltoeslagen bpm/mrb ETS2 (per 2027) |

Lager accijnstarief voor LPG dan voor benzine | 279 | Ja | ETS2 (per 2027) |

Vrijstelling gebruik van kerosine in het internationale luchtverkeer | 2.556 | Nee, verplicht vrijgesteld in de ETD. Daarnaast geldt dat wederuitvoer of uitvoer onder de accijns geen belastbare feiten zijn, waardoor de kerosine voor vluchten buiten de EU evengoed niet belast kan worden. | ETS 1: Binnenlandse en internationale vluchten tussen Europese luchthavens CORSIA: internationale luchtvaart |

Vrijstelling gebruik van stookolie (met name zeevaart) | 5.709 | Nee, verplicht vrijgesteld in de ETD. Daarnaast geldt dat wederuitvoer of uitvoer onder de accijns geen belastbare feiten zijn, waardoor de stookolie voor scheepvaart naar buiten de EU evengoed niet belast kan worden. | |

ETS1 | |||

Vrijstelling gebruik van diesel, internationale marine (met name binnenvaart en werktuigen op schepen/pontons) | 1.113 | Ja, het heffingsverbod accijns op gasolie voor de binnenvaart staat in het gasolieprotocol. Nederland zou dat gasolieprotocol eenzijdig kunnen opzeggen. | Mogelijk ETS2 vanaf 2027 |

Btw* | |||

Btw-vrijstelling kerosine | 10 | Nee, er geldt een verplicht btw-nultarief in de Europese btw-richtlijn. | Vliegbelasting |

* In deze tabel is alleen het budgettair belang per afzonderlijke regeling weergegeven. De doorwerking van de btw over de andere belastinggrondslagen is een tweede orde gedragseffect en wordt hier niet meegenomen. Een lagere btw-opbrengst over energie door de degressieve tariefstructuur van de energiebelasting is daarom bijvoorbeeld buiten beschouwing gelaten in het overzicht. | |||

Toelichting regelingen overzichtstabel 1

Verlaagd energiebelastingtarief glastuinbouw

Voor verbruik van aardgas in de glastuinbouw geldt onder voorwaarden een verlaagd tarief in de eerste, tweede en derde belastingschijf. Deze verlaagde tarieven zijn geïntroduceerd om de belastingdruk op energie in de glastuinbouw gelijk te houden met de belastingdruk op energie in de energie-intensieve industrie. De glastuinbouw kent namelijk veel kleine energie-intensieve bedrijven, waardoor er door het degressieve stelsel een relatief hoog tarief voor energiebelasting wordt betaald. Als tegenprestatie bestaat tot 2025 een privaat CO2-kostenvereveningssysteem. Bij overschrijding van het CO2-plafond betalen de bedrijven voor de overschrijding. De Europese Commissie heeft de verlaagde tarieven voor de glastuinbouw als geoorloofde staatssteun beoordeeld. De Europese Commissie heeft een goedkeurende beschikking van staatssteun verleend tot en met 2024. In de Wet fiscale klimaatmaatregelen glastuinbouw in het Belastingplan 2024 is vastgelegd dat het verlaagd tarief tussen 2025 en 2035 stapsgewijs geheel wordt afgebouwd.

Vrijstellingen energiebelasting voor metallurgische en mineralogische procedés

Voor aardgas voor mineralogische en metallurgische processen en elektriciteit voor metallurgische procedés gelden vrijstellingen van de energiebelasting. Het gaat dan bijvoorbeeld om het verwarmen van ovens voor keramische processen of het smelten van staal. Dit verbruik valt buiten de werkingssfeer van de EU-Richtlijn energiebelastingen, dus het staat de Europese lidstaten vrij om hier een eigen fiscale behandeling voor te kiezen. De meeste Europese lidstaten kiezen ervoor om dit verbruik vrij te stellen.

Vrijstelling energiebelasting voor elektriciteit gebruikt voor chemische reductie en elektrolytische procedés

Voor elektriciteit die wordt gebruikt voor chemische reductie en elektrolytische procedés geldt een vrijstelling van de energiebelasting. Dit verbruik valt buiten de werkingssfeer van de EU-Richtlijn energiebelastingen, dus het staat de Europese lidstaten vrij om hier een eigen fiscale behandeling voor te kiezen. De meeste Europese lidstaten kiezen ervoor om dit verbruik vrij te stellen.

Inputvrijstelling aardgas elektriciteitsopwekking

Het aardgasverbruik dat wordt ingezet in een installatie waarmee elektriciteit wordt opgewekt is vrijgesteld van energiebelasting, mits de omzettingsefficiëntie naar elektriciteit van deze installatie meer dan 30% is. De gedachte achter deze vrijstelling is dat wordt voorkomen dat zowel belasting wordt geheven op aardgas als de elektriciteit die daarmee wordt opgewekt en geleverd via het net, dus dat er twee maal in de keten wordt belast. Het aardgasverbruik dat wordt omgezet in warmte output wordt daardoor ook niet belast, terwijl dit niet later in de keten wordt belast. In de Wet fiscale klimaatmaatregelen glastuinbouw is in het Belastingplan 2024 vastgelegd dat de inputvrijstelling tussen 2025 ‒ 2030 stapsgewijs wordt ingeperkt. Vanaf 2030 zullen alleen installaties met een rendement hoger dan 60% volledig vrijgesteld blijven.

Belastingvermindering energiebelasting

De energiebelasting kent een belastingvermindering per elektriciteitsaansluiting op een WOZ-object met een verblijfsfunctie. Alle huishoudens en het overgrote deel van alle bedrijven met een elektriciteitsaansluiting ontvangen deze belastingvermindering. Momenteel is de energiemix in Nederland voor aardgas en elektriciteit nog overwegend van fossiele oorsprong. Naarmate de energiemix duurzamer wordt, neemt de omvang van het fossiele voordeel binnen de belastingvermindering af. In 2024 bedraagt de belastingvermindering € 521,81 exclusief btw.

Degressieve tariefstructuur energiebelasting aardgas en elektriciteit

In de energiebelasting wordt een degressieve tariefstructuur gehanteerd. De degressieve structuur wordt gehanteerd met het oog het gelijke speelveld van grotere afnemers van gas en elektriciteit ten opzichte van hun buitenlandse concurrenten. Door de relatief hoge energiebelastingtarieven gaat een energiebesparingsprikkel uit van de energiebelasting. De belastingvermindering drukt tegelijkertijd het bedrag van de totale energie belasting op de energierekening. In de meeste EU-lidstaten liggen de energiebelastingtarieven lager dan in Nederland.

Teruggaveregeling energiebelasting voor religieuze en non-profiti nstellingen

De teruggaveregeling van energiebelasting over het aardgas- en elektriciteitsverbruik van religieuze en non-profit instellingen geldt voor het verbruik in een onroerende zaak die is bestemd voor een openbare eredienst of het houden van een bezinningsbijeenkomst van levensbeschouwelijke aard of die in gebruik is door een algemeen nut beogende instelling. Uitgezonderd zijn instellingen die hoofdzakelijk werkzaam zijn op het gebied van sport, gezondheidszorg of onderwijs. Het gaat dus met name hoofdzakelijk om kerkgebouwen en non-profit instellingen. Deze hebben recht op teruggave van de helft van de door hen betaalde energiebelasting.

Raffinaderijvrijstelling in de energiebelasting

Met de raffinaderijvrijstelling worden twee aparte regelingen in de energiebelasting en accijns (zie ook hieronder) bedoeld. Voor raffinaderijen geldt een uitzondering voor de restgassen die ontstaan op de productielocatie zelf (artikel 51 Wet belastingen op milieugrondslag). Naast deze specifieke vrijstelling geldt in algemene zin (dus niet alleen voor raffinaderijen) een nihiltarief voor restgassen die ontstaan en worden ingezet op de eigen locatie (zie ook hieronder). Indien dus alleen artikel 51 Wet belastingen op milieugrondslag zou worden afgeschaft, dan wordt vanwege het nihiltarief (dat volgt uit de EU-Richtlijn energiebelastingen) alsnog geen belasting betaald over de restgassen.

Vrijstelling in de energiebelasting voor restgassen die op eigen inrichting zijn ontstaan en daar weer worden ingezet

In de energiebelasting is een nihiltarief opgenomen voor restgassen de zijn ontstaan op de inrichting waar ze worden verbruikt. Het gaat dan bijvoorbeeld om restgassen uit een productieproces die voor ondervuring worden gebruikt. De facto is dit verbruik daarmee van heffing vrijgesteld. Deze verplichte vrijstelling valt onder de EU-Richtlijn energiebelastingen en Nederland kan deze daarom niet zelfstandig afschaffen.

Teruggaveregeling energiebelasting voor gebruik aardgas als brandstof voor vaartuigen op communautaire wateren (inclusief visserij, exclusief particuliere pleziervaartuigen)

In overeenstemming met de EU-Richtlijn energiebelastingen komen exploitanten van commerciële schepen die aardgas als brandstof gebruiken voor de vaart op communautaire wateren in aanmerking voor teruggave van energiebelasting. Deze teruggave is van toepassing op aardgas dat wordt gebruikt als brandstof voor vaartuigen, inclusief die van de visserij, en geldt niet voor particuliere pleziervaartuigen.

Vrijstellingen in de kolenbelasting voor duaal gebruik en non-energetisch gebruik van kolen

Duaal en non-energetisch gebruik van kolen zijn vrijgesteld in de kolen belasting. De EU-Richtlijn energiebelastingen voorziet in de mogelijkheid daartoe. Het overgrote deel van het vrijgestelde kolengebruik valt onder de cokes-, ijzer- en staalindustrie. Voor buitenlandse concurrenten gelden ook vrijstellingen. Emissies van deze sectoren worden op Europees niveau beprijsd onder het EU ETS. In het Belastingplan 2025 is voorgesteld om de vrijstelling in de kolenbelasting voor duaal en non-energetisch gebruik per 1 januari 2027 af te schaffen.

Vrijstelling gebruik van kolen voor elektriciteitsopwekking

Gebruik van kolen voor elektriciteitsopwekking is vrijgesteld in de kolenbelasting. De gedachte achter deze vrijstellingen is dat wordt voorkomen dat zowel belasting wordt geheven op de kolen als de elektriciteit die daarmee wordt opgewekt en geleverd via het net. Het voorkomen van dubbele belasting volgt uit de EU-Richtlijn energiebelastingen, maar de vrijstelling is niet in de richtlijn verplicht. Uitfasering van kolengebruik voor elektriciteitsopwekking per 2030 wordt geborgd door de Wet verbod op kolen bij elektriciteitsproductie.

Raffinaderijvrijstelling in de accijns

De accijns moet worden betaald wanneer het accijnsgoed wordt uitgeslagen tot verbruik. Dat is in principe het geval als de goederen de accijnsgoederenplaats verlaten. In een accijnsgoederenplaats kunnen onder schorsing van accijns accijnsgoederen worden geproduceerd of verwerkt. Als voorbeeld is bij de levering van benzine aan het benzinestation sprake van uitslag tot verbruik en dient de leverancier accijns te betalen. Accijns is alleen verschuldigd bij minerale oliën die worden gebruikt als motorbrandstof of verwarmingsbrandstof (energetische verbruik van accijnsgoederen, bijvoorbeeld de inzet van benzine in auto’s). Niet-energetisch gebruik van minerale oliën, bijvoorbeeld gebruik als grondstof, valt niet onder de accijns. Ruwe olie wordt niet gebruikt als motorbrandstof of verwarmingsbrandstof, maar wordt eerst verwerkt in een raffinaderij tot bruikbare producten. Ruwe olie valt daarmee niet onder de reikwijdte van accijns.

Wanneer minerale oliën als brandstof worden gebruikt voor het produceren/verwerken van minerale oliën, dan geldt er in de Wet op de accijns een vrijstelling (artikel 2, lid 9). In dit kader kan worden gedacht aan minerale oliën die in raffinaderijen worden gebruikt voor de verhitting van benodigde installaties.

De vrijstelling onder artikel 2, lid 9 kan worden gesplitst in twee delen:

1. Minerale oliën die extern worden ingekocht en vervolgens direct energetisch worden ingezet in het raffinaderijproces, bijvoorbeeld ter ondervuring. Dit deel van de vrijstelling is optioneel onder de ETD en kan Nederland dus zelfstandig afschaffen. Naar verwachting zal de budgettaire opbrengst nihil zijn, omdat raffinaderijen vrijwel geen minerale oliën extern inkopen en direct energetisch inzetten.

2. De minerale oliën die binnen de raffinaderij worden geproduceerd en in plaats van levering aan een externe partij zelf energetisch worden ingezet in de raffinaderij. Dit deel is verplicht vrijgesteld onder de Europese Richtlijn energiebelastingen (ETD) en Nederland kan dit dus niet zelfstandig afschaffen.

Overigens wordt opgemerkt dat het bedrag van deze fossiele regeling is verhoogd ten opzichte van de inventarisatie van de fossiele regelingen bij de Miljoenennota 2024. Reden daarvoor is dat het accijnstarief voor zware stookolie per 1 januari 2024 is verhoogd van € 41,31 per 1.000 kg naar € 654,53 per 1.000 kg.

Accijns – Lager accijnstarief voor diesel, dan voor benzine

In de Wet op de accijns is voor diesel een lager accijnstarief per 1.000 liter opgenomen dan voor benzine. De lagere brandstofaccijns voor diesel vindt zijn oorsprong in het internationale karakter van het zakelijke (vracht) verkeer, dat voornamelijk op diesel rijdt. Met de brandstoftoeslagen in de autobelastingen (in de bpm en mrb) is vervolgens beoogd het verschil in fiscale druk op het autorijden ingeval van personenauto’s en motorrijwielen bij gebruik van diesel enerzijds en benzine anderzijds te verminderen.

Accijns – Lager accijnstarief voor LPG, dan voor benzine

In de Wet op de accijns is voor LPG een lager accijnstarief per 1.000 liter opgenomen dan voor benzine.88 Ten opzichte van diesel is er bij LPG een voordeel wat betreft de uitstoot van NOX. Vergeleken met benzine heeft LPG een CO2-voordeel.

Vrijstelling van het commercieel gebruik van brandstoffen in het internationale luchtverkeer

Kerosine die wordt geleverd voor gebruik als brandstof in de commerciële luchtvaart is op grond van de ETD verplicht vrijgesteld van accijns. Plezierluchtvaart is uitgezonderd en niet vrijgesteld op grond van deze richtlijn.

Lidstaten zijn vrij om kerosine gebruikt voor binnenlandse commerciële vluchten te belasten. Een accijns op vliegtuigbrandstoffen voor vluchten tussen lidstaten binnen de EU is op grond van de ETD evenwel mogelijk als de EU-lidstaten onderling bilaterale overeenkomsten sluiten. Bij de introductie van de vliegbelasting is aangegeven dat het kabinet destijds geen voorstander was van een lappendeken aan bilaterale regelingen binnen de EU. Dit doet namelijk afbreuk aan het concept van één interne markt, creëert onduidelijkheid over de tussen lidstaten geldende regels en kan het gelijke speelveld voor luchtvaartmaatschappijen verstoren. Daarom is het kabinet er destijds toe overgegaan een vliegbelasting in te voeren.

Mocht de verplichte vrijstelling uit de ETD worden afgeschaft dan sorteert dit geen effect omdat voor het gebruik van kerosine voor vluchten naar buiten de EU op basis van het Douanewetboek van de Unie sprake zal zijn van wederuitvoer of uitvoer. Wederuitvoer of uitvoer zijn geen belastbare feiten waardoor de kerosine evengoed niet belast kan worden. Het gaat immers om verbruik van kerosine buiten de EU. Dit geldt ook voor de plezierluchtvaart, ook hier is sprake van wederuitvoer of uitvoer als het gaat om vluchten die de EU verlaten.

Naast de ETD zijn er luchtvaartverdragen die bijvoorbeeld het belasten van kerosine beletten. Zo bepaalt het Verdrag van Chicago voor de internationale burgerluchtvaart dat onder andere kerosine, welke zich aan boord van een luchtvaartuig van een Verdragsluitende Staat bevindt bij aankomst op het grondgebied van een andere Verdragsluitende Staat en welke zich nog aan boord bevindt bij het vertrek van het grondgebied van die Staat wordt vrijgesteld van douanerechten, inspectie-kosten of soortgelijke nationale of plaatselijke rechten en kosten (zoals een accijns).

Ook in luchtvervoersovereenkomsten, waarin landingsrechten met derde landen zijn afgesproken, wordt over het algemeen de vrijstelling vastgelegd. Dit geldt bijvoorbeeld ook op grond van de Luchtvervoersovereenkomst tussen de EU en haar lidstaten en de VS (het EU-VS Open Skies luchtvaartakkoord), voor zowel extra-EU als intra-EU vluchten. Wel wordt in bilaterale- en EU-luchtvaartverdragen vastgelegd dat een accijnsheffing op vluchten binnen het Europees grondgebied in de toekomst mogelijk moet zijn.

Accijnsvrijstelling van het commercieel gebruik van brandstoffen in de zeevaart

Brandstof die wordt geleverd voor gebruik in de commerciële vaart op communautaire wateren is op grond van de ETD verplicht vrijgesteld van accijns. Dit geldt niet voor de pleziervaart, het verbruik van brandstof is niet vrijgesteld op grond van deze richtlijn.

Mocht de verplichte vrijstelling uit de ETD worden afgeschaft dan laat het voor het gebruik van brandstof voor vaarten naar buiten de EU waarbij je naar open zee vertrekt onverlet dat op basis van het Douanewetboek van de Unie sprake zal zijn van wederuitvoer of uitvoer. Wederuitvoer of uitvoer zijn geen belastbare feiten waardoor de brandstof evengoed niet belast kan worden. Het gaat immers om verbruik van brandstof buiten de EU. Dit geldt ook voor de pleziervaart, ook hier is sprake van wederuitvoer of uitvoer als het gaat om vaarten die de EU verlaten. Overigens wordt opgemerkt dat het bedrag van deze fossiele regeling substantieel is verhoogd ten opzichte van de inventarisatie van de fossiele regelingen bij de Miljoenennota 2024. Reden daarvoor is dat het accijnstarief voor zware stookolie per 1 januari 2024 is verhoogd van € 41,31 per 1.000 kg naar € 654,53 per 1.000 kg.

Accijnsvrijstelling van het commercieel gebruik van gasolie (diesel) in de binnenvaart

Brandstof gebruikt voor de commerciële vaart op binnenwateren is op grond van de Wet op de accijns vrijgesteld van accijns. Op basis van de ETD is dit een keuze die lidstaten mogen maken. De pleziervaart moet op basis van deze richtlijn evengoed belast blijven. De vrijgestelde brandstof is gekleurd en wordt ook wel rode diesel genoemd. In de Akte van Mannheim uit 1868 is een verbod vastgelegd op het heffen van rechten die uitsluitend op het beoefenen van de scheepvaart zijn gegrond. In het Gasolieprotocol 1952 is een specifieke regeling voor de douane- en belastingvrijstelling voor gasolie die als boordvoorraad wordt verbruikt vastgelegd, ter overbrugging van de meningsverschillen over het regime dat volgt uit de Akte zelf. Het Gasolieprotocol 1952 bevat een opzegbepaling, wat betekent dat Nederland zelf kan besluiten om dit deel op te zeggen en accijns te heffen over de brandstof voor de binnenvaart. Indien hiervoor gekozen wordt zou dit echter voor zowel fossiele als hernieuwbare brandstoffen gelden.

Nederland zou hiermee de eerste lidstaat van de Akte van Mannheim zijn die voor de binnenvaart accijns heft op de brandstof. Nederland heeft in de Centrale Commissie voor de Rijnvaart (CCR) reeds voorgesteld om samen toe te werken naar het gezamenlijk opheffen van het heffingsverbod richting 2030. Hierbij is door de leden een politiek-bestuurlijke afspraak gemaakt dat, als hier naartoe wordt gewerkt, alle deelnemers unaniem moeten instemmen bij een eventuele opzegging van het Gasolieprotocol.

Btw-vrijstelling kerosine

De levering van kerosine voor luchtvaartuigen die hoofdzakelijk worden ingezet voor internationaal personenvervoer is belast tegen het btw-nultarief (Tabel II, post a-3, onderdeel e bij de Wet op de omzetbelasting 1968). Dit nultarief is verplicht op grond van de btw-richtlijn (artikel 148, onderdeel e, btw-richtlijn). Het is dus niet mogelijk om btw te heffen op de levering van kerosine voor deze luchtvaartuigen. Ook al zou heffing van btw op kerosine mogelijk zijn dan leidt dit niet tot duurdere vliegtickets. Luchtvaartmaatschappijen hebben net als iedere andere ondernemer recht op aftrek van de in rekening gebrachte btw. De btw die in rekening zou kunnen worden gebracht bij de aankoop van kerosine zou dus ook in aftrek kunnen worden gebracht. Dit geldt niet voor vrijgestelde sectoren zoals de publieke sector. Btw op kerosine die gebruikt wordt door bijvoorbeeld defensie, de politie of gezondheidszorg kan door deze partijen niet worden afgetrokken omdat zij geen btw belaste prestaties leveren. De btw zou dan bij deze vrijgestelde sectoren blijven drukken. Bij de vorige Miljoenennota is er bij de raming geen rekening gehouden met het recht op aftrek, daarom valt de raming van dit jaar (veel) lager uit.

Definitie: Gederfde overheidsinkomsten (o.a. belastingteruggaven, vrijstellingen, buiten scope reguliere belasting, etc.) gerelateerd aan het non-energetisch gebruik of indirect gebruik van fossiele brandstoffen. *Voor de met een * gemarkeerde regelingen is reeds een besluit genomen over een afbouwpad (zie toelichting voor meer informatie) | |||

|---|---|---|---|

Maatregel | Budgettaire omvang per jaar (2024) in mln. euro Benchmark: reguliere tarief (tenzij anders aangegeven) | Juridisch mogelijk om nationaal aan te passen? | Ander relevant beprijzend beleid voor regeling |

Vrijstelling voor non energetisch verbruik van aardgas | 105 | Ja | Scope 1 emissies en een deel van de scope 3 emissies vallen onder ETS1 en CO2- heffing industrie. Overig aardgasverbruik wordt niet beprijsd. |

Vrijstelling voor non-energetisch verbruik LPG in stoomkrakers (onderdeel algemene vrijstelling onder artikel 65 van de Wet op accijns) | 529 | Nee, het gaat om een verplichte vrijstelling o.g.v. artikel 2 lid 4 onder b Richtlijn 2003/96/EG. | Scope 1 emissies vallen onder ETS1 en de CO2-heffing industrie. |

Btw-vrijstelling internationaal personenvervoer (schepen en luchtvaartuigen) | 105 | Deels: Het vervoer van personen is volgens de Europese btw-richtlijn dáár belastbaar waar dat vervoer feitelijk plaatsvindt. De vrijstelling voor het deel dat zich op Nederlands grondgebied kan daarom worden afgeschaft, maar niet voor de rest van de reis. | Luchtvaart: nationale vliegbelasting en ETS1 Scheepvaart: ETS1 (vanaf 2024) |

Vrijstelling in de bpm voor bestelauto ondernemers* | 1.185 | Ja | Brandstofaccijnzen, ETS2 (vanaf 2027) |

Verlaagd tarief in de mrb voor bestelauto ondernemers | 1.196 | Ja | Brandstofaccijnzen, ETS2 (vanaf 2027) |

Overige regelingen voor verschillende doelgroepen in de mrb: | 568 | Ja | Brandstofaccijnzen, ETS2 (vanaf 2027) |

Gewichtscorrectie rolstoelinstallatie Brandstoftoeslag nihil of verlaagd voor LNG, CNG en LPG G3 Kwarttarief kampeerauto Halftarief kampeerauto (bedrijfsmatige verhuur) Gematigd tarief rijdende winkel Nihiltarief OV-autobussen op LPG of aardgas Kwarttarief kermis- en circusvoertuigen Kwarttarief werktuig of werkplaats Kwarttarief paardenvervoer Teruggaaf bedrijfsvoertuigenpark vrachtauto’s Vrijstelling ambulance Vrijstelling lijkwagens Vrijstelling dierenambulances Vrijstelling voor defensie- en politiemotorrijtuigen Vrijstelling brandweer Vrijstelling reinigingsdiensten Vrijstelling wegenbouw Vrijstelling gebruik openbare weg over geringe afstand Vrijstelling taxi’s of openbaar vervoer Verlaagd tarief bestelauto gehandicapten Vrijstelling motorrijtuigen ouder dan 40 jaar Overgangsregeling voertuigen vanaf bouwjaar 1988 | |||

Overige regelingen in de bpm: | 15 | Ja | Brandstofaccijnzen, ETS2 (vanaf 2027) |

Teruggaaf politievoertuigen Teruggaaf brandweer Teruggaaf invalide-voertuigen Teruggaaf ambulances Teruggaaf lijkwagens Teruggaaf gevangenenvervoer Teruggaaf groep rolstoelveroer Teruggaaf dierenambulances Teruggaaf geldtransport Teruggaaf bestelauto gehandicapten | |||

Toelichting regelingen overzichtstabel 2

Vrijstelling energiebelasting non-energetisch verbruik aardgas

In de energiebelasting geldt een vrijstelling voor het non-energetische verbruik van aardgas. Het gaat hierbij onder andere om de productie van (grijze) waterstof uit aardgas. De waterstof wordt vervolgens hoofdzakelijk ingezet ten behoeve van industriële processen zoals de productie van kunstmest. Deze vrijstelling is onder de EU-Richtlijn energiebelastingen niet verplicht, dus kan Nederland zelf op nationaal niveau afschaffen.

Vrijstelling voor non-energetisch verbruik LPG in stoomkrakers (onderdeel algemene vrijstelling onder artikel 65 van de Wet op accijns)

In de wet op accijns wordt onder artikel 65 het verbruik vrijgesteld van accijnsgoederen die als grondstof worden ingezet voor het produceren van niet-accijnsgoederen. Voor een deel gaat het hierbij om het non-energetisch verbruik van LPG in stoomkrakers (vorig jaar onderdeel van de bredere vrijstelling met budgettair belang van 14 miljard, zie ook tekstbox 23.4). Het budgettair belang hiervan is gekwantificeerd in bovenstaande tabel.

Btw-vrijstelling internationaal personenvervoer (schepen en luchtvaartuigen)

Het vervoer van personen is dáár belastbaar waar dat vervoer feitelijk plaatsvindt (artikel 6c, eerste lid van de Wet op de omzetbelasting 1968 en artikel 48, btw-richtlijn). Voor het vervoer van personen per vliegtuig en per zeeschip moet voor het btw-tarief onderscheid worden gemaakt tussen binnenlandse- en buitenlandse vluchten/bootreizen. Binnenlandse vluchten/bootreizen zijn belast tegen het algemene btw-tarief. Vluchten/bootreizen naar of vanuit het buitenland zijn belast tegen het btw-nultarief (Tabel II, post b-3 behorende bij de Wet op de omzetbelasting 1968). Dit btw-nultarief houdt in dat ondernemers geen btw in rekening hoeven te brengen over hun diensten, maar wel recht hebben op aftrek van voorbelasting. Vanwege uitvoeringsproblematiek maken lidstaten gebruik van het btw-nultarief voor vluchten naar of vanuit het buitenland. De toepassing van het btw-nultarief is echter niet verplicht op grond van de btw-richtlijn. In theorie is het dus denkbaar dat Nederland afziet van het toepassen van dit btw-nultarief. Dit zou echter betekenen dat voor alle vluchten vanuit en naar Nederland moet worden vastgesteld welk gedeelte boven Nederlands grondgebied is gevlogen, want alleen dat gedeelte is belastbaar met Nederlandse btw. Dit is echter vrijwel niet uitvoerbaar. Bovendien is het gedeelte van een internationale reis dat plaatsvindt op of boven Nederlands grondgebied veelal beperkt, wat gevolgen heeft voor de afweging van heffing versus uitvoering. De discussie over btw op luchtvaart wordt in Europees verband al tientallen jaren gevoerd, tot op heden echter zonder dat dit heeft geleid tot een andere werkwijze. Het budgettaire belang in de vorige miljoenennota omvat de volledige vlucht en niet alleen het gedeelte in Nederland. Bij deze raming is daar wel rekening mee gehouden, waardoor de raming van dit jaar (veel) lager uitvalt.

Vrijstelling in de bpm voor bestelauto ondernemers

De bpm kent een vrijstelling voor nieuwe bestelauto’s die door ondernemers worden aangeschaft. Per 1 januari 2025 vervalt deze vrijstelling en wordt de grondslag van de bpm voor bestelauto’s omgevormd van catalogusprijs naar CO2-uitstoot.

Verlaagd tarief in de mrb voor bestelauto ondernemers

In de mrb geldt een verlaagd tarief voor bestelauto’s van ondernemers. Dit verlaagd tarief geldt ongeacht de aandrijflijn, gezien alleen het voertuiggewicht de grondslag is. Wel zorgt deze regeling ervoor dat ook voor fossiele voertuigen een lagere mrb hoeft te worden betaald. Hierdoor wordt indirect het gebruik van fossiele brandstof lager belast. Tot en met 2024 geldt een vrijstelling voor alle emissievrije bestelauto’s (en in 2025 geldt een kwarttarief).

Overige bijzondere regelingen bpm/mrb

Er gelden een aantal bijzondere regelingen (teruggaveregelingen, kwarttarieven, etc.) in de mrb en bpm voor specifieke voertuigen. Deze regelingen zijn niet specifiek voor fossiele brandstof voertuigen. Wel zorgen deze regelingen ervoor dat voor die voertuigen geen of een lagere autobelasting hoeft te worden betaald, waardoor indirect het gebruik van fossiele brandstof lager wordt belast. Met het Belastingplan 2024 is wettelijk vastgelegd dat een aantal bijzondere regelingen zullen worden versoberd:

– Het kwartarief voor kampeerauto in de MRB wordt versoberd naar een halftarief vanaf 2026.

– Het kwartarief in de mrb voor paardenvervoer komt te vervallen vanaf 2026,

– De mrb vrijstelling voor oldtimers wordt vanaf 2028 versoberd naar een vrijstelling voor auto's met bouwjaar tot 1988.

– De teruggave voor geldtransport in de bpm wordt per 2026 afgeschaft.

– Het nihiltarief in de mrb voor OV-autobussen op liquified petroleum gas (LPG) of aardgas wordt per 2030 afgeschaft.

– De verlaagde brandstoftoeslag in de mrb voor personen- en bestelauto's op CNG, LNG of LPG vervalt per 2026.

Box 23.4 Niet opnemen non-energetisch verbruik minerale olïen (waaronder nafta) in Tabel 23.3

In de Miljoenennota 2024 is het niet heffen van accijns over het non-energetisch verbruik van nafta als fossiele regeling aangemerkt. In het geactualiseerde overzicht (zie tabel 23.3) is deze fossiele regeling niet meer opgenomen, omdat het onderscheid tussen de inventarisatiebenadering en de externe kosten benadering in het geactualiseerde overzicht scherper is aangebracht. Dit wordt hieronder nader toegelicht.

Het budgettair belang van de regeling (14 miljard euro) is vorig jaar berekend op basis van het volume grondstoffen dat in stoomkrakers wordt ingezet. Verreweg het grootste deel van input aan oliepro ducten in de stoomkraker bestaat uit nafta en aardgasconcentraat. Daarnaast wordt in hetzelfde productieproces ook LPG non-energetisch ingezet. Nafta en aardgascondensaat worden echter niet gebruikt als motorbrandstof of verwarmingsbrandstof en vallen daarmee niet onder de reikwijdte van accijns. De Wet op de accijns en de richtlijn Energiebelasting hebben namelijk betrekking op minerale oliën die worden gebruikt als verwarmings- of motorbrandstof. In dit geval gaat het dus niet om een specifieke fiscale vrijstelling (waar in de inventarisatiebenadering naar wordt gekeken). Het niet belasten van nafta en aardgascondensaat hoort daarom beter thuis in de externe kostenbenadering (non-energetische inzet van fossiele energie), dan in de inventarisatiebenadering.

Het budgettair belang van de totale non-energetische inzet van fossiele energie ligt in de externe kostenbenadering lager dan vorig jaar berekend in de inventarisatiebenadering, door het verschil in de gebruikte referentieprijs. Vorig jaar is voor nafta gerekend met het accijnstarief voor lichte olie en dat tarief ligt hoger dan de referen tieprijs voor externe kosten waar in de externe kostenbenadering dit jaar mee is gerekend.

Zoals vorig jaar benoemd in de Miljoenennota 2024, bevat de wet op de accijns wel een expliciete vrijstelling voor het verbruik van accijnsgoederen die als grondstof worden ingezet voor het produceren van niet accijnsgoederen. Deze regeling is in het geactualiseerde overzicht van de inventarisatiebenadering wél opgenomen als fossiele regeling voor het deel dat gaat over het hierboven beschreven non-energetisch verbruik van LPG in stoomkrakers.

*Voor de met een * gemarkeerde regelingen is reeds een besluit genomen over een afbouwpad (zie toelichting voor meer informatie) | ||

|---|---|---|

Maatregel | Budgettaire omvang per jaar (2024) | Juridisch mogelijk om nationaal aan te passen? |

Gratis verstrekte rechten in kader van EU-ETS (EU-beleid)* | 2.706 | Nee |

Subsidieregeling indirecte kostencompensatie ETS (IKC)* | 186 | Ja |

Investeringsaftrek t.b.v. opsporen en winning aardgas kleine velden Noordzee (mijnbouwheffing) | Niet bekend | Ja |

Toelichting regelingen overzichtstabel 3

Gratis verstrekte rechten in kader van EU-ETS (EU-beleid)

Binnen het ETS dienen bedrijven die rechtstreeks CO2 uitstoten te beschikken over emissierechten. Indien meer emissierechten nodig zijn dan het bedrijf beschikbaar heeft, dient een bedrijf deze certificaten te kopen of CO2-reducerende maatregelen te treffen. Om te voorkomen dat bedrijven die op de wereldmarkt concurreren hun productie naar buiten Europa verplaatsen (waardoor koolstoflekkage kan optreden), krijgen bepaalde industriële sectoren gratis emissierechten toegedeeld, o.b.v. de uitstoot van de 10% bedrijven met de laagste CO2-emissie per product. Er zijn drie categorieën sectoren die gratis rechten ontvangen. Voor sectoren waar geen significant risico op koolstoflekkage is vastgesteld, loopt het aantal gratis emissierechten af tot nul in 2030. Voor sectoren waar wel een significant risico op koolstoflekkage is vastgesteld, maar de recent ingestelde Carbon Border Adjustment Mechanism (CBAM) alternatieve bescherming biedt tegen koolstoflekkage, loopt het aantal gratis emissierechten af tot nul in 2034. Voor de overige sectoren (significant risico op koolstoflekkage, geen bescherming via CBAM) wordt een dalende hoeveelheid gratis emissierechten verstrekt tot en met 2040. Na 2040 is het ETS plafond nihil en worden er dus geen nieuwe ETS rechten meer verleend (gratis noch geveild).

Subsidieregeling indirecte kostencompensatie ETS (IKC)

Het Europese systeem van emissiehandel verplicht Europese elektriciteitsproducenten om emissierechten aan te kopen voor hun CO2-uitstoot. De kosten hiervan berekenen deze producenten door in de groothandelsprijzen voor elektriciteit. Dit verhoogt de elektriciteitskosten voor onder meer bedrijven binnen de EU. Zij ervaren daarom mogelijk een concurrentienadeel ten opzichte van ondernemingen uit landen buiten de EU. Dit veroorzaakt een risico op verplaatsing van productie van elektriciteits-intensieve bedrijven van binnen de EU naar buiten de EU, en daarmee gepaard gaande koolstoflekkage. De regeling Indirecte Kostencompensatie ETS (IKC-ETS) verlaagt dit risico door de indirecte ETS-kosten die bedrijven maken bij hun productie te compenseren. De regeling is beschikbaar voor bedrijven uit specifieke bedrijfssectoren die zijn vastgesteld door de EC en is in Nederland in 2024 weer eenjarig opengesteld waarbij het compensatie uitkeert voor de indirecte kosten gemaakt in 2023. Het genoemde budget betreft een prognose op basis van productiecijfers in voorgaande jaren en de EU-ETS prijs van 2023.

Investeringsaftrek t.b.v. opsporen en winning aardgas kleine velden Noordzee (mijnbouwheffing)

De (niet-fiscale) investeringsaftrek voor investeringen in het opsporen en winnen van aardgas uit de kleine velden in de Noordzee kan alleen worden toegepast bij de berekening van de specifieke afdracht van het winstaandeel, wat een extra heffing voor mijnbouwbedrijven is krachtens de Mijnbouwwet naast de vennootschapsbelasting. Dit leidt voor mijnbouwondernemingen tot een hoge(re) effectieve belastingdruk dan voor andere ondernemingen die alleen vennootschapsbelasting afdragen. Met de investeringsaftrek wordt beoogd het opsporen en winnen van aardgas uit de kleine velden in de Noordzee te stimuleren. De verwachting is dat aardgas de komende decennia nog noodzakelijk is voor bijvoorbeeld de productie van elektriciteit en de energie- en warmtebehoefte van huishoudens in Nederland. Gaswinning uit kleine velden op de Noordzee maakt Nederland minder afhankelijk van gaswinning uit het buitenland en draagt daarmee bij aan energieleveringszekerheid. Daarnaast is de CO2-voetafdruk van geïmporteerd gas door de lange transportafstanden aanzienlijk groter dan die van in Nederland gewonnen gas. Uit de analyse van CE-Delft (november 2022) blijkt dat gaswinning op de Noordzee per saldo een positief effect heeft op de uitstoot van emissies vergeleken met de situatie waarin gas uit Rusland of de Verenigde Staten wordt geïmporteerd.