B.3.1 Inleiding

In deze bijlage wordt de koopkrachtontwikkeling voor 2017 uitgebreid toegelicht. In paragraaf B.3.2 wordt de koopkrachtontwikkeling voor een aantal voorbeeldhuishoudens gepresenteerd. Hierbij is rekening gehouden met de algemene economische ontwikkeling (lonen, prijzen, etc.) en gebruik van regelingen die voor iedereen van toepassing zijn. Specifieke maatregelen die niet voor iedereen van toepassing zijn en waarvan het effect per huishouden kan verschillen (bijvoorbeeld wijzigingen in de kinderopvangtoeslag of huurtoeslag) zijn hier niet in meegenomen. Paragraaf B.3.3 gaat verder in op de effecten van specifieke maatregelen. Op basis van een representatieve steekproef van ongeveer 90.000 huishoudens, waarbij ook bekend is wat het gebruik is van specifieke regelingen, wordt een beeld geschetst van de totale koopkrachtontwikkeling.

Verder wordt in paragraaf B.3.4 ingegaan op de ontwikkeling van financiële prikkels bij werkaanvaarding. Ook wordt er stilgestaan bij de veranderingen in marginale druk als gevolg van kabinetsmaatregelen. In paragraaf B.3.5 wordt een nadere toelichting gegeven op relevante maatregelen die de koopkracht van verschillende huishoudens raken. De hier gepresenteerde effecten en maatregelen hebben alleen betrekking op Europees Nederland. Paragraaf B.3.6 bevat een overzicht van de maatregelen die de inkomens op Bonaire, Sint-Eustatius en Saba (Caribisch Nederland) raken.

Vanaf de begroting voor 2016 is geen nieuwe stapelingsmonitor opgenomen. Omdat het om de stapeling gaat van de maatregelen in de gehele periode 2013–2018 veranderen de resultaten niet van jaar-op-jaar. Voor de uitkomsten zij daarom verwezen naar de stapelingsmonitor in de begroting voor 2015.

B.3.2 Algemeen koopkrachtbeeld (voorbeeldhuishoudens)

Het generieke inkomensbeeld wordt gepresenteerd in de vorm van een standaard koopkrachtoverzicht zoals weergegeven in tabel B.3.1. Deze cijfers laten voor achttien voorbeeldhuishoudens de koopkrachtontwikkeling zien als gevolg van de gemiddelde loon- en prijsontwikkeling en als gevolg van generieke maatregelen, zoals aanpassingen in belastingen, (ziektekosten)premies, zorgtoeslag, kinderbijslag en kindgebonden budget, die voor iedereen in de betreffende groep gelden. Voor huishoudens met kinderen wordt in de berekeningen uitgegaan van twee kinderen tussen 6 en 11 jaar oud.

Belangrijke algemene ontwikkelingen die leiden tot het koopkrachtbeeld in 2017 zijn:

-

• Een gemiddelde contractloonstijging van 1,6% in de markt;

-

• De stijging van het minimumloon met 1,7%, door de koppeling werkt dit ook door naar de uitkeringen;

-

• Stijging van de consumentenprijzen met 0,6%;

-

• Een tabelcorrectiefactor van 0,3%;

-

• Een stijgende gemiddelde pensioenpremie voor werknemers van 6,0% naar 6,2%;

-

• De aanvullende pensioenen worden gemiddeld genomen niet geïndexeerd.

Naast bovenstaande ontwikkelingen en los van reguliere indexaties wordt het koopkrachtbeeld van de voorbeeldhuishoudens beïnvloed door de volgende maatregelen (de genoemde beleidsmatige wijzigingen betreffen een saldo van beleidsmaatregelen per regeling voor het jaar 2017):

-

• Een toename van de gemiddelde nominale zorgpremie van € 1.199 naar € 1.241;

-

• Een verlaging van de lage inkomensafhankelijke bijdrage Zorgverzekeringswet van 5,5% naar 5,4%;

-

• Beleidsmatige verhoging van de normpercentages van de zorgtoeslag. De zorgtoeslag stijgt hierdoor met € 15 voor een alleenstaande en € 33 voor een paar. Dit bovenop de stijging van de zorgtoeslag als gevolg van de hogere zorgpremie;

-

• Een beleidsmatige verhoging van de algemene heffingskorting met € 5 tot € 2.254 in 2017;

-

• Een beleidsmatige verhoging van de maximale arbeidskorting met € 110 tot € 3.223. Tegelijkertijd wordt de arbeidskorting € 2.325 eerder afgebouwd, vanaf € 32.444 in 2017, maar met een lager percentage (3,6%) dan in 2016 (4%);

-

• Verhoging van het belastingtarief tweede en derde schijf met 0,4%-punt;

-

• Een beleidsmatige verhoging van het startpunt van de vierde belastingschijf met € 451 naar € 67.072 in 2017;

-

• De eerste- en tweede-kindbedragen in het kindgebonden budget worden met respectievelijk € 100 en € 67 verhoogd;

-

• Een beleidsmatige verhoging van de ouderenkorting tot de inkomensgrens met € 101 tot € 1.292 in 2017;

-

• Afbouw van de dubbele algemene heffingskorting in de sociale zekerheid naar 1,8125 vanaf januari 2017 en 1,8 vanaf juli 2017 en versobering uitbetaling algemene heffingskorting aan de minstverdienende partner naar 40% in 2017.

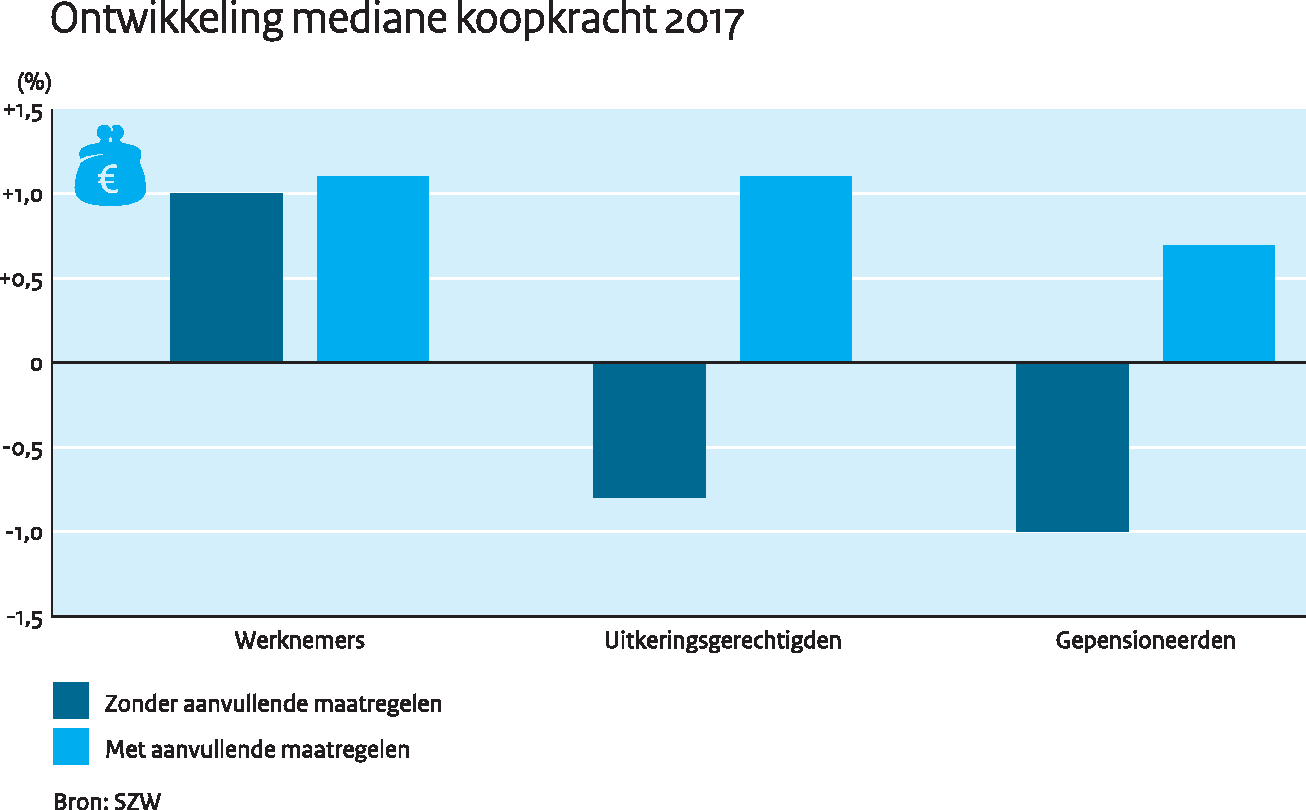

Het kabinet streeft naar een evenwichtig inkomensbeeld. Waar het kabinet het afgelopen jaar vooral de lasten voor werkenden verlichtte – om op die manier ook het economisch herstel verder te versterken – is er inmiddels ruimte ontstaan om ook de koopkracht van andere groepen structureel te ondersteunen. In het voorjaar lieten ramingen voor het koopkrachtbeeld van 2017 nog stevige minnen zien voor ouderen en uitkeringsgerechtigden. De koopkracht van niet-werkenden heeft de aandacht van het kabinet. Daarom heeft het kabinet maatregelen genomen die de koopkracht voor deze groepen repareert (figuur B.3.1).

De algemene heffingskorting, zorgtoeslag en huurtoeslag worden verhoogd. Werkenden met een lager inkomen hebben hier ook profijt van. Gezinnen met een laag inkomen kunnen profiteren van de verhoging van het kindgebonden budget. De koopkracht van gepensioneerden verbetert onder andere door de verhoging van de ouderenkorting. Het resulterende inkomensbeeld is evenwichtig; alle groepen gaan er ongeveer in dezelfde mate op vooruit. De mediane koopkrachtontwikkeling over alle huishoudens komt uit op + 1%. 90% van alle huishoudens gaat er in 2017 op vooruit in koopkracht, voor de laagste inkomens is dit zelfs 95%.

Ook in 2017 wordt de armoedeval kleiner. Werkenden met een lager inkomen gaan er het meeste op vooruit. Zij profiteren niet alleen van de maatregelen uit het koopkrachtpakket, maar ook van de verhoging van de maximale arbeidskorting.

Figuur B.3.1

| Actieven | Raming 2016 | Raming 2017 |

|---|---|---|

| Alleenverdiener met kinderen | ||

| Modaal2 | 3,4 | 0,2 |

| 2 x modaal | 1,8 | 0,1 |

| Tweeverdieners | ||

| modaal + ½ x modaal met kinderen | 5,3 | 0,5 |

| 2 x modaal + ½ x modaal met kinderen | 3,5 | 0,6 |

| modaal + modaal zonder kinderen | 4,1 | 0,4 |

| 2 x modaal + modaal zonder kinderen | 2,9 | 0,5 |

| Alleenstaande | ||

| minimumloon | 6,7 | 1,2 |

| modaal | 4,1 | 0,4 |

| 2 x modaal | 2,2 | 0,6 |

| Alleenstaande ouder | ||

| minimumloon | 5,8 | 1,3 |

| modaal | 5,3 | 0,7 |

| Inactieven | Raming 2016 | Raming 2017 |

| Sociale minima | ||

| paar met kinderen | 1,7 | 0,8 |

| alleenstaande | 1,4 | 0,1 |

| alleenstaande ouder | 1,4 | 0,9 |

| AOW (alleenstaand) | ||

| (alleen) AOW | 2,2 | 0,5 |

| AOW + € 10 000 | 1,2 | 0,6 |

| AOW (paar) | ||

| (alleen) AOW | 1,7 | 0,5 |

| AOW + € 10 000 | 1,4 | 0,6 |

In het beeld (en elders in de begroting) is gerekend met de raming van de nominale zorgpremie van het Ministerie van VWS. Deze raming valt in 2017 € 1 hoger uit dan de raming van het CPB. Een onderbouwing van de raming van het Ministerie van VWS is opgenomen in de begroting van het Ministerie van VWS.

B.3.3 Algemeen koopkrachtbeeld (puntenwolk inclusief specifieke effecten)

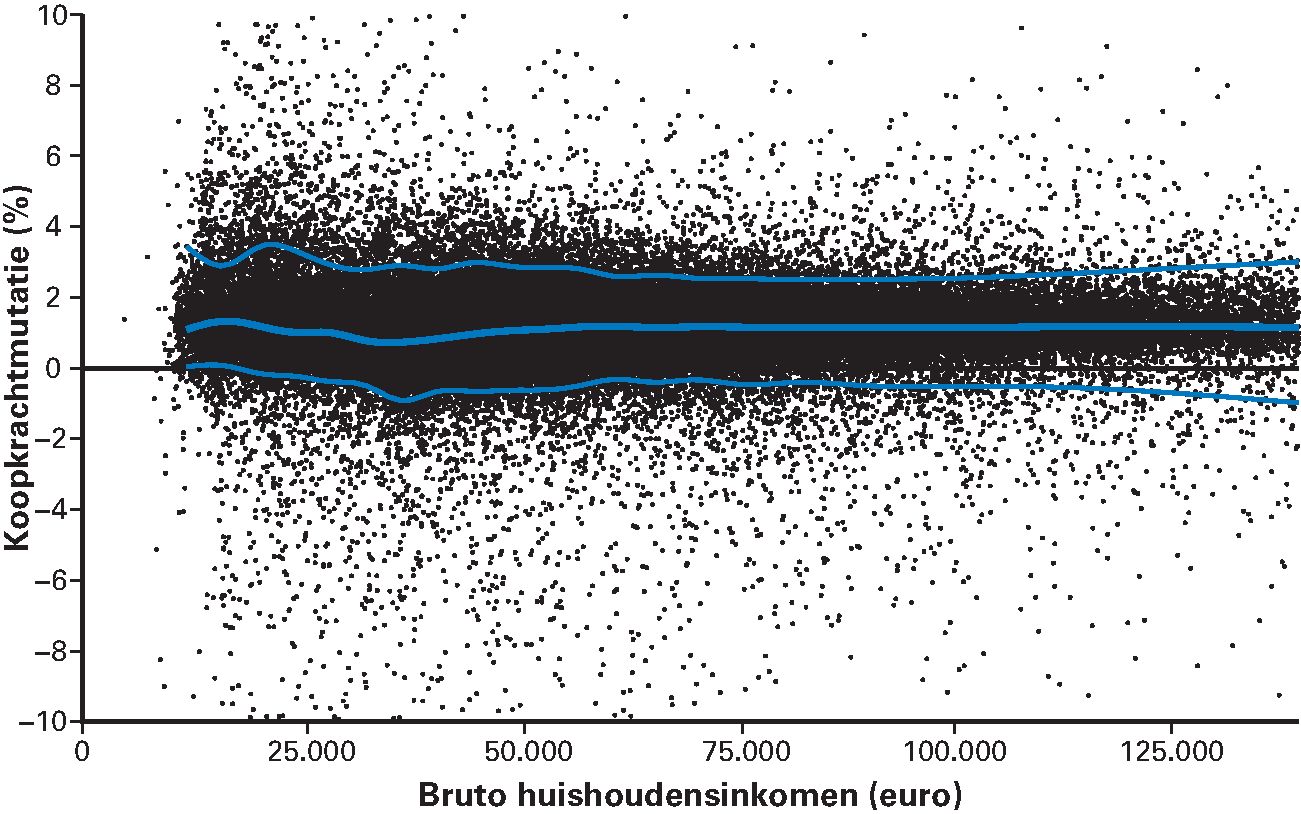

Het koopkrachtbeeld op basis van voorbeeldhuishoudens zoals hierboven is gepresenteerd, houdt geen rekening met verschillen tussen specifieke huishoudens. Ook maatregelen die een deel van een bepaalde groep raken zijn niet in de effecten voor de voorbeeldhuishoudens verwerkt. Een grotere diversiteit van huishoudkenmerken en specifieke maatregelen zorgen voor een grotere spreiding in het koopkrachtbeeld dan de voorbeeldhuishoudens (tabel B.3.1) suggereren. De spreiding in het koopkrachtbeeld wordt getoond in figuur B.3.2. In deze puntenwolk wordt voor een representatieve steekproef van 90.000 huishoudens in kaart gebracht welke koopkrachteffecten zich voordoen, rekening houdend met de kenmerken van de huishoudens zoals de verdeling van inkomen over partners, de kosten van de woning, het aantal kinderen en een breed scala van specifieke maatregelen. Bij deze berekeningen is – zoals gebruikelijk – verondersteld dat zich geen veranderingen voordoen in de persoonlijke situatie van huishoudens. Met andere woorden, werkloosheid, baanaanvaarding of gezinsuitbreiding en dergelijke zijn niet meegenomen bij de doorrekeningen. Dergelijke veranderingen in de persoonlijke situatie hebben in veel gevallen een veel groter effect op de koopkracht van huishoudens dan de hier gepresenteerde statische koopkrachteffecten.

De bovenste en onderste lijn in de puntenwolk, respectievelijk het 95e en 5e percentiel, geven de bandbreedte aan waarbinnen de koopkracht van 90% van de huishoudens met een bepaald inkomensniveau valt. De middelste lijn geeft de mediane koopkracht per inkomensniveau aan. Deze lijnen sluiten aan bij de lijnen die het CPB presenteert in de puntenwolken van de CEP- en MEV-rapporten.

Figuur B.3.2. Statische koopkrachtontwikkeling 2017 huishoudens naar bruto huishoudinkomen (incl. specifieke effecten)

Bron: SZW-berekeningen

Uit een puntenwolk is niet goed af te lezen hoeveel huishoudens precies te maken hebben met een koopkrachteffect van een bepaalde omvang. Ter aanvulling is daarom onderstaande tabel opgenomen die inzicht geeft in de verdeling van de koopkrachtontwikkeling uitgesplitst naar inkomenshoogte, inkomensbron en het al dan niet hebben van kinderen.

| <-5% | – 5 tot – 2% | – 2 tot 0% | 0 tot 2% | 2 tot 5% | >5% | Totaal | Mediaan | Aantal (x1.000) | |

|---|---|---|---|---|---|---|---|---|---|

| Inkomenshoogte1 | |||||||||

| Minimum | 2% | 1% | 2% | 82% | 10% | 3% | 100% | 1,2% | 380 |

| Minimum-modaal | 1% | 1% | 5% | 82% | 10% | 1% | 100% | 1,0% | 2.370 |

| 1x-1,5x modaal2 | 1% | 1% | 12% | 72% | 13% | 0% | 100% | 0,8% | 1.560 |

| 1,5x-2x modaal | 1% | 1% | 7% | 79% | 12% | 0% | 100% | 1,1% | 1.180 |

| >2x modaal | 1% | 2% | 7% | 78% | 10% | 1% | 100% | 1,1% | 1.670 |

| Inkomensbron3 | |||||||||

| Werkenden | 1% | 1% | 3% | 81% | 13% | 1% | 100% | 1,1% | 4.550 |

| Uitkeringsontvangers | 1% | 1% | 3% | 83% | 11% | 1% | 100% | 1,1% | 640 |

| Gepensioneerden | 3% | 3% | 17% | 73% | 4% | 1% | 100% | 0,7% | 1.790 |

| Kinderen4 | |||||||||

| Zonder kinderen | 1% | 1% | 6% | 81% | 10% | 1% | 100% | 1,0% | 3.520 |

| Met kinderen | 0% | 0% | 2% | 78% | 18% | 1% | 100% | 1,3% | 1.850 |

| Alle huishoudens | 1% | 1% | 7% | 78% | 11% | 1% | 100% | 1,0% | 7.160 |

-

• Voor alle huishoudgroepen geldt dat de grote meerderheid van de huishoudens erop vooruit gaat. Over alle huishoudens bezien gaat zo’n 90% er per saldo in koopkracht op vooruit en circa 10% er op achteruit;

-

• Binnen de groep werkenden gaat 95% er in koopkracht op vooruit. De laagste inkomens gaan er het meeste op vooruit, zij profiteren net als de uitkeringsgerechtigden van de verhoging van de algemene heffingskorting en de zorg- en huurtoeslag. De groep 1x – 1,5x modaal heeft relatief meer last van de verhoging van het belastingtarief tweede en derde schijf;

-

• Gezinnen met kinderen gaan er vaker op vooruit dan gezinnen zonder kinderen. Dit heeft te maken met de verhoging van het kindgebonden budget en de kinderopvangtoeslag;

-

• Van de gepensioneerden ervaart 23% een negatieve inkomensontwikkeling. Dit zijn gepensioneerden met een relatief hoog aanvullend pensioen. Deze groep wordt harder geraakt door het niet-indexeren van de pensioenen. Daarnaast hebben gepensioneerden met een hoog vermogen te maken met de dalende rente.

B.3.4 Financiële prikkels voor werkaanvaarding

Naast een evenwichtig inkomensbeeld is het van belang dat het inkomensbeeld activerend is. Dat houdt in dat werken en/of meer werken loont en niet leidt tot een armoedeval. Hierbij wordt onderscheid gemaakt naar de werkloosheidsval, de herintredersval en de deeltijdval.

De werkloosheidsval laat het verschil in inkomen zien tussen werk en een bijstanduitkering. Een hoger percentage betekent dat werken meer lonend is geworden. Uit tabel B.3.3 blijkt dat alleenstaanden en alleenstaande ouders er in 2017 meer op vooruit gaan bij het aanvaarden van werk tegen het minimumloon. Ondanks de verdere afbouw van de overdraagbaarheid van de algemene heffingskorting blijft de prikkel om te gaan werken voor alleenverdieners met kinderen gelijk. De verhoging van de maximale arbeidskorting zorgt er in alle gevallen voor dat werken meer loont.

De herintredersval gaat over de inkomensvooruitgang van alleenverdieners met een niet-werkende partner die (weer) aan het werk gaat. De herintredersval wordt gemeten door te kijken naar welk deel van het extra inkomen het huishouden inlevert aan belastingen, minder toeslagen, en kosten kinderopvang als de partner 3 dagen gaat werken. Dit wordt de marginale druk genoemd. De tabel laat zien dat in 2017 de marginale druk daalt voor alle groepen herintreders. Zij profiteren van de verhoging van de maximale arbeidskorting en de intensivering in de kinderopvangtoeslag.

De deeltijdval laat zien hoeveel een huishouden inlevert als een in deeltijd werkende partner een dag meer gaat werken. Ook de deeltijdval wordt gemeten in termen van marginale druk. Tabel B.3.3 laat zien dat de deeltijdval daalt voor de gerapporteerde huishoudens. Evenals de verbetering van de herintredersval is de daling van de marginale druk het gevolg van de verhoging van de maximale arbeidskorting en de intensivering in de kinderopvangtoeslag.

| 2016 | 2017 | Verschil1 | |

|---|---|---|---|

| Werkloosheidsval | vooruitgang in % | ||

| (inkomensvooruitgang bij aanvaarden werk in plaats van bijstand tegen minimumloon)2 | |||

| Alleenverdiener met kinderen3 | 3% | 3% | 0% |

| Alleenstaande | 25% | 26% | 1% |

| Alleenstaande ouder (gaat 4 dagen werken)3 | 7% | 9% | 2% |

| 2016 | 2017 | Verschil1 | |

| Herintredersval | marginale druk in % | ||

| (marginale druk bij aanvaarden werk niet-werkende partner)2 | |||

| Hoofd minimumloon, partner 3 dagen werk (0,6 x minimumloon)3 | 68% | 65% | – 3% |

| Hoofd modaal, partner 3 dagen werk (1/2 x modaal)3 | 28% | 27% | – 1% |

| Hoofd 2x modaal, partner 3 dagen werk (1/2 x modaal)3 | 33% | 32% | – 2% |

| 2016 | 2017 | Verschil1 | |

| Deeltijdval minstverdienende partner2 | marginale druk in % | ||

| (marginale druk bij dag extra werk) | |||

| Hoofd minimumloon, partner van 3 naar 4 dagen werk (0,8 x minimumloon)3 | 50% | 49% | – 1% |

| Hoofd modaal, partner van 3 naar 4 dagen werk (2/3 x modaal)3 | 48% | 46% | – 1% |

| Hoofd 2x modaal, partner van 3 naar 4 dagen werk (2/3 x modaal)3 | 60% | 59% | – 1% |

| Bruto inkomen | 2014 | 2015 | 2016 | 2017 | Omvang (2016, in %) |

|---|---|---|---|---|---|

| < Wml | 29,0 | 28,0 | 22,7 | 22,5 | 21 |

| 1x-1,5x Wml | 48,1 | 48,4 | 47,7 | 48,7 | 20 |

| 1,5x-2x Wml | 49,4 | 48,2 | 50,4 | 51,5 | 21 |

| 2x-3x Wml | 51,1 | 49,2 | 52,2 | 52,3 | 24 |

| >3x Wml | 55,8 | 55,6 | 54,8 | 54,9 | 13 |

| Totaal | 46,1 | 45,3 | 45,1 | 45,5 | 100 |

In tabel B.3.4 is de gemiddelde marginale druk voor werknemers weergegeven voor een bruto loonstijging (dit verschilt van de situatie in tabel B.3.3 waar het gaat om meer uren werken). Dit is berekend voor alle werknemers in de eerder genoemde representatieve steekproef, rekening houdend met alle fiscale en inkomensafhankelijke regelingen waar een huishouden mee te maken heeft. De marginale druk geeft hier aan hoeveel procent van de bruto loonstijging niet resulteert in een hoger besteedbaar inkomen. In 2017 ligt de gemiddelde marginale druk iets hoger dan in 2016. Dit wordt veroorzaakt door een stijging van de pensioenpremie en enkele wijzigingen in het inkomensbeleid zoals de verhoging van de tarieven in de tweede en derde schijf en de vervroeging van het afbouwpunt in de arbeidskorting. Het lagere afbouwpercentage in de arbeidskorting en de intensivering van de kinderopvangtoeslag dempen de stijging van de marginale druk.

B.3.5 Beschrijving maatregelen inkomensbeeld

In deze paragraaf wordt een nadere toelichting gegeven op de maatregelen die de koopkracht van verschillende huishoudens raken. In tabel B.3.5 staan de maatregelen die voor 2017 van belang zijn. Hierbij is ook aangegeven in hoeverre deze maatregelen al dan niet in de puntenwolk en de frequentietabel in paragraaf B.3.3 zijn opgenomen. In alle voorstellen voor wetgeving en beleidsmaatregelen waarbij koopkrachteffecten voor specifieke groepen aan de orde zijn worden deze betreffende effecten ook vermeld.

| Thema | Beleidsmaatregel | Inkomenseffect | In puntenwolk zichtbaar |

|---|---|---|---|

| 1. Fiscaal generiek | Wijzigingen arbeidskorting | + | Ja |

| Verhoging tarief tweede en derde belastingschijf | – | Ja | |

| Verhoging eindpunt derde belastingschijf | + | Ja | |

| Beperkt indexeren tweede belastingschijf | – | Ja | |

| Verhoging algemene heffingskorting | + | Ja | |

| Versobering uitbetaling algemene heffingskorting | – | Ja | |

| Verhoging ouderenkorting | + | Ja | |

| Aanpassing forfaitair rendement box 3 | +/– | Ja | |

| Inflatieverhogende maatregelen | 0 | N.v.t. | |

| 2. Kinderen | Verhoging kindgebonden budget | + | Ja |

| Intensiveringen kinderopvangtoeslag | + | Ja | |

| 3. Zorg | Verhoging zorgtoeslag | + | Ja |

| 4. Wonen | Verlaging eigen bijdrage huurtoeslag | + | Ja |

| Wijziging definities huishoudens huurtoeslag | + | Ja | |

| Beperking hypotheekrenteaftrek | – | Ja | |

| Uitgaven voor monumentenpanden | – | Nee | |

| 5. Onderwijs | Introductie reisvoorziening minderjarige mbo-studenten | + | Nee |

| 6. Sociale zekerheid | Wijziging Wet minimumloon (Wml) | + | Nee |

| Overgangsrecht kostendelersnorm Anw/IOAW/IOAZ/TW | – | Nee | |

| Verlaging tegemoetkoming arbeidsongeschikten | – | Ja | |

| Verandering Wajong2010 | + | Nee | |

| Aanpassing Dagloonbesluit en compensatieuitkering | + | Nee | |

| (Versnelde) verhoging AOW-gerechtigde leeftijd | – | Nee | |

| Afbouw dubbele algemene heffingskorting in sociale zekerheid | – | Ja |

De maatregelen uit de bovenstaande tabel worden hieronder verder toegelicht:

1. Fiscaal generiek

Wijzigingen arbeidskorting

Een belastingplichtige heeft recht op arbeidskorting als hij één van de volgende inkomsten heeft: loon, winst uit onderneming of resultaat uit overige werkzaamheden. Het maximumbedrag van de arbeidskorting wordt beleidsmatig verhoogd met € 110 naar € 3.223 in 2017. Het afbouwpunt van de arbeidskorting wordt verlaagd met € 2.325 naar € 32.444 in 2017. Daarnaast daalt het afbouwpercentage van de arbeidskorting van 4% naar 3,6%. Deze veranderingen geven een positief inkomenseffect van 0,4% voor werkenden tussen een minimum en een modaal inkomen. Werkenden met een inkomen tussen één en anderhalf keer modaal hebben een positief inkomenseffect van 0,2%. Hogere inkomens hebben een positief inkomenseffect van circa 0,3%.

Verhoging tarief tweede en derde belastingschijf

Het tarief voor de tweede en derde schijf gaat omhoog van 40,4% in 2016 naar 40,8% in 2017. Huishoudens met een inkomen boven € 19.982 ondervinden hiervan een negatief inkomenseffect. Dit negatieve inkomenseffect loopt op tot een maximum van – 0,4% voor huishoudens met een inkomen van twee keer modaal.

Verhoging eindpunt van de derde belastingschijf

De bovengrens van de derde schijf wordt beleidsmatig met € 451 verhoogd naar € 67.072 in 2017. Dit betekent feitelijk een verhoging van het startpunt van de vierde schijf. Deze verhoging is een saldo van een verhoging van € 549 ter compensatie van de beperking van de hypotheekrenteaftrek zoals vermeld onder het kopje «wonen» en een beleidsmatige verlaging van € 99. De verhoging van het eindpunt van de derde belastingschijf resulteert in een positief inkomenseffect van maximaal 0,1%.

Beperkt indexeren tweede belastingschijf

Met ingang van 2011 wordt de bovengrens van de tweede schijf maar voor 75% geïndexeerd, zodat vergeleken met volledige indexatie de tweede schijf verkort wordt en de derde schijf verlengd. Aangezien voor belastingplichtigen jonger dan de AOW-gerechtigde leeftijd de totaaltarieven van de tweede en derde schijf sinds 2013 gelijk zijn is deze maatregel alleen van belang voor belastingplichtigen vanaf de AOW-leeftijd, die geboren zijn na 1945.

Verhoging algemene heffingskorting

Iedere belastingplichtige heeft recht op de algemene heffingskorting. In 2017 neemt de algemene heffingskorting beleidsmatig toe met € 5 naar € 2.254 voor hen die in 2017 de AOW-gerechtigde leeftijd nog niet zullen bereiken. Deze beleidsmatige aanpassing zorgt voor een beperkt positief inkomenseffect.

Versobering uitbetaling algemene heffingskorting

De minstverdienende partner die niet genoeg belastbaar inkomen heeft om de algemene heffingskorting te verzilveren, krijgt deze toch uitbetaald als de partner genoeg belasting betaalt. Om de arbeidsparticipatie te bevorderen wordt sinds 2009 stapsgewijs over een periode van vijftien jaar de uitbetaling van de algemene heffingskorting afgebouwd. Het gevolg hiervan is dat de minstverdienende partner een grotere prikkel ervaart om (meer) te gaan werken. De minstverdienende partner geboren vóór 1 januari 1963 is uitgezonderd van de maatregel. Er zijn ongeveer 280.000 huishoudens die te maken hebben met de afbouw van de overdraagbaarheid van de algemene heffingskorting. De uitbetaling aan de minstverdienende partner bedraagt nog 40% in 2017. Alleenverdienershuishoudens ondervinden een gemiddeld negatief inkomenseffect van – 0,4%.

Verhoging ouderenkorting

De ouderenkorting tot de inkomensgrens wordt beleidsmatig verhoogd met € 101 naar € 1.292 in 2017. Gepensioneerden met een inkomen tot € 36.057 ondervinden hiervan een positief inkomenseffect van gemiddeld 0,4%.

Aanpassing forfaitair rendement box 3

Met ingang van het jaar 2017 wordt het heffingvrije vermogen verhoogd tot € 25.000. Het forfaitaire rendement op sparen en beleggen wordt daarnaast gedifferentieerd. Dit nieuwe systeem sluit beter aan bij de rendementen die belastingbetalers in voorafgaande jaren gemiddeld hebben behaald. De schijfgrenzen worden jaarlijks geïndexeerd met de tabelcorrectiefactor. Het inkomenseffect van deze wijziging is afhankelijk van het vermogen van het huishouden. Het inkomenseffect is gemiddeld positief voor huishoudens met een inkomen tot drie keer modaal. Vanaf een inkomen van drie keer modaal is het inkomenseffect negatief. Deze groep heeft gemiddeld zoveel vermogen dat zij meer vermogensbelasting gaan betalen.

Inflatieverhogende maatregelen

Vanaf 1 januari 2017 zijn er geen nieuwe fiscale maatregelen die een noemenswaardig effect hebben op de prijzen die de consument betaalt.

2. Kinderen

Verhoging kindgebonden budget

In 2017 worden het eerste- en tweede-kindbedrag in het kindgebonden budget verhoogd met respectievelijk € 100 en € 67. Gezinnen met lage- of middeninkomens met twee of meer kinderen gaan er hierdoor in 2017 dus € 167 op vooruit. Daarnaast leidt het tot extra rechthebbenden, doordat het kindgebonden budget minder snel is afgebouwd. Met name alleenstaande ouders en alleenverdieners met kinderen gaan er op vooruit met deze maatregel, doordat zij relatief vaak rechthebbend zijn. Een gezin met twee kinderen met een minimuminkomen ondervindt een positief inkomenseffect van +0,8%. Een gezin met twee kinderen met een modaal inkomen gaat er 0,5% op vooruit.

Intensiveringen kinderopvangtoeslag

De kinderopvangtoeslag wordt verhoogd, waarbij het maximum vergoedingspercentage in eerste kindtabel naar 94% en in de tweede kindtabel naar 95% stijgt. Daarnaast wordt het minimale toeslagpercentage, de vaste voet, in 2017 verhoogd van 23,8% naar 33,3%. De toeslagpercentages in de eerste kindtabel worden, voor iedereen, verhoogd met 2 procentpunt met inachtneming van het maximum. De toeslagpercentages in de tweede kindtabel worden met 1 procentpunt verhoogd voor de lagere inkomens. Alle huishoudens met kinderopvangtoeslag gaan erop vooruit. Het mediane inkomenseffect voor gezinnen die gebruik maken van kinderopvang is +0,2%. Naast de verhoging van de toeslagpercentages worden de maximum uurprijzen naast de reguliere indexatie eenmalig extra verhoogd. Hierdoor nemen de maximum uurprijzen in alle opvangsoorten in 2017 met 4,2% toe. Het inkomenseffect van de extra verhoging is onder meer afhankelijk van of ouders een uurtarief boven of onder de maximum uurprijs betalen en de mate waarin de uurtarieven meestijgen met de maximum uurprijs.

3. Zorg

Verhoging zorgtoeslag

Via de zorgtoeslag wordt een inkomensafhankelijke tegemoetkoming verstrekt die het voor huishoudens met lage- en middeninkomens mogelijk moet maken de nominale zorgpremie en het verplicht eigen risico voor de zorgverzekering te betalen. In 2017 wordt de zorgtoeslag ten opzichte van 2016 verhoogd. Deze verhoging wordt bereikt door de normpercentages die de hoogte van de zorgtoeslag bepalen in 2017 neerwaarts aan te passen. Het normpercentage voor eenpersoonshuishoudens daalt van 2,380% in 2016 maar 2,305% in 2017. Het normpercentage voor meerpersoonshuishoudens daalt van 5,220% in 2016 naar 5,055% in 2017. Deze maatregelen staan los van de stijging van de zorgtoeslag als gevolg van de hogere nominale zorgpremie. De zorgtoeslag stijgt beleidsmatig met € 15 voor een alleenstaande en € 33 voor een paar. Het positieve inkomenseffect voor werkenden met een minimuminkomen bedraagt door deze maatregel ongeveer 0,2%. Rond een modaal inkomen is het positieve inkomenseffect 0,1%.

4. Wonen

Verlaging eigen bijdrage huurtoeslag

Vanaf 1 januari 2017 wordt de eigen bijdrage in de huurtoeslag structureel verlaagd. De verlaging van de eigen bijdrage is vormgegeven door de opslag op de normhuur (de opslag plus de normhuur is het bedrag dat voor eigen rekening komt van de huurtoeslagontvanger) met € 10,50 per maand te verlagen. Elke huurtoeslagontvanger met een huur hoger dan de normhuur (ongeveer € 230 per maand) heeft hierdoor een positief inkomenseffect van € 10,50 per maand. Voor de ontvangers van huurtoeslag is het gemiddelde positieve inkomenseffect 0,6%.

Wijziging definities huishoudens huurtoeslag

Per 1 januari 2017 is een wijziging van de definities van de begrippen «meerpersoonshuishoudens» en «meerpersoonsouderenhuishoudens» in de Wet op de huurtoeslag voorzien (onder voorbehoud van goedkeuring van beide Kamers). Dit heeft positieve inkomensgevolgen voor circa 3.000 huishoudens, van gemiddeld circa € 15 per maand.

Beperking hypotheekrenteaftrek

De hypotheekrenteaftrek wordt aangepast voor bestaande en nieuwe hypotheken. In 2014 is begonnen het maximale aftrektarief in de vierde schijf stapsgewijs te verlagen naar 38% in 2041. Dit gebeurt in stappen van ½%-punt per jaar. Voor alle hypotheken wordt in 2017 de aftrek inkomstenbelasting daardoor maximaal mogelijk tegen 50,0%. Voor 90% van de betreffende huishoudens ligt het inkomenseffect van deze maatregel in 2017 tussen – 0,1% en 0,0%. De opbrengst van deze maatregel wordt teruggeven door de derde belastingschijf te verlengen, zie daarvoor onder «fiscaal generiek».

Uitgaven voor monumentenpanden

Vanaf 2017 wordt op de begroting van het Ministerie van OCW de fiscale aftrek van uitgaven voor monumentenpanden omgezet in een niet-fiscale uitgavenregeling met een beperkter budget. Voor grote onderhoudsprojecten met een onherroepelijk karakter zal in 2017 en 2018 een niet-fiscale overgangsregeling worden getroffen waarvoor in 2017 en 2018 jaarlijks € 32 miljoen beschikbaar is. Er is nog geen besluit genomen over de exacte invulling van de overgangsregeling, maar vanwege de bezuiniging zal het inkomenseffect negatief zijn.

5. Onderwijs

Introductie reisvoorziening minderjarige mbo-studenten

Vanaf 1 januari 2017 hebben de circa 100.000 minderjarige mbo-studenten die een opleiding in de beroepsopleidende leerweg volgen recht op een reisvoorziening. Dit zorgt ervoor dat zij en hun ouders de reiskosten niet meer zelf hoeven te financieren. Voor de minderjarige mbo’ers die het betreft die nu hoge reiskosten hebben is het positieve effect groter dan voor hen die nu geen of lage reiskosten hebben.

6. Sociale Zekerheid

Wet minimumloon en minimumvakantiebijslag (Wml)

Per 1 juli 2017 wordt de leeftijdsgrens waarop recht bestaat op het volwassenminimumloon verlaagd van 23 naar 22 jaar. Bij fulltime werk op het jeugdminimumloon heeft dit voor een 22 jarige een positief inkomenseffect van 18%. Ook vindt verhoging plaats van de hiervan afgeleide percentages voor het minimumjeugdloon van 18- t/m 21-jarigen. De aanpassing van het minimumjeugdloon leidt ook tot een hogere Wajong-uitkering voor de groep onder 23 jaar en hogere loonkostensubsidie voor deze groep op grond van de Participatiewet. De stukloonregeling wordt aangepast zodat ook bij betaling op basis van stukloon het minimumloon wordt betaald. Tot slot wordt een expliciete juridische grondslag gecreëerd voor het moeten betalen van minimumloon over de verrichte arbeid die de normale voltijdse arbeidsduur te boven gaat.

Overgangsrecht kostendelersnorm Anw/IOAW/IOAZ/TW

Bij de minimumregelingen Anw, IOAW, IOAZ en TW wordt de uitkering voor personen die samenwonen met één of meer volwassenen geleidelijk verlaagd van 70% naar 50% van het minimumloon in 2019. In 2017 krijgt deze groep 60% van het minimumloon.

Verlaging tegemoetkoming arbeidsongeschikten

In 2017 wordt de tegemoetkoming voor arbeidsongeschikten (ao-tegemoetkoming) verlaagd van netto € 212,06 per jaar naar netto € 175,63 per jaar. Hiermee worden onder andere de kosten voor herziening van het Wml en het besparingsverlies van de WIA-taakstelling uit het sociaal akkoord gedekt. De verlaging van de tegemoetkoming zorgt voor een inkomenseffect van – 0,3% voor een alleenstaande arbeidsongeschikte met een minimumuitkering, aflopend tot – 0,1% voor hogere inkomens. Deze maatregel raakt 750.000 gerechtigden met een ao-tegemoetkoming.

Verandering Wajong2010

Vanaf 2017 zorgt de voortgezette werkregeling in de Wajong2010 bij inkomsten van meer dan 20% Wml voor een aanvulling van het inkomen tot 100% WML (voor Wajongers die ten minste 27 jaar zijn en zeven jaar arbeidsondersteuning hebben gehad). In de huidige situatie wordt het loon vanuit de Wajong aangevuld tot minstens 75% van het Wml. Afhankelijk van huidige hoogte van het looninkomen, gaan Wajongers er in de nieuwe werkregeling maximaal 25%-punt in inkomen op vooruit.

Aanpassing Dagloonbesluit en compensatieuitkering

Per 1 december wordt het Dagloonbesluit aangepast. Mensen die in de periode vanaf 1 juli 2015 tot 1 december 2016 geen of een lagere WW-uitkering hebben ontvangen dan zij zouden hebben ontvangen als het nieuwe Dagloonbesluit reeds op 1 juli 2015 van kracht was geweest, kunnen in aanmerking komen voor een eenmalige tegemoetkoming vanaf 1 april 2017. Dit betreft circa 113.000 mensen die gemiddeld recht hebben op € 1.000.

(Versnelde) verhoging AOW-gerechtigde leeftijd

In 2013 is gestart met het stapsgewijs verhogen van de AOW-gerechtigde leeftijd. Vanaf 2016 is een versnelling aangebracht in de stapsgewijze verhoging van de AOW-gerechtigde leeftijd als gevolg van de Wet verhoging AOW- en pensioenrichtleeftijd. In 2017 wordt de AOW-gerechtigde leeftijd met 3 maanden verhoogd naar 65 jaar en 9 maanden.

Afbouw dubbele algemene heffingskorting in sociale zekerheid

Sinds januari 2012 wordt de dubbele algemene heffingskorting in de sociale zekerheid (excl. AOW) afgebouwd. In de structurele situatie hebben uitkeringsgerechtigden, evenals alleenverdieners in de fiscaliteit, recht op eenmaal de algemene heffingskorting. De afbouw van de dubbele heffingskorting in de sociale zekerheid wordt in de jaren 2014 tot en met 2017 echter getemporiseerd, zodat per jaar 2,5%-punt wordt afgebouwd in plaats van 5%-punt per jaar. Dit betreft een tijdelijke koopkrachtmaatregel voor sociale minima die is afgesproken in het Regeerakkoord. Per saldo resulteert nog steeds een negatief inkomenseffect van gemiddeld 0,3% voor bijstandsgerechtigden.

B.3.6 Maatregelen Caribisch Nederland

De eilanden Bonaire, Sint-Eustatius en Saba zijn met ingang van 10 oktober 2010 afzonderlijke openbare lichamen van Nederland. Daarom wordt vanaf de begroting 2012 ook aandacht besteed aan maatregelen en ontwikkelingen die de inkomens in Caribisch Nederland raken. Voor Caribisch Nederland beschikt het Ministerie van SZW niet, zoals voor Europees Nederland, over betrouwbare ramingen van de contractloonontwikkeling, de indexatie van de pensioenen en de inflatie. Hierdoor is het niet mogelijk om de koopkrachtontwikkeling, als voorspelling, kwantitatief te visualiseren, zoals dat voor de Europees-Nederlandse situatie wordt gedaan. Wel worden de inflatie-ontwikkeling, het Bruto Binnenlands Product, de primaire inkomens en de dynamische koopkracht nauwgezet door het CBS gemonitord. Dit biedt inzicht in de omvang van de economie en het besteedbare inkomen van huishoudens op de drie eilanden afzonderlijk.

Prijsontwikkeling en indexering van uitkeringen

Jaarlijks worden het minimumloon, de AOV, de AWW, en de Onderstand geïndexeerd op basis van de gerealiseerde prijsontwikkeling in het derde kwartaal van het voorgaande jaar. Per 1 januari 2017 zullen de uitkeringen en het minimumloon dan ook geïndexeerd worden met de consumentenprijsindex (CPI) van het derde kwartaal van 2016.

Verhoging Onderstand

Het kabinet stelt vast dat het huidige niveau van de Onderstand relatief laag is ten opzichte van het Wml. Het kabinet is voornemens een van het Wml afgeleid sociaal minimum vast te stellen, waar de Onderstand volgens een nader te bepalen tijdpad naar toe zal groeien (Tweede Kamer, 2015–2016, 34 300 IV, nr. 59). Bij de uitwerking wordt rekening gehouden met de prikkel tot werken.

Uitbreiding zwangerschaps- en bevallingsverlof

De periode waarin zwangere werknemers op grond van de Wet ziekteverzekering BES aanspraak op ziekengeld kunnen maken, wordt vanaf 1 januari 2017 verlengd van 12 naar 16 weken.

Verbreding Bijzondere Onderstand Caribisch Nederland

SZW heeft de mogelijkheid kosten te vergoeden vanuit de Bijzondere Onderstand. De toepassing ervan – in de zin van welke kostensoorten voor vergoeding in aanmerking komen – is ingekaderd in beleidsregels. Het aantal voor vergoeding in aanmerking komende kostensoorten is in het verleden al uitgebreid, maar om armoede effectief te kunnen bestrijden wordt deze verder uitgebreid.

Toeslag en indexering uitkeringen Ongevallenverzekering BES

Een eenmaal toegekende uitkering Ongevallenverzekering BES blijft levenslang op hetzelfde niveau. Wettelijk is er een basis om bij ministeriële regeling jaarlijks een toeslag te verstrekken om zo met de prijsontwikkeling rekening te houden en deze toeslag jaarlijks te indexeren. In het kader van de verkenning naar verbetermogelijkheden in het stelsel sociale zekerheid is besloten deze toeslag toe te passen (en deze ook jaarlijks te indexeren).