A: Algemene doelstelling

Optimaal financieel resultaat bij de realisatie van publieke doelen bij investeren in en verwerven, afstoten en beheren van de financiële en materiële activa van de Staat.

B: Rol en verantwoordelijkheid

De Minister van Financiën stimuleert en regisseert een verantwoorde en doelmatige besteding van overheidsmiddelen. Bedrijfseconomische expertise wordt ingezet bij staatsdeelnemingen, politiek belangrijke investeringsprojecten en transacties van de rijksoverheid en publiek- private investeringen in Nederland.

De Minister van Financiën is verantwoordelijk voor:

-

– een optimaal financieel resultaat bij het beheren, aangaan en afstoten van staatsdeelnemingen met inachtneming van de betrokken publieke belangen;

-

– het toetsen en adviseren op bedrijfseconomische doelmatigheid bij het realiseren van grote publieke investeringsprojecten van politiek belang die in samenwerking met de markt worden verwezenlijkt, zodat vakdepartementen in staat worden gesteld hun projecten binnen budget, op tijd en met de gewenste kwaliteit te realiseren. Voorbeelden van deze projecten zijn Design-Build-Finance-Maintain-(Operate) [DBFM(O)] projecten, bedrijfsvoerings- en duurzaamheidsprojecten, en projecten waarbij exclusieve rechten in de markt worden gezet;

-

– het overkoepelende DBFM(O) beleid en de regie van het «systeem» dat ervoor moet zorgen dat DBFM(O) in Nederland structureel goed verankerd is en toegepast wordt;

-

– het beheren en afwikkelen van de tijdelijke overheidsinvesteringen in de gesteunde financiële instellingen;

-

– het beheren van de Illiquid Asset Back-up Facility binnen de contractvoorwaarden;

-

– zwaarwegende en/of principiële beslissingen (o.a. exitstrategie en beloningsbeleid) van, alsmede het houden van toezicht op NL Financial Investments (NLFI, de stichting die de aandelen in ABN Amro, ASR Nederland, SNS REAAL en Propertize (voorheen SNS Property Finance) beheert).

De Minister van Financiën heeft een aantal instrumenten tot zijn beschikking, die ingezet kunnen worden voor de invulling van zijn verantwoordelijkheid:

-

– bevoegdheden die de Minister van Financiën heeft op basis van de Comptabiliteitswet en als aandeelhouder op basis van Boek 2 Burgerlijk Wetboek en de statuten van de onderneming;

-

– de gedragsregels uit de Corporate Governance Code;

-

– bedrijfseconomische, juridische en corporate governance-expertise en kennis en kunde op het gebied van projectfinanciering en risicomanagement;

-

– structureel en incidenteel overleg met bestuurders en commissarissen van de staatsdeelnemingen;

-

– overleg met betrokken vakdepartementen over de mate waarin en de wijze waarop de relevante publieke belangen worden geborgd;

-

– besluit privaatrechtelijke rechtshandelingen 1996, in het bijzonder artikel 6: huur-, huurkoop- en lease-overeenkomsten, zoals DBFM(O) en andere langjarige complexe projecten, mogen pas worden gesloten na overeenstemming met de Minister van Financiën;

-

– PPS-code: de beheercode voor goede bedrijfsvoering binnen de rijksoverheid gericht op een doelmatige en rechtmatige inzet van het instrument van publiek-private samenwerking bij de realisatie en de exploitatie van (met name meerjarige) investeringsprojecten;

-

– wet Stichting Administratiekantoor beheer financiële instellingen (NLFI).

Bovenstaande instrumenten zijn verschillend van aard. De bevoegdheden die voortvloeien uit het Burgerlijk Wetboek en Comptabiliteitswet vormen de basis van de (formele) zeggenschap. De overige instrumenten hebben een meer informeel karakter, zijn richtinggevend (zoals de Corporate Governance Code) of dienen als randvoorwaarde om invulling te kunnen geven aan de beleidsdoelstelling (zoals de beschikbaarheid over en/of toegang tot de benodigde kennis).

De Minister beoogt jaarlijks de effecten van zijn aandeelhouderschap in de reguliere staatsdeelnemingen te meten. Om deze effecten te kunnen meten waren er in de begroting een vijftal meetbare indicatoren/streefwaarden opgenomen. In onderstaande tabel zijn de realisaties van de afgelopen vier jaren inzichtelijk gemaakt, waarbij de realisatie van 2013 is afgezet tegen de streefwaarde, zoals deze in de begroting 2013 was opgenomen:

| kengetal1 | Realisatie 2010 | Realisatie 2011 | Realisatie 2012 | Streefwaarde 2013 | Realisatie 2013 | |

|---|---|---|---|---|---|---|

| 1. | % deelnemingen dat de Corporate Governance Code «comply or explain» toepast | 94% | 88% | 100% | 100% | 100% |

| 2. | % van deelnemingen dat minimaal een C-rating heeft conform de richtlijnen van het Global Reporting Initiative (GRI) | n.v.t. | 88% | 100% | 100% | 100% |

| 3. | % deelnemingen waarvan het beloningsbeleid conform de methodiek2 is vastgesteld | n.v.t. | 93% | 93% | n.v.t. | 100% |

| 4. | % van deelnemingen met dividend pay-out ratio3 van ten minste 40% | n.v.t. | 47% | 33% | 90% | 46% |

| 5. | % van deelnemingen met een minimum return on equity (RoE) van 8% | n.v.t. | 47% | 40% | 70% | 46% |

Bron: Jaarverslagen en statuten van de ondernemingen uit de huidige portefeuille staatsdeelnemingen waarvan het beheer is belegd bij het Ministerie van Financiën (exclusief verworven financiële deelnemingen naar aanleiding van de kredietcrisis)

Thales en KLM worden gezien de beperkte invloed van de Staat als aandeelhouder bij alle indicatoren buiten beschouwing gelaten.

Kamerstukken II 2008/09, 28 479, nr. 39

De meetbare indicatoren beogen zowel het publieke karakter van de deelnemingen te weerspiegelen als de bedrijfseconomische principes die gehanteerd worden bij het uitoefenen van het aandeelhouderschap. Ten behoeve van de realisatiecijfers over 2013 wordt gekeken naar de realisaties die samenhangen met het verslagjaar/boekjaar 2012 van de staatsdeelnemingen. Er kan immers niet op 2013 worden teruggeblikt zonder de officiële jaarrekeningen en jaarverslagen over 2013. Het merendeel van de door de aandeelhouder vastgestelde jaarrekeningen wordt pas verwacht, nadat het jaarverslag IX is opgesteld.

Bij twee indicatoren wordt de streefwaarde niet gehaald. Het minimumrendement op eigen vermogen dat als streefwaarde is opgenomen wordt niet door de beoogde 70% van de staatsdeelnemingen gerealiseerd, maar door 46% van de staatsdeelnemingen. Dit heeft twee oorzaken. Ten eerste heeft een aantal staatsdeelnemingen een grote investeringsagenda, waarbij de kosten voor de baten uitgaan en rendementen daarom pas later worden gerealiseerd. Ten tweede is er in sommige gevallen vanwege ongunstige marktomstandigheden sprake van tegenvallende bedrijfsresultaten.

Slechts 46% van de deelnemingen heeft een pay-out ratio van tenminste 40% weten te realiseren, terwijl de doelstelling 90% was. Ook hier is een aantal oorzaken voor aan te wijzen. Ten eerste zorgt regulering er bij bepaalde deelnemingen voor dat deze ondernemingen tijdelijk meer winst moeten reserveren, waardoor de pay-out ratio dus lager wordt (zie bijvoorbeeld de solvabiliteitseisen bij financiële instellingen). Ten tweede reserveren sommige deelnemingen een groter gedeelte van de winst om grote investeringen te kunnen financieren. Doorgaans vertaalt het reserveren van winst ten behoeve van investeringen zich in hogere winst en daarmee hogere dividenden in de toekomst.

De overige indicatoren werden wel behaald.

Om te meten in hoeverre publieke investeringsprojecten doelmatig worden gerealiseerd, is het aantal goed uitgevoerde Public Private Comparators (PPC) als indicator in de begroting opgenomen. Een PPC is een instrument om de voor- en nadelen van verschillende uitvoeringsvarianten van een project financieel inzichtelijk te maken en biedt de basis voor de besluitvorming over de DBFM(O)-variant van een project. In de PPS-code rijksoverheid 200826 is vastgelegd dat voor alle voorgenomen investeringen in Rijksgebouwen (nieuwbouw of renovatie) boven € 25 mln. en Rijksinfrastructuur boven de € 60 mln. PPC’s worden uitgevoerd. Er is een drietal indicatoren/streefwaarden opgenomen om te meten in hoeverre publieke investeringsprojecten doelmatig worden gerealiseerd. In onderstaande tabel is de realisatie van 2013 afgezet tegen de streefwaarde, zoals deze in de begroting 2013 was opgenomen.

| Kengetal | Realisatie 2012 | Streefwaarde 2013 | Realisatie 2013 | |

|---|---|---|---|---|

| 1. | Percentage van projecten binnen het Rijk (infrastructuur, Rijkshuisvesting, Defensie) waar een PPC voor is uitgevoerd zoals afspraken voorschrijven | 100% | 100% | 100% |

| 2. | Percentage PPC’s met meerwaarde voor DBFM(O) waarvoor «comply-or-explain» is toegepast | 100% | 100% | 100% |

| 3. | Aantal PPC’s met meerwaarde voor DBFM(O) waarvoor gekozen is voor DBFM(O) | 67% | 90% | 100% |

Bron: Vakdepartementen. Vakdepartementen geven aan als ze een PPC hebben uitgevoerd en wat de uitkomst is. Op basis van deze informatie komt de tabel tot stand. De voortgang en prestaties op het gebied van DBFM(O) worden uitvoeriger beschreven in de tweejaarlijkse DBFM(O) voortgangsrapportage aan de Tweede Kamer.

De gegevens uit de tabel zijn afkomstig van de vakdepartementen die periodiek rapporteren over ontwikkelingen op het gebied van DBFMO aan Financiën in het kader van haar toezichthoudende rol. Ingeval vakdepartementen voornemens zijn om af te wijken van het beleid voor PPC’s of van de uitkomst van een PPC dan geldt de afspraak dat zij dit voorafgaand ter goedkeuring dienen voor te leggen aan Financiën.

De verantwoordelijkheid voor de beslissing om volgens DBFM(O) aan te besteden ligt bij de vakdepartementen. Bij gebouwgebonden DBFMO ligt de verantwoordelijkheid tevens bij de cliënten van de Rijksgebouwendienst. De vakdepartementen dragen de primaire verantwoordelijkheid voor het welslagen van de projecten en dus voor het behalen van doelstellingen van bedrijfseconomische efficiëntie en doelmatigheid.

C. Beleidsconclusies

Deelnemingen

De Minister van Financiën is verantwoordelijk voor het aandeelhouderschap van het overgrote deel van de staatsdeelnemingen.

Nota deelnemingenbeleid rijksoverheid 2013

Op 18 oktober 2013 heeft de Minister van Financiën zijn Nota Deelnemingenbeleid Rijksoverheid 2013 gepresenteerd.27 De laatste Nota Deelnemingenbeleid stamt uit 2007. De motto’s «privatiseren, tenzij» (uit de nota 2001) of «publiek, tenzij» (uit de nota 2007) zijn met de nieuwe nota losgelaten. Een belangrijk verschil met voorgaand beleid is dat het besluit omwel of niet te privatiseren per casus wordt beoordeeld, zonder dat daar een streven aan ten grondslag ligt om de portefeuille zo klein of zo groot mogelijk te maken. Aan de hand van de nieuw geïntroduceerde criteria marktordening en strategisch belang is in deze nota bovendien per geval uitgewerkt of de Staat permanent aandeelhouder wil blijven van de deelnemingen of niet. Omdat publieke belangen altijd aan de oorsprong liggen van staatsdeelname, worden publieke belangen centraal gesteld in het aandeelhouderschap. Ook behoud van het in staatsdeelnemingen geïnvesteerde maatschappelijk kapitaal is een publiek belang. Daarvoor is een belangrijke taak weggelegd voor de Staat als aandeelhouder.

De nieuw geformuleerde missie van de Staat als aandeelhouder in de nota is: het verantwoord beheer van het in staatsdeelnemingen geïnvesteerde maatschappelijk kapitaal. Daarvoor zal de Staat als aandeelhouder:

-

– bijdragen aan de borging van publieke belangen;

-

– sturen op behoud van de financiële waarde die staatsdeelnemingen vertegenwoordigen;

-

– een bijdrage leveren aan goed ondernemingsbestuur.

Strategie

In 2013 heeft de Staat als aandeelhouder met verschillende deelnemingen over de strategie gesproken.

Het kabinet is in 2013 tot het voornemen gekomen de aandelen die de Staat der Nederlanden indirect houdt in URENCO Ltd. te vervreemden. Een verkoop van de Nederlandse aandelen in URENCO kan alleen maar plaatsvinden op het moment dat de publieke belangen inzake non-proliferatie, veiligheid en leveringszekerheid geborgd zijn. In 2013 is Nederland daarover in gesprek gegaan met het Verenigd Koninkrijk en Duitsland. Deze gesprekken lopen door in 2014.

In het regeerakkoord is opgenomen dat het kabinet voornemens is Holland Casino te verkopen. In 2013 is een begin gemaakt met de uitwerking van een visie op ordening van de casinomarkt, dit loopt door in 2014. Wanneer de Kamer akkoord is met de ordening van de casinomarkt kan Holland Casino een verkooptraject ingaan. Gezien de financiële situatie van de onderneming heeft Holland Casino geen winst afgedragen in 2013. Holland Casino voert een herstructurering door om zo een financieel solide basis te creëren om zelfstandig in een gemoderniseerde kansspelmarkt te opereren.

In 2013 is door het kabinet besloten om minderheidsprivatiseringen van Tennet en Gasunie niet mogelijk te maken. Tennet en Gasunie blijven vooralsnog volledig in handen van de Nederlandse Staat. Wel wordt onderzocht of de mogelijkheid moet worden geopend om via kruislingse participatie strategische samenwerking aan te gaan met netwerkbedrijven in andere EU-landen.

De afdrachten van de Staatsloterij (SENS) blijven onder druk staan als gevolg van de dalende vraag naar de producten die de Staatsloterij aanbiedt. SENS overweegt daarom haar strategie aan te passen door naast de offline markt ook de online markt te betreden, wanneer deze wordt opengesteld.

Investeringen en vermogenspositie

Het kabinet heeft de beslissing van NS om de V250 «Fyra» uit de dienstregeling te nemen ondersteund. Gemeten over de periode 2015–2024 is het effect hiervan een verlies van vermogensaanwas ter grootte van € 340 mln., hiervan komt € 119 mln. direct voor rekening van de Staat in de vorm van gemiste dividendopbrengsten over dezelfde periode28. Het vermogensverlies bij NS wordt opgevangen door € 340 mln. aan kostenbesparingen door efficiëncymaatregelen bij NS door de jaren 2016–2024.

Het Havenbedrijf Rotterdam heeft een deel van de bijdrage die Financiën zou krijgen in ruil voor de Rijksbijdrage aan Maasvlakte 2 vervroegd teruggestort in 2013. Het ging daarbij om een bedrag van circa € 295 mln. Het Havenbedrijf Rotterdam blijft ook na de storting sterk gekapitaliseerd.29

De Staat heeft in 2013 de resterende 33,3% van haar aandelen Connexxion verkocht.

Beloningsbeleid

In 2013 is overeenstemming bereikt over een nieuw gematigd beloningsbeleid bij Schiphol. In februari 2014 is het nieuwe beloningsbeleid formeel vastgesteld door de Algemene Vergadering van Aandeelhouders van Schiphol. Het percentage deelnemingen waarvan het beloningsbeleid conform de beloningsmethodiek voor staatsdeelnemingen is vastgesteld komt daarmee op 100%. In de Nota Deelnemingenbeleid 2013 heeft de Minister van Financiën aangekondigd het beoordelingskader voor bestuurdersbeloningen van staatsdeelnemingen in 2014 te zullen herijken, waarbij onder meer richtlijnen zullen worden opgesteld voor de variabele beloning.

Nationalisatie SNS REAAL

Op 1 februari 2013 heeft de Minister van Financiën SNS REAAL genationaliseerd. De Staat kreeg er daarmee een nieuwe deelneming bij. De bij nationalisatie gegeven staatssteun is in februari 2013 voorlopig goedgekeurd door de Europese Commissie, wachtende een herstructureringsplan voor SNS REAAL. Deze is in augustus ingediend door de Staat en op 19 december 2013 door de Europese Commissie goedgekeurd. Onderdeel van het herstructureringsplan, reeds bij nationalisatie aangekondigd, was dat de vastgoedtak Property Finance zal worden afgesplitst van SNS Bank. Dit heeft plaatsgevonden op 31 december 2013. Tevens is bij nationalisatie aangekondigd dat de aandelen in SNS REAAL en de afgesplitste vastgoedtak zullen worden overgedragen aan NLFI tegen uitgifte van certificaten. Dit heeft ook plaatsgevonden op 31 december 2013.

Toekomstplannen voor de financiële instellingen ABN AMRO, ASR en SNS REAAL

Op 23 augustus 2013 heeft het kabinet in een brief aan de Kamer haar toekomstplannen voor de financiële instellingen gepresenteerd. ABN AMRO, ASR (en SNS REAAL) gaan volledig terug naar de markt als de financiële sector voldoende stabiel is, er voldoende interesse is in de markt en de ondernemingen er klaar voor zijn. Geconcludeerd is dat een beursgang op dit moment de meest reële optie is voor ABN AMRO, onderhandse verkoop is echter niet uitgesloten. Voor ASR is zowel beursgang als onderhandse verkoop mogelijk. Voor een voornemen omtrent de toekomstplannen met SNS REAAL was het in 2013 nog te vroeg, dit volgt in 2014. Met betrekking tot ABN AMRO is aangegeven dat in ieder geval de Asset Quality Reviews zullen worden afgewacht voordat een besluit tot daadwerkelijke verkoop zal worden genomen. Verkoop van ASR kan eerder aan de orde zijn. Voor alle financiële instellingen geldt dat de Minister de Kamer vooraf zal informeren, voordat onomkeerbare stappen worden gezet.

Publiek Private Investeringen

Nederland heeft internationaal door de kwaliteit van DBFM(O) projecten een toppositie bereikt door onder meer rijksbrede standaardisatie van het DBFMO contract en aanbestedingsleidraden, de professionaliteit van het Rijk als opdrachtgever en de goed gevulde pijplijn van projecten in komende jaren. Steeds meer marktpartijen (zowel bouwers als financiers) kiezen voor Nederland ten opzichte van andere Europese landen (zoals Duitsland, Frankrijk en het VK). Dit vergroot de concurrentie en leidt daardoor voor de belastingbetaler tot een betere prijs-kwaliteit verhouding van infrastructuur en gebouwen. Het kabinet wil dit succes van DBFM(O) verder uitbouwen. Zo is in 2013 gewerkt aan het verder implementeren van DBFM(O) bij de sector van sluizen en kanalen. Een ander belangrijk element hierbij is de verdere verbreding en verdieping van de financieringsmarkt voor DBFMO. In dit verband zijn bijvoorbeeld in 2013 meerdere initiatieven genomen alsmede aanpassingen gedaan in contracten en processen om institutionele beleggers te laten participeren in de financiering van DBFM(O) projecten. Daarnaast is in 2013 gewerkt aan verdere verbetering van het contractmanagement van lopende projecten opdat de voordelen van DBFM(O) zich ook in de exploitatiefase materialiseren en het contractmanagement op hetzelfde hoge kwaliteitsniveau komt te liggen als de aanbesteding van projecten. In dit verband is onder meer een onderzoek gestart om een performance model voor contractmanagement te ontwikkelen aan de hand waarvan vakdepartementen hun contracten beter kunnen aansturen.

Ook hebben de Minister van Financiën en de Minister van Economische Zaken samen een kwartiermaker aangesteld, die een concreet voorstel voor de uitwerking van de Nederlandse Investeringsinstelling (NII) gaat opstellen30. Daarbij staat centraal hoe de vraag naar en aanbod van financiering beter met elkaar kunnen worden verbonden om de investeringen in Nederland te ondersteunen en institutionele beleggers in de gelegenheid te stellen hun ambitie om meer te beleggen in de versterking van de Nederlandse economie waar te maken. Voor het realiseren van diverse beleidsdoelstellingen, zoals energiebesparing in woningen en internationaal ondernemen in opkomende markten, zijn en worden eveneens fondsen opgericht.

In 2013 heeft de Minister van Financiën bijgedragen aan het realiseren van een efficiëntere en effectieve bedrijfsvoering binnen het Rijk. Een ander voorbeeld is een onderzoek naar verbetering van de governance in het beheer en exploitatie van het vastgoed van de Rijksmusea. Financiën is betrokken gebleven bij het sourcingprogramma Defensie31 waarbij sourcingafwegingen en -trajecten zijn gefaciliteerd. De handleiding Publiek-Private Comparator is aangepast, om bredere toepassing van dit instrument bij de overheid mogelijk te maken. Inmiddels worden PPC’s ook buiten de sectoren infrastructuur en gebouwen ingezet, bijvoorbeeld bij enkele ICT-projecten. Vooralsnog zal dit echter niet worden voorgeschreven.

Illiquid Assets Back-up Faciliteit

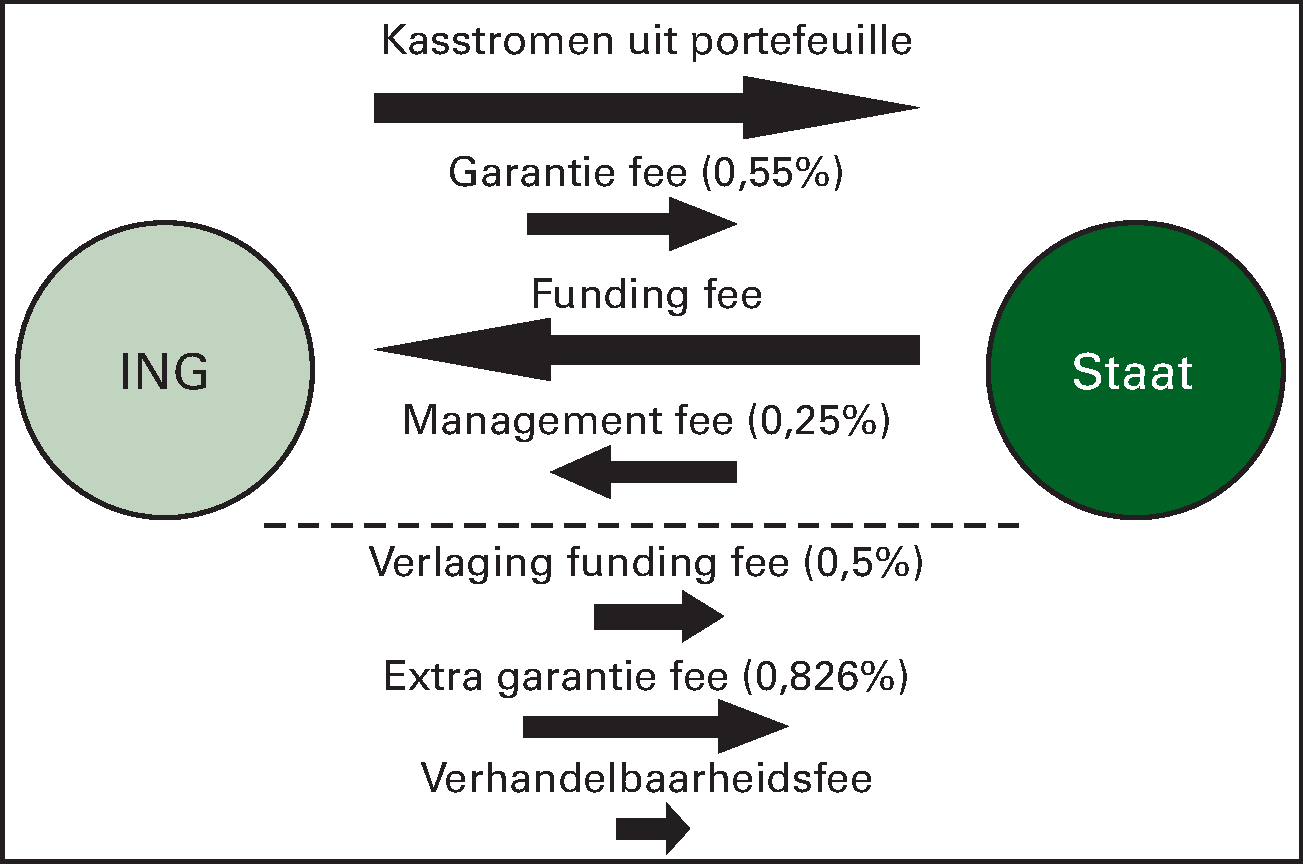

De IABF is één van de kredietcrisismaatregelen. Begin 2009 hebben de Staat en ING Groep N.V. (ING) overeenstemming bereikt over een back-up faciliteit (IABF) die betrekking heeft op de gesecuritiseerde Amerikaanse hypothekenportefeuille van ING (de Alt-A portefeuille). De transactie bestaat uit zeven kasstromen (figuur 1).

Figuur 1: kasstromen Illiquid Assets Back-up Facility

In de transactie was initieel sprake van vier kasstromen (Kamerstukken II 2008/2009, 31 371, nr. 95). De Staat heeft 80% van het risico op de Alt-A portefeuille overgenomen en ontvangt van ING 80% van alle kasstromen die binnenkomen op de portefeuille. Deze kasstromen betreffen hoofdsommen en rente. Daarnaast ontvangt de Staat een garantiefee. De Staat betaalt een funding fee en een management fee aan ING. De funding fee is een periodieke betaling van aflossing en rente op een lening van ING aan de Staat.

Later zijn twee extra betalingen van ING aan de Staat overeengekomen (Kamerstukken II 2009/2010, 31 371, nr. 273). Die betalingen komen overeen met een verlaging van de rentecomponent van de funding fee met 0,5 procentpunt en een verhoging van de garantiefee met 0,826 procentpunt.

De zevende kasstroom (verhandelbaarheidsfee in figuur 1) is gevolg van afspraken die zijn gemaakt tussen ING en de Staat voor het loskoppelen van de IABF van ING Direct US in verband met de verkoop van ING Direct US (Kamerstukken II 2010/2011, 31 371, nr. 362). Eind 2012 is de structuur van de IABF verder aangepast om ook de overige ING US entiteiten los te koppelen van de IABF.

In 2013 is overeenstemming bereikt over de beëindiging van de IABF. De beëindiging zal plaatsvinden door de Alt-A portefeuille te verkopen. De opbrengsten zullen worden gebruikt om de lening van ING aan de Staat af te lossen (Kamerstukken II 2013/2014, 31 371, nr. 377).

Meetbare gegevens

Het uiteindelijke resultaat op de transactie zal pas na afloop bekend zijn. Contractueel is dit na ca. 40 jaar, of eerder als de Alt-A portefeuille volledig is verkocht en de lening volledig is afgelost. In december 2013 heeft een eerste veiling van een deel van de Alt-A portefeuille plaatsgevonden. In 2014 is de rest van de portefeuille verkocht en de lening van ING aan de Staat volledig afgelost. Het uiteindelijke resultaat op de IABF was ten tijde van schrijven van dit jaarverslag reeds bekend en bedroeg ca. € 1,4 mld. Dit is inclusief € 0,4 mld. die is ontvangen van ING ter compensatie van de toekomstige garantiefees (Kamerstukken II 2013/2014, 31 371, nr. 380).

Dit jaarverslag blikt echter terug op 2013 en laat daarom met behulp van kerncijfers de ontwikkeling van de gerealiseerde resultaten zien. In tabel 1 zijn de omvang van de zeven kasstromen uit de transactie in 2012 en 2013 weergegeven.

| 2011 | 2012 | 2013 | |

|---|---|---|---|

| Funding fee | 3.242 | 2.644 | 4.808 |

| Management fee | 39 | 33 | 26 |

| Incidentele uitgave | 19 | ||

| Totaal uitgaven | 3.281 | 2.678 | 4.853 |

| Portefeuilleontvangsten | 3.012 | 2.434 | 4.275 |

| Garantie fee | 85 | 73 | 58 |

| Additionele garantie fee | 128 | 110 | 87 |

| Additionele fee | 55 | 46 | 35 |

| Verhandelbaarheidsfee | 15 | 18 | |

| Incidentele ontvangst | 379 | ||

| Totaal ontvangsten | 3.281 | 2.678 | 4.853 |

| Saldo | 0 | 0 | 0 |

Het kasstromenoverzicht laat zien dat elke US dollar (in de tabel zijn dollars omgerekend naar euro’s) die uit de portefeuille of als fee is binnengekomen in 2012 en 2013 ook weer is terugbetaald aan ING. Ten opzichte van 2012 zijn er in 2013 twee extra kasstromen. Het betreft hier een incidentele uitgave (€ 19 mln.) en een incidentele ontvangst (€ 379 mln.) die zijn afgesproken tussen ING en Staat met betrekking tot de beëindiging van de IABF32. Het bedrag van € 379 mln. is opgebouwd uit drie componenten. De eerste component is een zogenaamde claw-back fee die volgens de IABF overeenkomst bij een eventuele exit moet worden afgerekend (€ 93 mln.). De tweede component betreft de contante waarde van de aanpassing in de garantiefee die in 2009 door de Europese Commissie is opgelegd (€ 193 mln.). De derde component is een compensatie voor het mislopen van toekomstige garantiefees door de Staat (€ 94 mln.). Tegenover de bijdrage van ING staat de incidentele uitgave. Dit is een verrekening van door ING vooruitbetaalde fees over de periode na afwikkeling van de IABF (€ 19 mln.). Netto is er sprake van een bijdrage van ING aan de Staat van € 360 mln. Deze bijdrage is volledig gebruikt om de lening van ING af te lossen. Dat komt tot uitdrukking in de funding fee.

In december 2013 is een deel van de portefeuille verkocht. De verkoopopbrengsten (€ 2,4 mld.) zijn verwerkt onder de portefeuille ontvangsten. De portefeuille ontvangsten in 2013 zijn daardoor hoger dan in 2012. Doordat de verkoopopbrengsten volledig zijn gebruikt om de lening van ING af te lossen, is ook de funding fee in 2013 hoger dan in 2012.

De kasstromen geven beperkt inzicht in de resultaten op de IABF. Een balans en resultaat gebaseerd op een bedrijfseconomische benadering geven meer inzicht.

Door (vervroegde) aflossingen en afboekingen (verliezen) en verkopen in december 2013 is de omvang van de RMBS portefeuille in 2013 teruggelopen met ca. € 6,4 mld. van € 11,0 mld. tot € 4,6 mld. De dollars die zijn binnengekomen zijn gebruikt om (versneld) te voldoen aan de verplichting aan ING. Als gevolg daarvan is de gegarandeerde waarde in 2013 teruggelopen met ca. € 4,9 mld. van € 7,5 mld. tot € 2,6 mld. per ultimo 2013. De cijfers en de voor omrekening van dollars naar euro gebruikte wisselkoersen zijn terug te vinden in tabel 2.

| Omschrijving | Balans per 31-12-2011 | Balans per 31-12-2012 | Balans per 31-12-2013 |

|---|---|---|---|

| Activa | |||

| RMBS portefeuille | 13.751 | 11.004 | 4.623 |

| Kas ($-rekening) | 0 | 0 | 0 |

| Te ontvangen RMBS hoofdsom | 183 | 136 | 63 |

| Te ontvangen RMBS interest | 39 | 29 | 15 |

| Te ontvangen additionele fee | 4 | 3 | 0 |

| Te ontvangen verhandelbaarheidsfee | 2 | 0 | |

| Resultaat | 118 | 1.377 | |

| Totaal activa | 13.976 | 11.291 | 6.079 |

| Passiva | |||

| Guaranteed Value (GV) | 10.055 | 7.496 | 2.644 |

| Buffer in de transactie | 3.695 | 3.626 | 3.356 |

| Te betalen GV | 209 | 159 | 78 |

| Te betalen funding fee | 17 | 11 | 1 |

| Totaal passiva | 13.976 | 11.291 | 6.079 |

| Eurodollar koers | 1,2939 | 1,3194 | 1,3791 |

In tabel 2 staan ook nog enkele posten vermeld die reeds zijn verwerkt in de resultaten voor 2013, maar per 31-12-2013 nog niet zijn ontvangen van ING of nog niet zijn betaald aan ING.

Balans en relatie met de saldibalans

De saldibalans in bijlage C van het jaarverslag vermeldt de resterende betalingsverplichting uit hoofde van de IABF per ultimo 2013. Deze verplichting (€ 2,7 mld.) is opgebouwd uit de gegarandeerde waarde ultimo 2013 (€ 2,6 mld.) plus een verplichting van de Staat aan ING die begin 2014 is voldaan, maar betrekking heeft op december 2013 (€ 0,1 mld.). De verplichting luidt in US dollar en wordt omgerekend naar euro met de in de tabel 2 vermelde eurodollar koers.

De saldibalans in bijlage C vermeldt ook de omvang van de Alt-A portefeuille die tegenover de verplichting staat. De omvang van de Alt-A portefeuille luidt in US dollar en wordt omgerekend naar euro met de in de tabel vermelde eurodollar koers. De nominale omvang van dat deel van de Alt-A portefeuille waarvoor de Staat risico’s heeft overgenomen bedroeg € 4,6 mld. per ultimo 2013. Het op de saldibalans vermelde bedrag (€ 4,7 mld.) omvat daarnaast een deel van de portefeuille-ontvangsten die in december 2013 door ING zijn ontvangen, maar pas in januari 2014 zijn betaald aan de Staat (€ 0,1 mld.).

D: Tabel budgettaire gevolgen van beleid

| Algemene beleidsdoelstelling: Optimaal financieel resultaat bij de realisatie van publieke doelen bij investeren in en verwerven, afstoten en beheren van de financiële en materiële activa van de Staat | Realisatie | Vastgestelde begroting1. | Verschil | ||||

|---|---|---|---|---|---|---|---|

| 2009 | 2010 | 2011 | 2012 | 2013 | 2013 | 2013 | |

| Verplichtingen | 58.803.151 | – 27.770.244 | 1.027.232 | 68.581 | 13.595.835 | 336.637 | 13.259.198 |

| Waarvan betalingsverplichting: | |||||||

| Verwerving vermogenstitels | 429.667 | 0 | 0 | 0 | 0 | 0 | 0 |

| Verplichting kapitaalstorting Tennet | 0 | 0 | 600.000 | 0 | 0 | 0 | 0 |

| Verplichting kapitaalconversie Fortis | 1.350.000 | 0 | 0 | 0 | 0 | 0 | 0 |

| Verplichting Tweede herkapitalisatie ABN AMRO | 2.600.000 | 1.031.000 | 0 | 0 | 0 | 0 | 0 |

| Verplichting Superdividend NS naar Prorail | 0 | 1.400.000 | 0 | 0 | 0 | 0 | 0 |

| Meerjarenverplichting aan ING | 19.818.996 | 1.618.794 | 461.193 | 67.858 | – 79.228 | 322.000 | – 401.228 |

| Overbruggingskrediet SNS | 1.100.000 | 0 | 1.100.000 | ||||

| Kapitaalinjectie SNS | 2.200.000 | 0 | 2.200.000 | ||||

| Kapitaalinjectie Propertize | 500.000 | 0 | 500.000 | ||||

| Waarvan garantieverplichting: | |||||||

| Regeling BF | – 11.081 | – 6.390 | – 8.322 | – 1.600 | – 387 | 0 | – 387 |

| Voorwaardelijke verplichting Capital Relief Instrument | 32.611.091 | – 32.611.091 | 0 | 0 | 0 | 0 | 0 |

| Garantie Counter Indemnity | 0 | 950.000 | 0 | 0 | 0 | 0 | 0 |

| Garanties en vrijwaringen | 1.060.447 | – 167.198 | – 49.092 | – 13.000 | – 13.025 | 0 | – 13.025 |

| Garantie DNB winstafdracht | 5.700.000 | 0 | 5.700.000 | ||||

| Garantie SNS Propertize | 4.166.410 | 0 | 4.166.410 | ||||

| Waarvan overige verplichtingen | 944.031 | 14.641 | 23.453 | 15.323 | 22.065 | 14.637 | 7.428 |

| Uitgaven | 9.282.251 | 6.833.292 | 3.599.367 | 2.993.758 | 8.674.220 | 1.994.237 | 6.679.983 |

| Vermogensverschaffing | |||||||

| Kapitaalstorting Tennet | 300.000 | 300.000 | 0 | 0 | 0 | ||

| Uitkering superdividend NS | 0 | 1.400.000 | 0 | 0 | 0 | 0 | 0 |

| Tweede herkapitalisatie ABN AMRO | 928.000 | 0 | 0 | 0 | 0 | 0 | |

| Kapitaalstorting couponbetaling MCN | 103.000 | 0 | 0 | 0 | 0 | 0 | |

| Verwerving vermogenstitels | 429.667 | 0 | 0 | 0 | 0 | 0 | 0 |

| Kapitaalconversie Fortis | 1.350.000 | 0 | 0 | 0 | 0 | 0 | 0 |

| Kapitaalinjectie SNS REAAL | 2.200.000 | 0 | 2.200.000 | ||||

| Kapitaalinjectie Propertize | 500.000 | 0 | 500.000 | ||||

| Bekostiging | |||||||

| PPS | 324 | 6 | 0 | 0 | 0 | 0 | 0 |

| Bijdrage aan RWT | |||||||

| NLFI (voorheen STAK) | 5.250 | 5.250 | 5.019 | 231 | |||

| Lening | |||||||

| Management Fee IABF | 58.754 | 46.592 | 38.756 | 33.206 | 26.457 | 31.000 | – 4.543 |

| Funding Fee IABF | 3.903.293 | 4.345.040 | 3.242.213 | 2.644.371 | 4.807.961 | 1.948.000 | 2.859.961 |

| Incidentele uitgaven IABF | 18.960 | 0 | 18.960 | ||||

| Mandatory Convertible Note | 2.600.000 | 0 | 0 | 0 | 0 | 0 | 0 |

| Overbruggingskrediet SNS | 1.100.000 | 0 | 1.100.000 | ||||

| Garantie | |||||||

| Regeling BF | 13.918 | 0 | 0 | 0 | 6 | 600 | – 594 |

| Dotatie begrotingsreserve TenneT | 1.644 | 4.800 | 4.800 | 4.800 | 4.800 | 0 | |

| Uitbetalingen garanties en vrijwaringen | 575 | 0 | 575 | ||||

| Opdrachten | |||||||

| Afkoop bijdrage exploitatiebijdrage Westerscheldetunnel | 881.464 | 0 | 0 | 0 | 0 | 0 | 0 |

| Uitvoeringskosten tijdelijke regeling tankstations | 24 | 0 | 0 | 0 | 0 | 0 | 0 |

| Uitvoeringskosten staatsdeelnemingen | 44.807 | 9.011 | 13.598 | 6.131 | 10.211 | 4.818 | 5.393 |

| Ontvangsten | 16.130.388 | 7.970.200 | 9.925.613 | 5.131.796 | 9.603.301 | 5.027.343 | 4.575.958 |

| Vermogensonttrekking | |||||||

| Havenbedrijf Rotterdam Rijksbijdrage Landwinning | 0 | 0 | 0 | 0 | 295.482 | 0 | 295.482 |

| Opbrengst onttrekking vermogenstitels | 1.400.000 | 154.600 | 9.000 | 12.441 | 0 | 0 | 0 |

| Dividend staatsdeelnemingen | 537.238 | 617.686 | 423.226 | 312.510 | 606.876 | 259.322 | 347.554 |

| Winstuitkering DNB | 1.279.950 | 1.658.738 | 544.278 | 749.494 | 1.974.773 | 1.139.366 | 835.407 |

| waarvan SMP-Griekenland | 163.852 | 278.000 | – 114.148 | ||||

| waarvan investeringsportefeuille DNB | 43.882 | 73.000 | – 29.118 | ||||

| Afdracht Holland Casino | – 11.952 | 9.839 | 0 | 0 | 0 | 0 | 0 |

| Afdrachten Staatsloterij | 94.787 | 108.395 | 102.423 | 100.000 | 82.910 | 96.000 | – 13.090 |

| Opbrengst verkoop vermogenstitels | 1.320.924 | 355 | 150 | 38 | 131.965 | 0 | 131.965 |

| Dividend Financiële instellingen | 0 | 6.410 | 216.244 | 121.302 | 488.400 | 394.000 | 94.400 |

| Bijdrage aan RWT | |||||||

| NLFI (voorheen STAK) | 2.419 | 4.134 | 4.300 | – 166 | |||

| Leningen | |||||||

| Portefeuille ontvangsten IABF | 3.819.253 | 4.058.123 | 3.012.250 | 2.433.653 | 4.275.292 | 1.749.000 | 2.526.292 |

| Garantie Fee IABF | 129.260 | 102.502 | 85.262 | 73.054 | 58.205 | 67.000 | – 8.795 |

| Additionele fee IABF | 13.535 | 77.068 | 55.409 | 46.350 | 35.319 | 43.000 | – 7.681 |

| Additionele garantie fee IABF | 0 | 153.939 | 128.048 | 109.713 | 87.413 | 101.000 | – 13.587 |

| Verhandelbaarheidsfee IABF | 0 | 0 | 0 | 14.807 | 17.659 | 19.000 | – 1.341 |

| Afkoop garantiefee IABF | 0 | 0 | 0 | ||||

| Incidentele ontvangst IABF | 379.490 | 0 | 379.490 | ||||

| Rente en aflossing div. leningen | 71.014 | 67.007 | 62.999 | 0 | 0 | 0 | 0 |

| Aflossing kapitaalversterking ING, Aegon en SNS Reaal | 6.185.000 | 500.000 | 3.500.000 | 750.000 | 750.000 | 750.000 | 0 |

| Couponbetaling en/of boetebetaling kapitaalversterking ING, Aegon en SNS Reaal | 1.250.845 | 154.715 | 1.750.472 | 375.000 | 375.000 | 375.000 | 0 |

| Renteontvangsten Mandatory Convertible Note | 0 | 103.000 | 0 | 0 | 0 | 0 | 0 |

| Renteontvangsten SNS krediet | 6.898 | 0 | 6.898 | ||||

| Garantie | |||||||

| Regeling BF | 548 | 258 | 658 | 210 | 278 | 0 | 278 |

| Premie-ontvangsten garantie TenneT | 1.644 | 4.800 | 4.800 | 4.800 | 4.800 | 0 | |

| Premie-inkomsten Capital Relief Instrument | 28.214 | 165.482 | 0 | 0 | 0 | 0 | 0 |

| Premie-inkomsten Counter Indemnity | 0 | 25.555 | 25.555 | 25.555 | 25.555 | 25.555 | 0 |

| Opdrachten | |||||||

| Terug te vorderen uitvoeringskosten staatsdeelnemingen | 11.772 | 4.884 | 4.839 | 450 | 2.852 | 0 | 2.852 |

Inclusief nota van wijziging Kamerstukken II 2012/2013, 33 400 nr. 8

E: Toelichting op de instrumenten

Verplichtingen

Meerjarenverplichting IABF (– € 401,2 mln.)

In 2009 is de Staat een Illiquid Assets Back-up Facility overeengekomen met ING. Als gevolg daarvan is er voor de Staat een meerjaren betalingsverplichting aan ING ontstaan. Deze verplichting is in 2013 toegenomen door de verplichting tot het betalen van een management fee en rentevergoeding over 2013. De verplichting is verder toegenomen door de incidentele uitgave voor de afwikkeling van de fees in relatie tot beëindiging van de IABF. Tegenover de toename staat een afname door de appreciatie van de euro ten opzichte van de dollar in 2013. Per saldo is sprake van een afname in 2013. De totale betalingsverplichting aan ING is ultimo 2013 afgenomen tot ongeveer € 2,7 mld. (zie saldibalans).

Kapitaalinjectie SNS REAAL (+ € 2,2 mld.), overbruggingskrediet SNS (+ € 1,1 mld.) kapitaalinjectie Propertize (+ € 500 mln.)

Zie toelichting bij de uitgaven.

Garanties en vrijwaringen Connexxion (– € 13,6 mln.)

Met de verkoop van de resterende 33,3% van de aandelen in Connexxion is de nog resterende vrijwaring komen te vervallen.

Garantie DNB winstafdracht (+ € 5,7 mld.)

Als gevolg van diverse maatregelen waartoe de Europese Centrale Bank (ECB) de afgelopen periode heeft besloten om het functioneren van de Eurozone te stabiliseren, zijn de zogenaamde crisisgerelateerde (financiële) risico’s in de balans van nationale centrale banken in de Eurozone, en dus ook van DNB (verder) opgelopen. DNB is met het Ministerie van Financiën in overleg getreden voor een passende oplossing. Verschillende mogelijkheden zijn besproken, waaronder die van de vorming van een voorziening. Binnen het Europees Stelsel van Centrale Banken (ESCB) is namelijk besloten om het nationale centrale banken mogelijk te maken een voorziening te treffen voor crisisgerelateerde risico’s. Een voorziening voor deze risico’s of een vergroting van de reserves van DNB leidt tot een evenredige verlaging van de winstafdracht van DNB aan de Staat (aandeelhouder). Een aan DNB te verstrekken garantie op zogenaamde crisisgerelateerde activa, is een volwaardig alternatief voor een dergelijke voorziening waartoe in samenspraak is gekomen.

Garantie SNS Propertize (+ € 4,2 mld.)

De Staat garandeert de door Propertize aangetrokken schuld. In de Kamerbrief van 5 februari 2014 is gemeld dat de maximale omvang van deze garantie € 4.055 mln. is. Dit betreft het nominale bedrag exclusief verschuldigde rente. De totale garantie inclusief verschuldigde rente komt daarmee uit op € 4.166 mln.

Uitgaven

Kapitaalinjectie SNS REAAL (+ € 2,2 mld.) en kapitaalinjectie Propertize (+ € 500 mln.)

Op 1 februari 2013 is SNS REAAL genationaliseerd. De hiermee betrokken kapitaalinjectie en het benodigde overbruggingskrediet aan SNS REAAL waren uiteraard niet reeds begroot. In SNS Bank en SNS Reaal (de holding) werd respectievelijk € 1,9 mld. en € 0,3 mld. aan kapitaal geïnjecteerd, van deze laatste kapitaalinjectie is € 0,25 mld. beschikbaar gesteld aan REAAL (verzekeraar). Propertize is einde 2013 afgesplitst van SNS Bank en de rest van SNS REAAL. Direct na de afsplitsing heeft de Staat in Propertize de reeds bij nationalisatie aangekondigde kapitaalinjectie van € 500 mln. gedaan. Hiervan is € 400 mln. door Propertize gebruikt om haar schuld aan SNS Bank te verkleinen.

Management fee (– € 4,5 mln.)

De omvang van de management fee is in 2013 lager dan geraamd. Dit wordt veroorzaakt door twee factoren. In de eerste plaats was de omvang van de Alt-A portefeuille waarover de fee is berekend lager dan geraamd. In de tweede plaats is de realisatie lager dan geraamd door appreciatie van de euro ten opzichte van de dollar.

Funding fee (+ € 2,9 mld.)

De funding fee is hoger dan geraamd. Dit is gevolg van de verkoop van een deel van de Alt-A portefeuille in december 2013 en afwikkeling van de fees in relatie tot beëindiging van de IABF (zie toelichting bij portefeuille ontvangsten) en doordat elke dollar die binnenkomt, gebruikt wordt om de lening aan ING af te lossen.

Incidentele uitgave (+ € 19,0 mln.)

In 2013 is overeenstemming bereikt over de beëindiging van de IABF. Onderdeel van deze overeenstemming zijn afspraken over de afwikkeling van fees. De incidentele uitgave is gevolg van deze afspraken. In de begroting voor 2013 was nog geen rekening gehouden met deze incidentele uitgave.

Overbruggingskrediet SNS (+ € 1,1 mld.)

Op 1 februari 2013 is SNS REAAL genationaliseerd. De hiermee betrokken kapitaalinjectie en het benodigde overbruggingskrediet aan SNS REAAL waren uiteraard niet reeds begroot.

Uitvoeringskosten staatsdeelnemingen (+ € 5,4 mln.)

De uitvoeringskosten gelieerd aan het beheer van de staatsdeelnemingen zijn aanzienlijk hoger uitgevallen dan geraamd. De belangrijkste oorzaak is de nationalisatie van SNS REAAL en de daarmee gepaard gaande extra inhuur van extern advies.

Ontvangsten

Havenbedrijf Rotterdam Rijksbijdrage Landwinning (+ € 295,4 mln.)

Het Havenbedrijf Rotterdam heeft een deel van de bijdrage die Financiën zou krijgen in ruil voor de Rijksbijdrage aan Maasvlakte 2 vervroegd teruggestort in 2013.

Dividend staatsdeelnemingen (+ € 347,6 mln.)

In 2013 is het dividend van een aantal deelnemingen meegevallen en van een aantal deelnemingen tegengevallen. De meevallers hebben zich voorgedaan bij BNG, FMO, Gasunie, Tennet en UCN. Terwijl de kleine tegenvallers zich hebben voorgedaan bij KLM en NS.

Winstuitkering DNB (+ € 835,4 mln.)

Met DNB zijn afspraken gemaakt over de winstafdracht en is een garantie verstrekt (zie ook de verplichtingen). Mede door deze afspraak is er een hoger dan geraamde winstafdracht in 2013 van € 835,4 mln. De inkomsten uit het Griekse deel van SMP en de investeringsportefeuille DNB dragen in 2013 voor € 207,6 mln. bij aan de winstuitkering.

Afdracht Staatsloterij (– € 13,1 mln.)

De winstgevendheid van SENS staat onder druk. De verwachting is dat SENS de komende jaren minder winst zal maken.

Opbrengst verkoop vermogenstitels (+ € 132,0 mln.)

De Staat heeft in 2013 de resterende 33,3% van haar aandelen Connexxion verkocht.

Dividend financiële instellingen (+ € 94,4 mln.)

ABN AMRO en ASR hebben beide in 2013 meer dividend afgedragen dan verwacht. Dit heeft geresulteerd in een meevaller van € 94,4 mln.

Portefeuille ontvangsten (+ € 2,5 mld.)

De ontvangsten uit de portefeuille zijn in 2013 hoger dan geraamd door de opbrengsten als gevolg van verkoop van een deel van de portefeuille in december 2013 (ca. € 2,4 mld.). Daarnaast waren de gerealiseerde verliezen in 2013 lager dan de verliezen waarmee in de raming voor 2013 rekening was gehouden (ca. € 0,2 mld.). Tot slot is er sprake van een tegengesteld effect als gevolg van appreciatie van de euro ten opzicht van de dollar in 2013 (ca. – € 0,1 mld.).

Garantie fee (– € 8,8 mln.) en additionele garantie fee (– € 13,6 mln.)

De omvang van de management fee, garantie fee en aanvullende garantie fee zijn in 2013 allen lager dan geraamd. Dit wordt veroorzaakt door twee factoren. In de eerste plaats was de omvang van de Alt-A portefeuille waarover de fee is berekend lager dan geraamd. In de tweede plaats is de realisatie lager dan geraamd door appreciatie van de euro ten opzichte van de dollar.

Additionele fee (– € 7,7 mln.) en verhandelbaarheidsfee (– € 1,3 mln.)

De additionele fee en de verhandelbaarheidsfee zijn beiden lager dan geraamd. Dit wordt veroorzaakt door twee factoren. In de eerste plaats was de omvang van de resterende verplichting van de Staat aan ING waarover de fee is berekend lager dan geraamd. In de tweede plaats is de realisatie lager dan geraamd door appreciatie van de euro ten opzichte van de dollar.

Incidentele ontvangst (+ € 379,5 mln.)

In 2013 is overeenstemming bereikt over de beëindiging van de IABF. Onderdeel van deze overeenstemming zijn afspraken over de afwikkeling van fees. De incidentele ontvangst is gevolg van deze afspraken. In de begroting voor 2013 was nog geen rekening gehouden met deze incidentele ontvangst.

Renteontvangsten SNS krediet (+ € 6,9 mln.)

Deze ontvangst betreft de renteontvangsten op het aan SNS verstrekte krediet.

Terug te vorderen uitvoeringskosten staatsdeelnemingen (+ € 2,9 mln.)

Er is € 2,9 mln. doorbelast aan de onder beheer staande financiële instellingen.