In deze paragraaf wordt op hoofdlijnen inzicht gegeven in de samenstelling en ontwikkeling van de uitgaven en (niet-belasting)ontvangsten op begrotingshoofdstuk IX (Financiën en Nationale Schuld). Er wordt onderscheid gemaakt tussen de (niet-)beleidsartikelen 1 tot en met 10 (Financiën) en de beleidsartikelen 11 en 12 (Nationale Schuld). Eerst worden de belangrijkste mutaties vanaf de stand 1e suppletoire begroting 2016 toegelicht. Daarna wordt er door middel van grafieken meer inzicht in de uitgaven en ontvangsten gegeven. In de verdiepingshoofdstukken wordt meer in detail ingegaan op samenstelling en ontwikkeling van de uitgaven en (niet-belasting)ontvangsten per artikel.

Beleidsartikelen Ministerie van Financiën

| Art. nr. | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|---|---|

| Stand ontwerpbegroting 2016 | 6.831.138 | 6.503.487 | 6.366.626 | 6.271.887 | 6.147.619 | ||

| Mutaties nota van wijzigingen | 12.000 | ||||||

| Mutaties 1e suppletoire begroting | 541.852 | – 169.448 | 55.203 | 67.370 | 57.179 | ||

| Belangrijkste mutaties: | |||||||

| Investering digitale overheid | 1 | 17.450 | |||||

| Apparaatsuitgaven BD | 1 | – 13.200 | – 12.650 | – 12.500 | – 12.500 | ||

| Overname schuld Propertize | 3 | 2.379.000 | |||||

| Kapitaalinjectie TenneT | 3 | 150.000 | 350.000 | 280.000 | |||

| Uitkering aan Griekenland | 4 | – 85.265 | |||||

| Aanpassing BCF | 6 | 58.571 | 65.111 | 69.526 | 70.307 | 70.307 | |

| Ruilvoetproblematiek | 10 | – 10.000 | – 15.000 | – 15.000 | |||

| Overige mutaties incl. extrapolatie | 26.030 | 14.621 | 11.865 | 10.778 | 9.784 | 6.153.154 | |

| Stand ontwerpbegroting 2017 |

| 9.763.326 | 6.568.021 | 6.830.570 | 6.672.842 | 6.257.389 | 6.153.154 |

Toelichting

Investering digitale overheid

In het kader van de generieke digitale infrastructuur ontvangt de Belastingdienst middelen om communicatie met burgers en bedrijven technisch gezien mogelijk te maken.

Apparaatsuitgaven BD

De verwachte uitgaven als gevolg van het doorbelasten van uitgaven voor werkzaamheden aan derden, vallen lager uit. Deze nemen structureel met € 12,5 mln. af. De ontvangsten worden met hetzelfde bedrag neerwaarts bijgesteld.

Overname schuld Propertize

Op 28 juni 2016 heeft de Nederlandse Staat een koopovereenkomst getekend met Lone Star voor de verkoop van de aandelen van Propertize. De Staat neemt daarbij de staatsgegarandeerde schuld van € 2,35 mld. van Propertize over. Daarnaast wordt € 29 mln. van de verkoopprijs ingehouden om de toekomstige rentebetalingen te kunnen voldoen.

Kapitaalinjectie TenneT

Eind 2015 heeft TenneT de Staat als enig aandeelhouder verzocht om extra kapitaal ter beschikking te stellen om de wettelijk verplichte investeringen in het Nederlandse net te realiseren. Op basis van een second opinion, uitgevoerd door een extern deskundige, is geconcludeerd dat de investeringsagenda in Nederland inderdaad tot een kapitaalbehoefte leidt. Vanaf 2017 zal TenneT € 780 mln. ontvangen, verspreid over drie tranches. Het feit dat er sprake is van een financiële transactie maakt dat de kapitaalinjectie niet relevant is voor het EMU-saldo en het uitgavenkader.

Uitkering aan Griekenland

Op 24 mei 2016 is de Eurogroep een pakket schuldmaatregelen voor Griekenland overeengekomen. Een van de afspraken is dat vanaf begrotingsjaar 2017 de toekomstige SMP- en ANFA-winsten, conform de afspraak uit het tweede leningenprogramma, weer kunnen worden doorgegeven aan Griekenland. Dit betekent dat de SMP- en ANFA-winsten uit 2016 niet uitgekeerd zullen worden aan Griekenland.

Aanpassing BCF

De mutatie betreft een bijstelling van de raming van het BCF op basis van de beschikking van het afgelopen jaar, aangevuld met het voorschot van het vierde kwartaal van het afgelopen jaar en driemaal het voorschot van het eerste kwartaal uit het lopende jaar.

Ruilvoetproblematiek

Een deel van de ruilvoetproblematiek die is toebedeeld aan de begroting van Financiën wordt ingevuld met middelen op het artikel Nominaal en onvoorzien.

| Art. nr. | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|---|---|

| Stand ontwerpbegroting 2016 | 3.104.491 | 2.911.955 | 2.837.887 | 2.706.773 | 2.614.642 | ||

| Mutaties nota van wijzigingen | 50.000 | ||||||

| Mutaties 1e suppletoire begroting | 78.272 | – 294.445 | – 52.851 | 62.984 | 82.636 | ||

| Belangrijkste mutaties: | |||||||

| Apparaatontvangsten BD | 1 | – 13.200 | – 12.650 | – 12.500 | – 12.500 | ||

| Boetes en schikkingen | 1 | 8.200 | 8.200 | 5.600 | 4.000 | ||

| Conversie schuld KNM | 2 | 15.900 | |||||

| Verkoop 1e tranche ASR | 3 | 1.057.142 | |||||

| Verkoop aandelen Propertize | 3 | 843.800 | |||||

| Overname schuld Propertize | 3 | 2.379.000 | |||||

| Dividenden staatsdeelnemingen | 3 | – 45.375 | – 45.375 | – 45.375 | – 45.375 | ||

| Winstafdracht DNB | 3 | – 67.000 | – 186.000 | – 174.000 | – 158.000 | ||

| Renteontvangsten Griekenland | 4 | – 6.397 | – 9.599 | – 82.478 | – 79.276 | –74.676 | |

| Bijstelling premieontvangsten exportkredietverzekeringen | 5 | 38.800 | 28.800 | 26.400 | 28.000 | ||

| Overige mutaties incl. extrapolatie | 5.570 | – 4.343 | – 4.800 | – 3.540 | – 1.923 | 2.542.931 | |

| Stand ontwerpbegroting 2017 | 7.527.778 | 2.524.993 | 2.490.733 | 2.487.066 | 2.436.804 | 2.542.931 |

Toelichting

Apparaatontvangsten BD

De verwachte ontvangsten als gevolg van het doorbelasten van uitgaven voor werkzaamheden aan derden, vallen lager uit. Deze nemen structureel met € 12,5 mln. af. De uitgaven worden met hetzelfde bedrag neerwaarts bijgesteld.

Boetes en schikkingen

De mutatie betreft een technische ramingsbijstelling op grond van meevallende realisaties.

Conversie schuld KNM

In juni 2016 is een groot deel van de vordering van het Ministerie van Financiën op de Koninklijke Nederlandse Munt (KNM) geconverteerd naar eigen vermogen. Mede dankzij het normaliseren van het vermogen kon KNM een noodzakelijke verlenging van de bankgarantie voor de Chili-order bewerkstelligen. Tevens kan KNM nieuwe orders financieren. Daarmee is er een betere uitgangspositie voor de verkoop van KNM, waartoe het kabinet in april 2016 besloot, gecreëerd. Het resterende deel van de vordering is omgezet in een lening.

Verkoop 1e tranche ASR

Op 10 juni 2016 is ASR succesvol naar de beurs gebracht. Bij deze beursgang heeft de Staat 36,3% van de aandelen van ASR verkocht. Dit heeft € 1,06 mld. opgeleverd.

Verkoop aandelen Propertize

Op 28 juni 2016 heeft de Nederlandse Staat een koopovereenkomst getekend met Lone Star voor de verkoop van de aandelen van Propertize. Lone Star neemt, met haar consortiumpartner J.P. Morgan, Propertize over voor € 895,3 mln., inclusief een voorwaardelijk bedrag van € 22,5 mln. en rentebetaling van € 29 mln.

Overname schuld Propertize

Zie Uitgaven: Overname schuld Propertize

Dividenden staatsdeelnemingen

Vanwege recente marktontwikkelingen, waaronder de beursgang van ASR, wordt de raming voor de dividenden staatsdeelnemingen naar beneden bijgesteld.

Winstafdracht DNB

De meerjarenraming toont, ondanks de verwachte toekomstige balansgroei, een dalende trend. Deze daling wordt veroorzaakt door het aflopen van de hoogrentende portefeuilles en de dalende (negatieve) rentevergoeding waarmee voor de toekomstige aankopen in de eigen beleggings- en monetaire portefeuilles wordt gerekend.

Renteontvangsten Griekenland

Wegens een lagere CPB-rekenrente worden de ramingen van de renteontvangsten naar beneden bijgesteld.

Bijstelling premieontvangsten exportkredietverzekeringen

De ramingen van de premieontvangsten zijn geactualiseerd voor de jaren 2017 t/m 2020, waarbij de ramingen naar boven zijn bijgesteld.

Beleidsartikelen Ministerie van Financiën in grafieken

Uitgaven

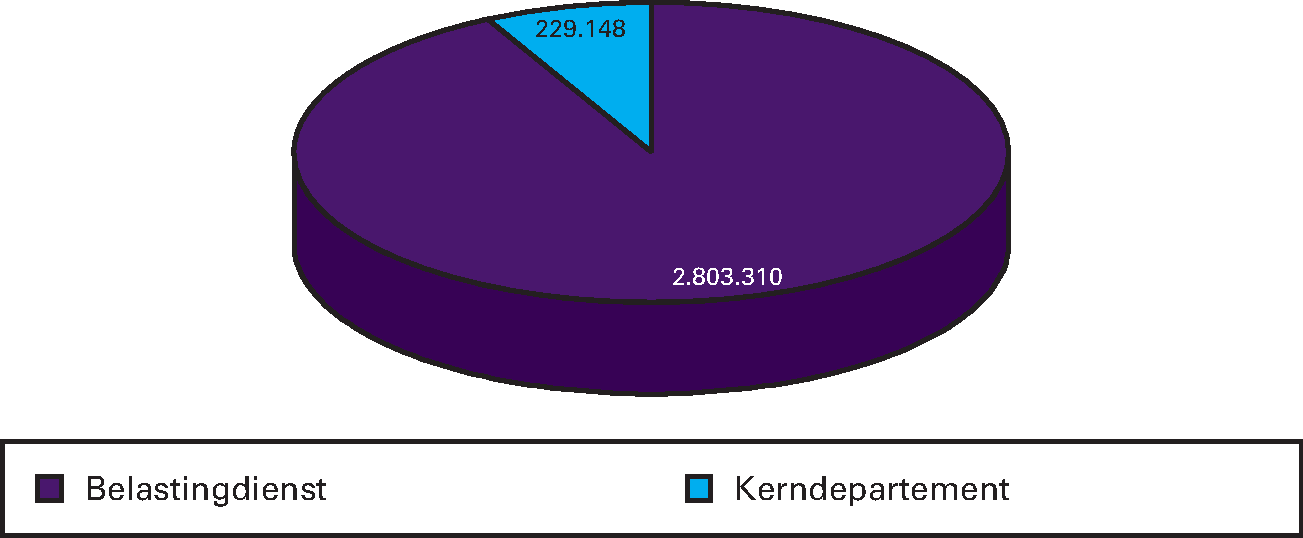

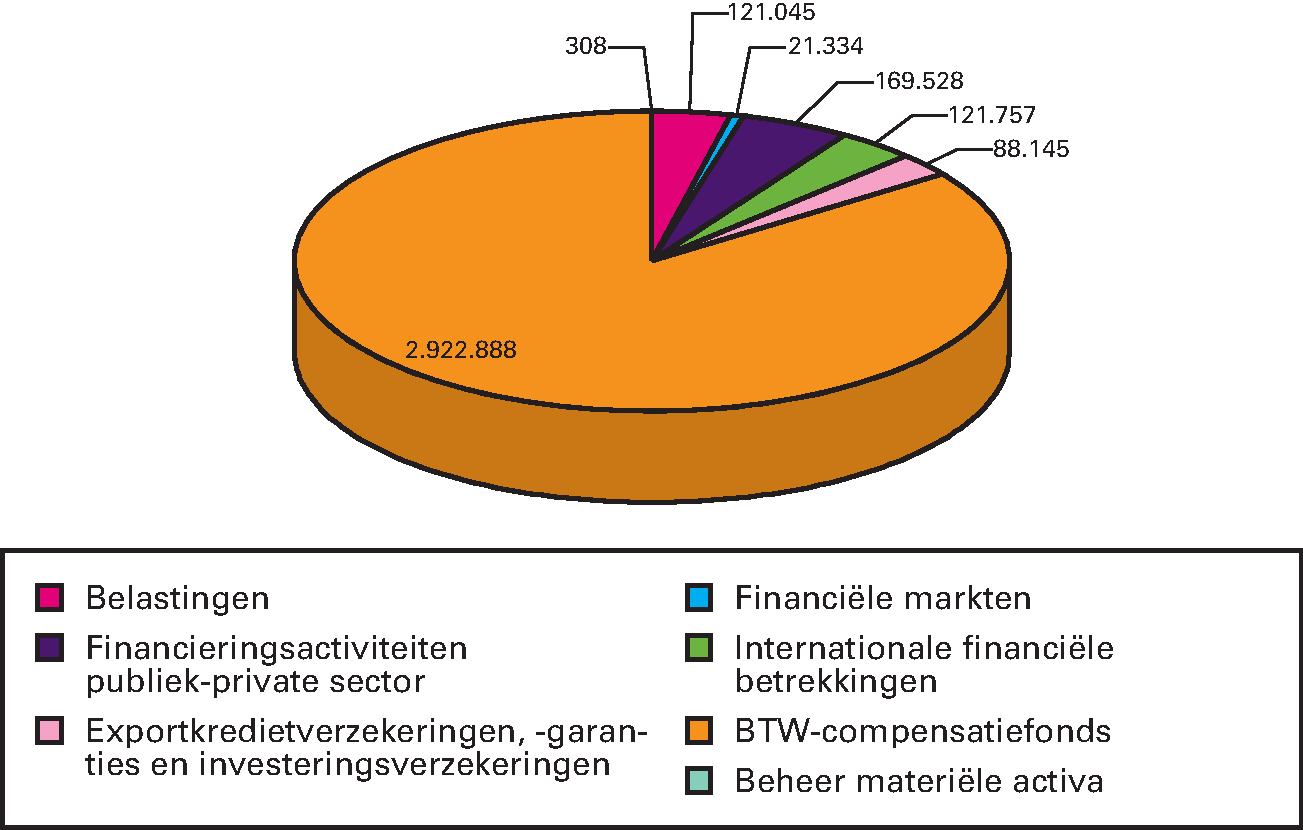

De totale uitgaven op de artikelen 1 tot en met 10 bedragen € 6,6 mld. in 2017. Hiervan is € 3,0 mld. apparaatsuitgaven (zie grafiek 1). De overige uitgaven (excl. artikel 10, waarop € 0,1 mld. staat) zijn programma-uitgaven (€ 3,4 mld., zie grafiek 2). De apparaatsuitgaven van de Belastingdienst worden in artikel 1 toegelicht, de apparaatsuitgaven van het kerndepartement in artikel 8.

Grafiek 1: apparaatsuitgaven (bedragen x € 1.000)

Grafiek 2: programma-uitgaven (bedragen x € 1.000)

De programma-uitgaven worden nader toegelicht in de artikelen. De grootste programma-uitgaven zijn: BTW-compensatiefonds (€ 2,9 mld., artikel 6), de kapitaalinjectie Tennet (€ 150,0 mln., artikel 3) en de uitgaven aan de belasting- en invorderingsrente (€ 115,1 mln., artikel 1).

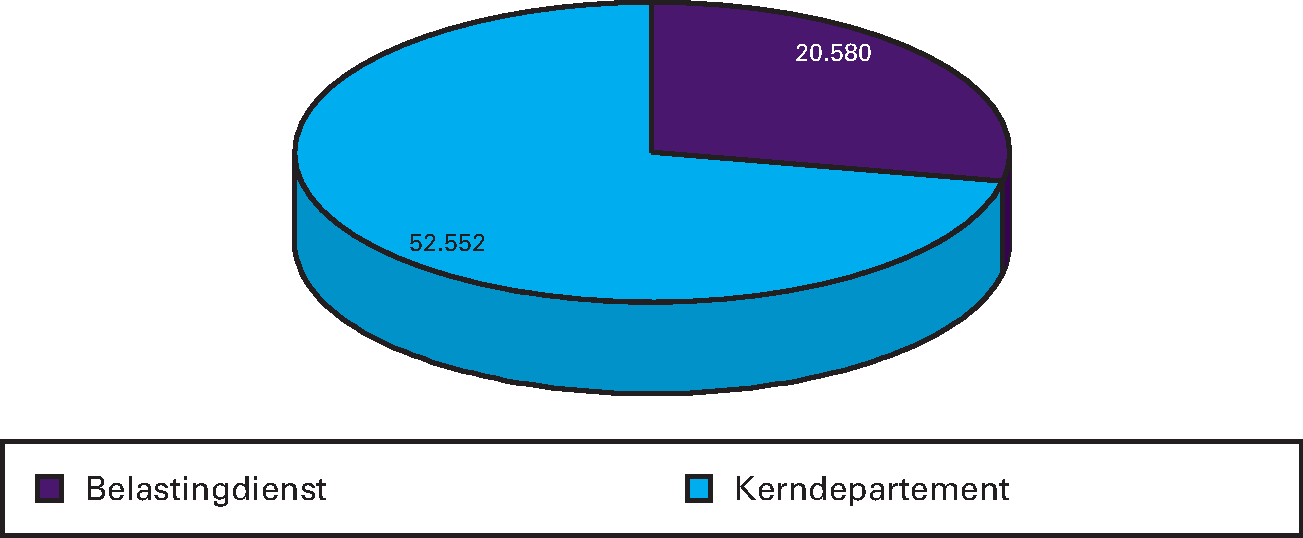

Ontvangsten

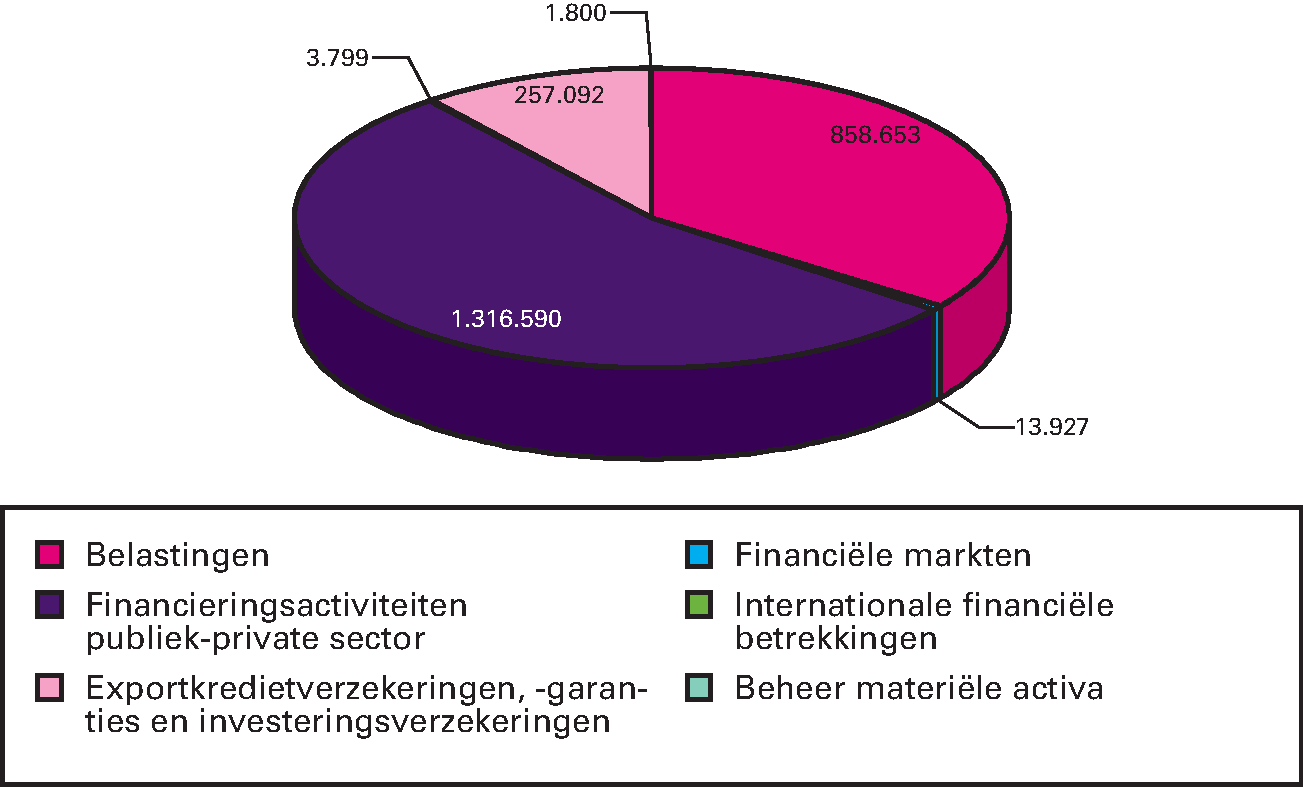

De totale niet-belastingontvangsten op de artikelen 1 tot en met 10 bedragen € 5,5 mld. in 2017. Hiervan is € 73 mln. apparaatsontvangsten (zie grafiek 3). De overige ontvangsten zijn programmaontvangsten (€ 5,4 mld., zie grafiek 4). De apparaatsontvangsten van de Belastingdienst worden in artikel 1 toegelicht, de apparaatsontvangsten van het kerndepartement in artikel 8.

Grafiek 3: apparaatsontvangsten (bedragen x € 1.000)

Grafiek 4: programmaontvangsten (excl. belastingontvangsten) (bedragen x € 1.000)

In grafiek 4 wordt een overzicht gegeven van de programma-ontvangsten op de departementale begroting van Financiën. De grootste programma-ontvangsten zijn de dividenden en afdrachten staatsdeelnemingen (€ 1,2 mld., artikel 3), de belasting- en invorderingsrente (€ 392,6 mln., artikel 1) en de ontvangsten van boetes en schikkingen (€ 248,8 mln., artikel 1).

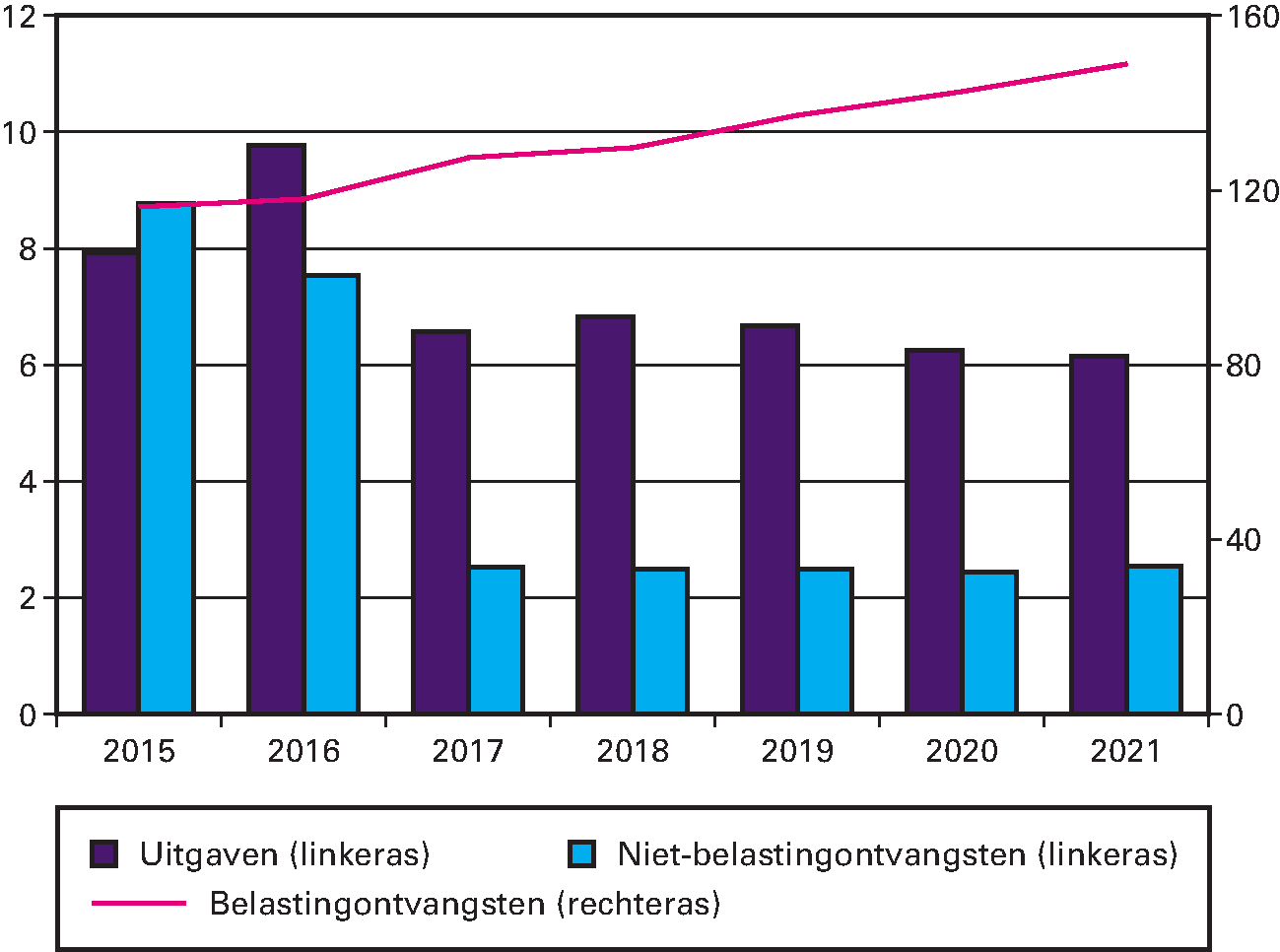

Meerjarig overzicht uitgaven en ontvangsten

Grafiek 5: overzicht uitgaven en ontvangsten (bedragen x € 1 mld.)

Grafiek 5 geeft een overzicht van de uitgaven en ontvangsten op de departementale begroting van het Ministerie van Financiën. De ontvangsten zijn uitgesplitst naar belasting- en niet-belastingontvangsten. In 2015 waren de ontvangsten hoger dan in latere jaren vanwege de verkoop van de 1e tranche aandelen van ABN Amro (€ 3,8 mld.) en de afbetaling van het overbruggingskrediet van SNS Reaal (€ 1,1 mld.). In 2016 zijn de ontvangsten en uitgaven hoger vanwege de verkoop van de 1e tranche aandelen van ASR (€ 1,1 mld.) en de verkoop van Propertize.

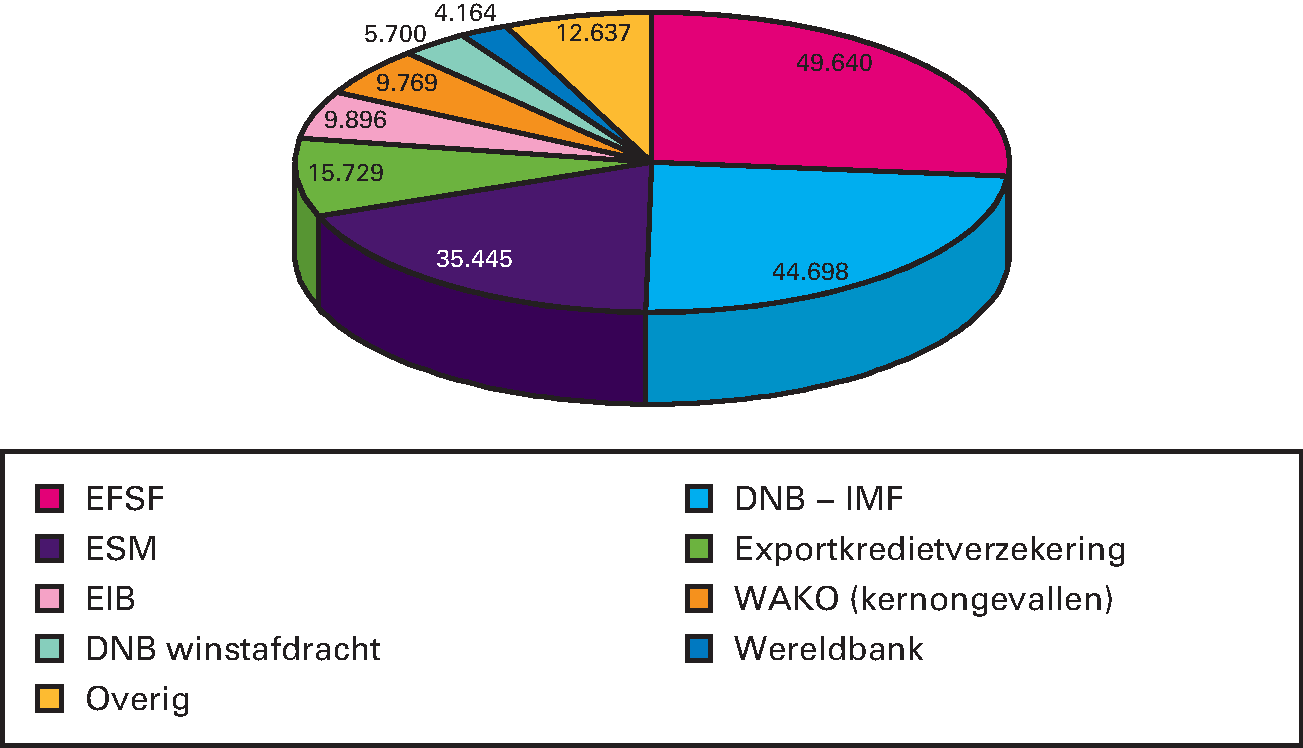

Garanties

Grafiek 6: uitstaande garanties (bedragen x € 1 mln.)

In grafiek 6 wordt een overzicht gegeven van de uitstaande garanties op de begroting van Financiën in 2017. De grootste garanties zijn verleend aan het EFSF (€ 49,6 mld., artikel 4), DNB – IMF (€ 44,7 mld., artikel 4) en het ESM (€ 35,4 mld., artikel 4). Voor een uitgebreide toelichting op de verschillende garantieregelingen wordt verwezen naar paragraaf 2.6 «Overzicht garanties en achterborgstellingen».

Beleidsartikelen Nationale Schuld

In deze paragraaf wordt de verwachte staatsschuld aan het einde van ieder jaar weergegeven, alsmede de daarbij behorende rentekosten. De schuldtoerekening als gevolg van de European Financial Stability Facility (EFSF) is niet meegenomen. Deze wordt verantwoord in artikel 4.

| 2015 | 2016 | 2017 | |

|---|---|---|---|

| Omvang schuld aan het einde van het jaar | |||

| EMU-schuld | 442 | 439 | 440 |

| Staatsschuld (art. 11) | 370 | 369 | 370 |

| Schuldverhouding met ABN AMRO | – 1,8 | – 0,8 | – 0,8 |

| Interne schuldverhouding (art. 12) | – 19,4 | – 13,5 | – 8,6 |

| Uitgaven en ontvangsten (+ is uitgave) | |||

| Rentelasten relevant voor het EMU-saldo | |||

| Rentelasten vaste en vlottende schuld (art. 11) | 8,0 | 7,3 | 6,5 |

| Rentelasten interne schuldverhouding (art. 12) | – 0,2 | – 0,1 | – 0,1 |

| Totaal rentelasten (art. 11 en 12) | 7,9 | 7,1 | 6,4 |

| Niet relevant voor het EMU-saldo | |||

| Rentelasten derivaten | – 1,0 | – 1,1 | – 1,5 |

| Voortijdige beëindiging derivaten | – 4,3 | – 4,3 | 0,0 |

| Voortijdige beëindiging schuld | 0,3 | 0,2 | 0,0 |

* Als gevolg van afronding kan de som der delen afwijken van het totaal.

De indeling van de bovenstaande tabel is ten opzichte van de begroting 2016 aangepast om helder de renteposten te presenteren die meetellen in de bepaling van het EMU-saldo. Dit wordt bepaald door de Europese boekhoudregels (ESA-2010) die sinds september 2014 van kracht zijn. De regels schrijven voor dat uitgaven en inkomsten uit derivaten niet langer meetellen in de bepaling van het EMU-saldo. De renteopbrengsten van derivaten worden daarom voortaan apart in deze tabel zichtbaar gemaakt.

De bovenstaande tabel geeft ook de interne schuldverhoudingen met aan de schatkist gelieerde instellingen weer, zoals decentrale overheden, rechtspersonen met een wettelijke taak (RWT’s), Sociale Fondsen en Agentschappen.

Het Agentschap is sinds 2015 bezig om haar derivatenportefeuille te verkleinen om de looptijd van de staatsschuld te verlengen. Bij het beëindigen van een rentederivaat wordt de actuele marktwaarde van het derivaat verrekend tussen beide partijen. De in 2016 beëindigde derivaten hadden een marktwaarde die positief was voor het Agentschap. Hierdoor is tot nu toe in 2016 ongeveer € 4,3 mld. ontvangen. Deze incidentele ontvangsten zorgen voor een verlaging van de staatsschuld. Omdat de derivatenportefeuille de komende jaren waarschijnlijk verder zal worden afgebouwd worden de inkomsten en uitgaven als gevolg hiervan apart gepresenteerd in bovenstaande tabel («Opbrengst voortijdige beëindiging derivaten»).

Belangrijkste mutaties rentelasten

In onderstaande tabel worden de belangrijkste mutaties in de rentekosten sinds de ontwerpbegroting 2016 weergegeven.

| Art. nr. | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|---|---|

| Stand ontwerpbegroting 2016 | 7.769 | 9.420 | 10.370 | 11.023 | 11.614 | ||

| Mutaties: | |||||||

| Bijstelling kassaldo | 11 | 29 | – 57 | – 320 | – 288 | – 319 | |

| Bijstelling rekenrente | 11 | – 342 | – 2.459 | – 3.918 | – 5.167 | – 6.016 | |

| Effect van schulduitgifte | 11 | – 305 | – 215 | – 47 | 34 | 50 | |

| Bijstelling rentelasten interne schuldverhoudingen | 12 | – 40 | – 312 | – 417 | – 509 | – 581 | |

| Extrapolatie | 5.022 | ||||||

| Stand ontwerpbegroting 2017 | 7.110 | 6.377 | 5.668 | 5.093 | 4.748 | 5.022 |

De rentelasten voor de staatsschuld liggen voor een groot deel vast doordat er rente betaald wordt op leningen die in het verleden zijn uitgegeven. De omvang van deze lasten volgt uit de tekortontwikkeling en daarmee de schuldopbouw in het verleden, de toenmalige rentestanden en de keuzes in het financieringsbeleid en het risicomanagement. Voor de nieuw uit te geven schuld worden de rentelasten geraamd op basis van de rentetarieven uit de meest recente raming van het Centraal Planbureau (CPB).

Mutaties in de geraamde rentelasten worden veroorzaakt door een aantal factoren. In de eerste plaats wijzigen de rentelasten als gevolg van nieuwe ramingen voor het kassaldo. Het kassaldo is het bedrag dat het Rijk jaarlijks tekort komt en dat dus geleend moet worden. Een hoger geraamd kassaldo heeft hogere geraamde rentelasten als gevolg. In de tweede plaats zorgen bijstellingen in de rekenrente voor mutaties in de geraamde rentelasten op toekomstige obligaties. Ten derde ontstaan mutaties bij het daadwerkelijk uitgeven van schuldpapier. Pas bij het daadwerkelijk uitgeven van schuld is bekend welk rentetarief exact betaald moet worden. Dit tarief kan afwijken waarmee tot dan toe in de raming rekening werd gehouden. Op dezelfde wijze heeft ook de samenstelling van de swapportefeuille een effect op de geraamde rente.

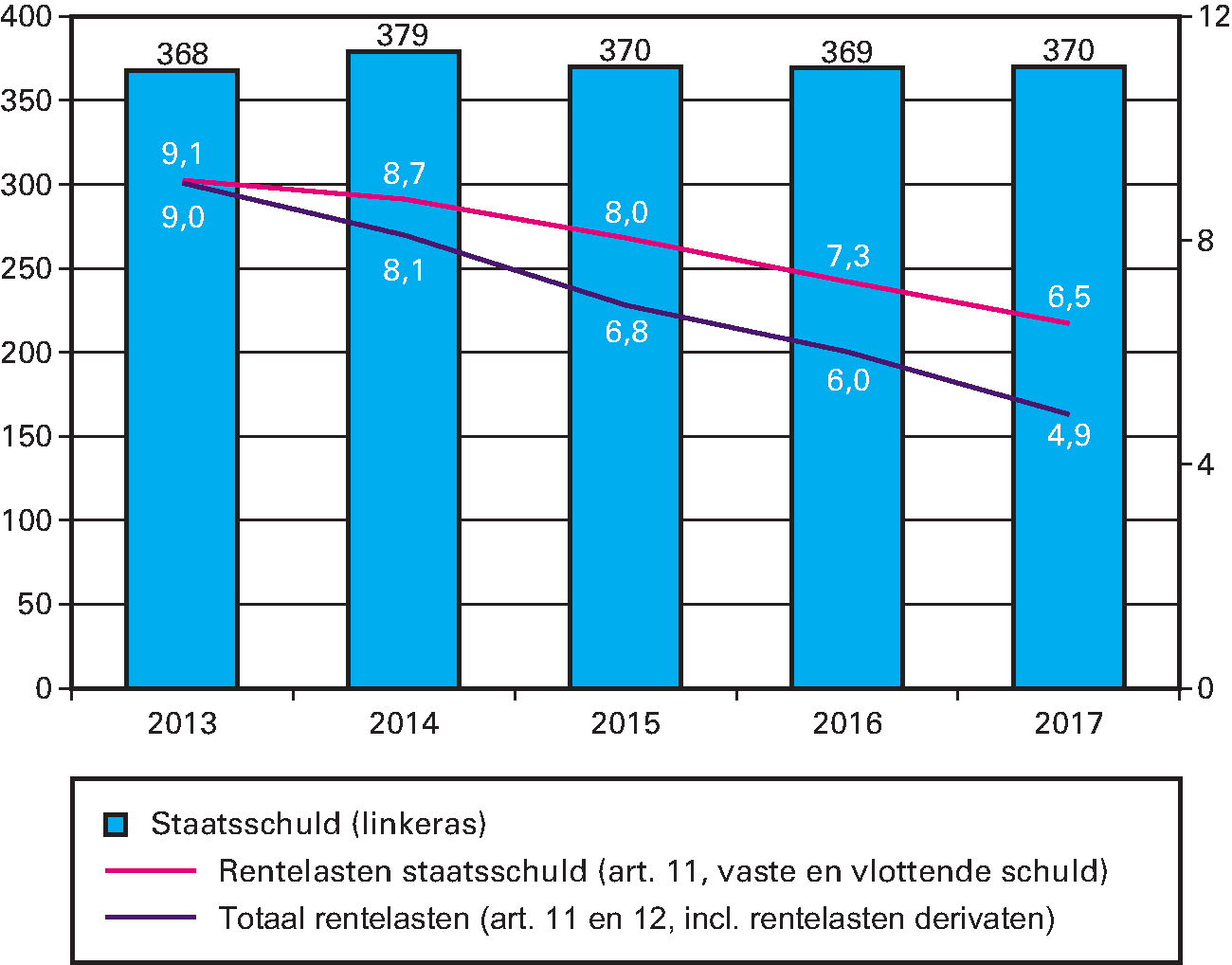

Hieronder wordt de verwachte staatsschuld aan het einde van iedere jaar weergegeven, alsmede de daarbij behorende rentelasten. De schuldtoerekening als gevolg van de EFSF is niet meegenomen. Deze wordt verantwoord in artikel 4 van de begroting IXB.

Overzicht staatsschuld en rentelasten (bedragen x € 1 mld.)

De omvang van de staatsschuld (artikel 11) ultimo 2017 bedraagt naar verwachting circa € 370 mld. De raming voor de rentelasten van de staatsschuld in 2017 bedraagt € 6,5 mld. Als ook de rentebaten uit derivaten en de rentebaten uit de interne schuldverhouding worden meegeteld bedragen de geraamde rentekosten € 4,9 mld.