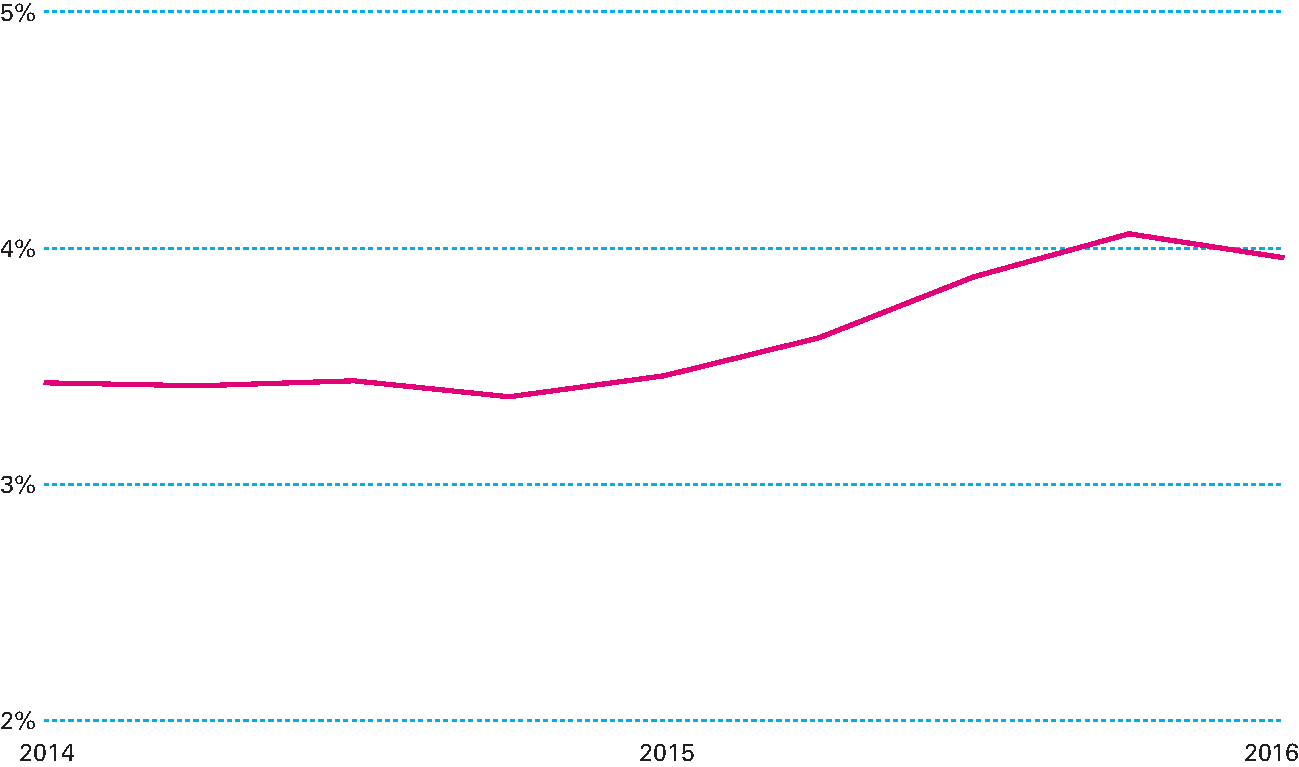

Mede onder druk van effectief toezicht is de Nederlandse bankensector meer solide. Sinds de financiële crisis in 2008 uitbrak, zijn veel stappen gezet en maatregelen genomen om financiële instellingen sterker te maken. Voor banken zijn de minimale risicogewogen kapitaaleisen nu drie tot vijf keer hoger dan voor de crisis. Daarnaast moeten de vier systeemrelevante banken30 uiterlijk in 2018 voldoen aan een kapitaaleis van minimaal 4 procent van de totale balansomvang (leverage ratio). Hierdoor moeten zij zich meer met eigen vermogen financieren. De leverage ratio van de totale Nederlandse bankensector is gestegen van 3,4 procent in 2014 naar 4 procent in 2016 (zie figuur 1.5.8). Wanneer banken ondanks de hogere kapitaaleisen in geval van een zware schok onverhoopt toch in de problemen komen, zijn in de EU afspraken gemaakt die ervoor zorgen dat aandeelhouders en andere crediteuren in dat geval de verliezen dragen (bail-in). Nederland heeft bij de totstandkoming hiervan een voortrekkersrol vervuld. De strengere kapitaaleisen beperken zich niet tot de banken. Voor verzekeraars gelden de nieuwe Europese solvabiliteitseisen van Solvency-II. Om het toezicht effectiever te maken, banken meer solide te maken en een gelijk speelveld te bevorderen, is in november 2014 de bankenunie van start gegaan.

Figuur 1.5.8 Ontwikkeling leverage ratio (in %) van de Nederlandse bankensector1

Bron: DNB

1 Berekend op basis van de einddefinitie van de leverage ratio uit Bazel III.

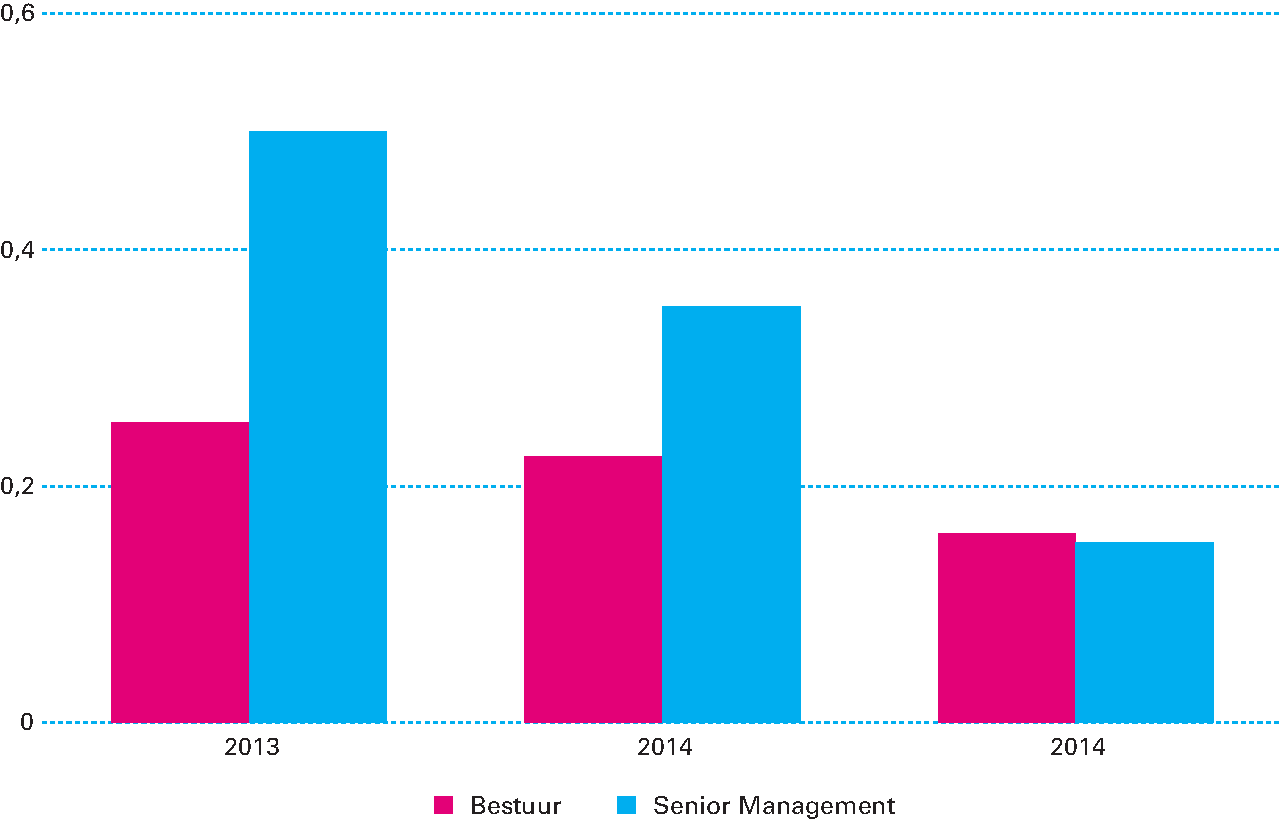

Het kabinet streeft naar een open en integere bankensector, die de klant centraal stelt31. Om ervoor te zorgen dat financiële instellingen zorgvuldiger en dienstbaarder omgaan met hun klanten is het provisieverbod uitgebreid en verbreed naar beleggingsdiensten. Daardoor zijn verkeerde prikkels – bijvoorbeeld bij advies aan klanten – teruggedrongen. Ook zijn er strenge regels gekomen voor bonussen in de financiële sector. Daardoor zullen bestuurders en medewerkers minder snel in de verleiding komen om excessieve risico’s te nemen. De maximale variabele beloning – als percentage van het vaste salaris – van bestuurders en het hogere management van banken en verzekeraars is sterk afgenomen (zie figuur 1.5.9). De financiële sector moet echter meer doen om het vertrouwen van klanten terug te winnen. Transparantie en eenvoud – bijvoorbeeld van financiële producten – moeten daarbij centraal staan. Het kabinet heeft meer ruimte gemaakt voor alternatieve kredietaanbieders (kredietinstellingen, crowdfunding) en er zijn stappen gezet om toetreding tot de bancaire markt te vergemakkelijken. Consumenten hebben hier baat bij en het kan ook een positief effect hebben op de financiële stabiliteit.

Figuur 1.5.9 Maximale variabele beloning grote banken en verzekeraars (ongewogen gemiddelde)

Bron: eigen berekeningen op basis van informatie Nederlandse Vereniging van Banken en Verbond van Verzekeraars.

Het kabinet heeft zijn belang in een aantal financiële instellingen afgebouwd. Omwille van het behoud van de financiële stabiliteit heeft de Nederlandse overheid tussen 2008 en 2013 verschillende financiële instellingen gesteund. Zo is een garantie afgegeven aan ING, is ABN AMRO in zijn geheel overgenomen en is in 2013 SNS genationaliseerd (zie paragraaf 4.3). De afgelopen jaren is eraan gewerkt de genationaliseerde instellingen te reorganiseren en klaar te maken voor een terugkeer naar de markt. ABN AMRO en ASR gingen naar de beurs en de verkoop van Propertize wordt naar verwachting in 2016 afgerond.