De sterk gestegen inflatie van het afgelopen jaar komt voort uit drie internationale schokken die elkaar snel opvolgden. DNB heeft voor het eurogebied in kaart gebracht welke factoren onderliggend zijn aan de historische toename van inflatie en onderscheidt daarbij drie fasen.54

Fase 1: De pandemie (2020). Om het besmettingsgevaar in te perken gaat de economie op slot. Mensen blijven thuis en geven minder geld uit, de vraag naar goederen en diensten loopt terug. Winkels en fabrieken sluiten of schorten hun productie op. De economie draait als geheel op een lager pitje en de al lage inflatie daalt nog iets verder. Onbekend is hoe lang deze situatie zal voortduren; anticiperen op heropening kan dus maar beperkt.

Fase 2: De economie van het slot (2021). Het economisch herstel in de tweede helft van 2021 is krachtig. Huishoudens in de EU, maar vooral ook in de VS beschikken over veel opgepot geld waardoor de consumptie snel opveert. Voor sommige productcategorieën is direct al meer vraag dan voor de pandemie. Tegelijkertijd lopen steunmaatregelen vanuit overheden nog door. Ook het centralebankbeleid is nog sterk expansief, gericht op het opdrijven van de (dan nog lage) inflatie. De aanbodzijde kan echter onvoldoende inspelen op deze plots oplevende vraag. Bevoorradingsketens wereldwijd zijn nog verstoord en er is een tekort aan personeel, waardoor (tussen)producten niet leverbaar zijn en orders niet of pas veel later kunnen worden vervuld. De overvloedige vraag leidt tot tekorten en een opwaartse druk van prijzen, en dan met name van grondstoffen.

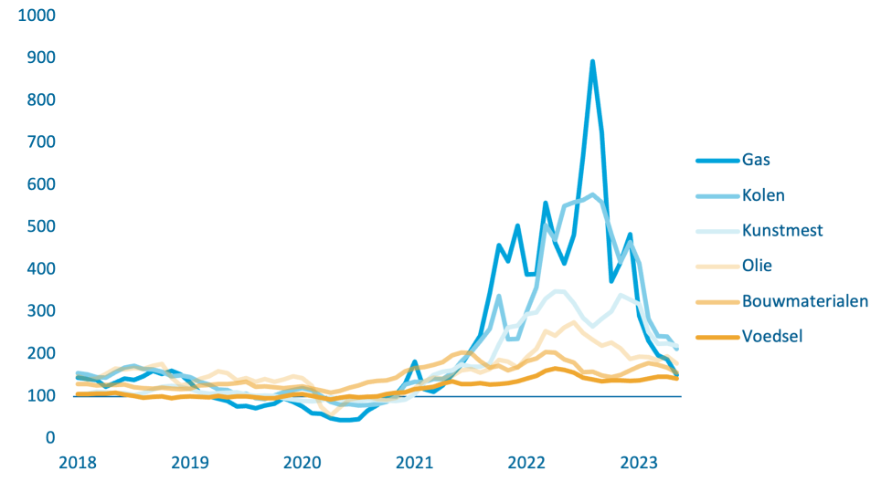

Figuur 1.2.4 Ontwikkeling grondstofprijzen (2016=100)

Bron: IMF Primary commodity prices

Fase 3: Oorlog en energiecrisis (2022). De vraag naar goederen en diensten blijft sterk en de arbeidsmarkt krap. Consumenten geven gespaard geld uit en het bedrijfsleven vult voorraden aan nu bevoorradingsketens langzaam herstellen. De inval van Rusland in Oekraïne leidt tot een nieuwe schok voor de wereldeconomie, met name als gevolg van sterk oplopende energieprijzen. Omdat gasmarkten regionaal van aard zijn, zijn de gevolgen van de gestegen gasprijzen het grootst in Europa. Europese overheden bieden brede energiesteun om te voorkomen dat huishoudens in de kou komen te zitten. Export vanuit Oekraïne wordt verstoord, waardoor voedselprijzen verder oplopen.

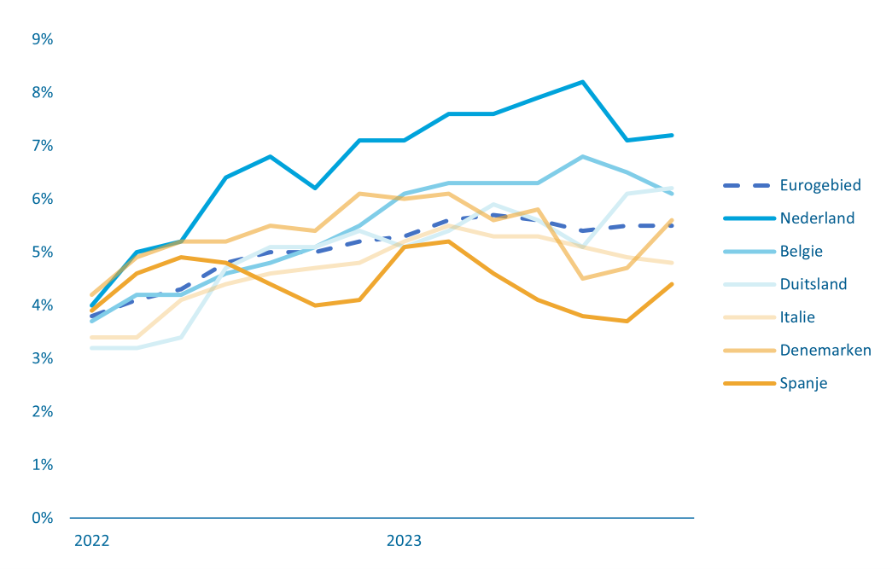

De inflatie in de eurozone daalt inmiddels weer. In Nederland blijft de afkoeling nog achter bij andere landen, al stemt de snelle raming over augustus (3,0% t.o.v. 4,6% in juli) positief. In juli lag de zogenoemde kerninflatie55 nog wel boven het EU-gemiddelde.

Figuur 1.2.5 Kerninflatie in Nederland en de Eurozone (maandbasis)

Bron: Eurostat

De inflatiedynamiek in Nederland vertoont tekenen die erop wijzen dat na de energieschok nu ook binnenlandse oorzaken leiden tot prijsdruk. De binnenlandse inflatiedruk is momenteel met name het gevolg van krapte en oververhitting. Dit is de andere kant van de medaille van de sterk herstelde goed presterende Nederlandse economie. Het CPB spreekt van een positieve output gap, wat inhoudt dat de economie boven haar langetermijncapaciteit produceert. Verdere indicaties hiervan zijn de toegenomen bedrijfswinsten en meer recentelijk een versnelling van de loongroei. Zolang deze krapte voortduurt, blijft de opwaartse druk op de prijzen bestaan.

Box 1 Winstflatie

In het Voorjaarsnotadebat heeft de minister van Financiën toegezegd in de Miljoenennota nader in te gaan op winstflatie. Met winstflatie wordt bedoeld dat bedrijven hun afzetprijzen gemiddeld meer verhogen dan nodig om te compenseren voor stijgende kostprijzen. Onder de streep worden ze dus winstgevender. Uit onderzoek van DNB volgt dat winsten hebben bijgedragen aan de binnenlandse prijsdruk.56

Diverse grote bedrijven zagen ondanks de energiecrisis en sterk gestegen inflatie hun winstgevendheid toenemen in 2022. Dit riep de vraag op of het bedrijfsleven moedwillig prijzen meer dan nodig verhoogde in de hoop zo te profiteren van de inflatiedynamiek. Diverse onderzoeken hiernaar hebben laten zien dat het te vroeg is hierover algemene conclusies te trekken. Er zijn zeker sectoren die bovengemiddeld goed hebben gepresteerd, maar ook sectoren waarvoor dat niet geldt. Ook verschillen bedrijven onderling sterk in de mogelijkheid om kostenstijgingen door te berekenen. Er zijn drie verschillende verklaringen denkbaar voor een situatie waarin prijzen en winsten harder stijgen dan kosten:

– Een context van schaarste door de oververhitting van de economie kan leiden tot tijdelijke prijs- en winstverhogingen die ervoor zorgen dat vraag en aanbod weer in evenwicht komen.

– Bedrijven kunnen in tijden van sterk gestegen kosten hun prijzen meer dan evenredig verhogen in anticipatie op hogere toekomstige productiekosten, zoals loon- en financieringskosten.

– Marktimperfecties, zoals marktmacht, ondermijning van concurrentie, informatie-asymmetrie of impliciete afspraken kunnen ook leiden tot hogere prijzen.

Vooral de laatste verklaring zou zorgwekkend zijn en kan duiden op marktfalen. Zolang de concurrentie in een sector op orde is zal deze immers op de middellange termijn disciplinerend werken en bedrijven dwingen hun prijzen concurrerend te houden. De ACM houdt met dat doel toezicht op de mededinging en het consumentenrecht in Nederland.

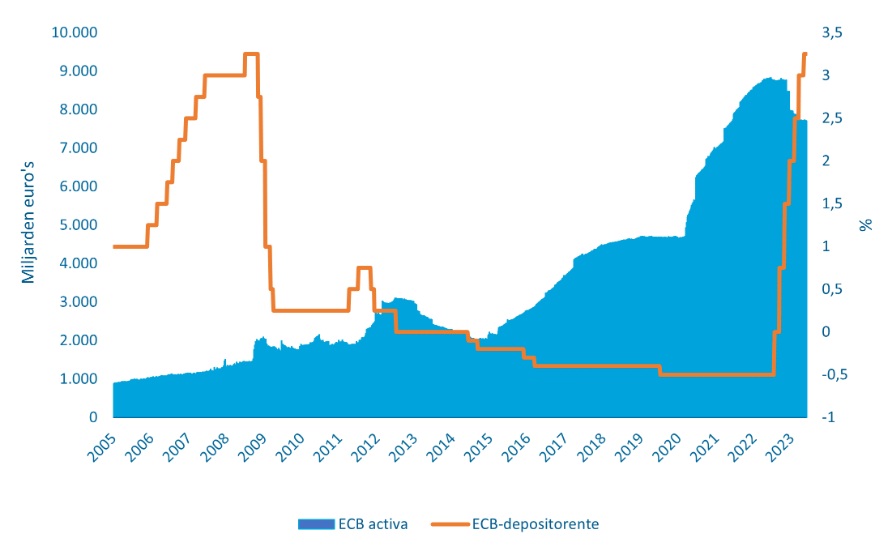

De ECB grijpt in om hoge inflatie te temperen

In december 2021 kondigde de ECB een normalisatie van haar monetaire beleid aan. Netto aankopen van schuldpapier werden begin 2022 stopgezet en op 27 juli 2022 verhoogt de ECB voor het eerst in meer dan tien jaar haar belangrijkste rentetarieven (oranje lijn in 1.2.6). Dit gebeurt met het doel om de inflatie af te remmen. Het afgelopen jaar volgden nog acht opeenvolgende verhogingen. Wel heeft de bank in mei het tempo van de renteverhogingen verlaagd, wat erop duidt dat de piek van de ECB-rente in zicht komt.57 Vanaf maart 2023 bouwt de ECB de bestaande voorraad van staatsobligaties op de balans af (blauwe vlak in figuur 1.2.6). Niet alle aflopende leningen worden vernieuwd. De afbouw van deze voorraad is per juli 2023 versneld. Ondersteunend hieraan bouwt de centrale bank de aankoop van nieuw schuldpapier af. De Amerikaanse centrale bank, de Federal Reserve, had al eerder een vergelijkbare koers ingezet. De centrale banken onttrekken zo geld aan de economie. Naar verwachting heeft de renteverhoging echter een aanzienlijk groter effect op de reële economie dan het afbouwen van de centrale-bankbalans.58

Figuur 1.2.6 ECB-depositorente (%) en -activa (in miljarden euro)

Bron: ECB

In de eurozone bestaat het risico dat het rente-effect van het ECB-beleid onevenredig groot is voor landen met een kwetsbare overheidsfinanciering en zij daardoor in problemen raken. De gemiddelde overheidsschuld in de EU steeg van 65,2% van het bbp in de periode 2004-2008 naar 89,5% in 2021.59 De ECB heeft anticiperend op het risico van wanordelijke rentebewegingen een nieuw instrument in het leven geroepen.60 Vooralsnog stijgen de rentes gematigd en op voorspelbare wijze. Toch blijft het van groot belang om de begrotingsdiscipline te versterken en te harmoniseren in de eurozone. Rentes kunnen namelijk ook plotseling stijgen door de situatie op financiële markten. Dit is een gemeenschappelijk belang; de Europese schuldencrisis heeft geleerd dat problemen in een enkel land kunnen escaleren naar een crisis voor het hele eurogebied. Paragraaf 1.3.4 gaat daarom nader in op het Stabiliteits- en Groeipact, waarin de Europese begrotingsregels zijn vastgelegd. Ook gaat de paragraaf in op de eerder met de Tweede Kamer gedeelde inzet hierbij van het demissionaire kabinet.

Naar schatting van het IMF hebben nu meer dan 60% van de lage-inkomenslanden en 25% van de middeninkomenslanden een hoog risico op - of een onhoudbare schuld. Opkomende economieën, en met name ontwikkelingslanden, zijn kwetsbaar voor schuldhoudbaarheidsproblemen. Dit hangt samen met een variabele rente. Ook is de schuld van deze landen genoteerd in dollars en is de eigen wisselkoers verslechterd ten opzichte van de dollar. Hierdoor zijn opkomende economieën en ontwikkelingslanden kwetsbaar voor een verdere verkrapping van monetair beleid in ontwikkelde economieën. Deze problemen voor opkomende economieën en ontwikkelingslanden worden versterkt door de fors gestegen voedsel- en energieprijzen.

Gevolgen van de gestegen rente

Ook consumenten en het bedrijfsleven ondervinden wereldwijd de gevolgen van de gestegen rente. In de VS vielen in het voorjaar diverse middelgrote banken om. In het geval van Silicon Valley Bank was dat deels te wijten aan een te hoge blootstelling aan staatsobligaties. Deze waren door het beleid van de centrale banken in korte tijd minder waard geworden. Bij verdere rentestijgingen ontstaat dit risico ook voor andere bezitters van staatsobligaties. Ook vooruitkijkend heeft de gestegen rente verstrekkende gevolgen. De CBS Investeringsradar schetst een beeld van een aanzienlijk verslechterd investeringsklimaat.61 Dit raakt het bedrijfsleven en heeft bijvoorbeeld ook gevolgen voor de kosten van de energietransitie.62

Het huidige renteniveau is in historisch perspectief niet uitzonderlijk; het is met name de zeer snelle stijging van de rente die zorgt voor aanpassingsproblemen. Kwetsbaar zijn vooral de projecten die zijn aangegaan op basis van het renteniveau van vorig jaar. De woningbouw in Nederland is daar een goed voorbeeld van. Zowel de materiaalkosten als de rente zijn in korte tijd sterk gestegen. Bouwers en ontwikkelaars van woningen staan daardoor voor hogere kosten, terwijl zij al te maken hadden met andere belemmeringen als gevolg van de krappe arbeidsmarkt en lange procedures van vergunningverlening en stikstof. De sterke stijging van de hypotheekrente beïnvloedt ook de prijs die mensen willen en kunnen betalen. Teruglopende verkopen en de prijsdalingen beïnvloeden de financiële haalbaarheid van huidige bouwplannen. De prijzen van woningen en van grond moeten zich aan de nieuwe situatie aanpassen, maar dit kost tijd. Voor lopende projecten werken bouwers, ontwikkelaars en gemeenten samen om manieren te vinden projecten doorgang te laten vinden en de woningbouwproductie op gang te houden. Toch is de verwachting dat de gestegen kosten in combinatie met de verminderde vraag zorgen voor een tijdelijke dip in de bouwproductie in 2024. Het kabinet zet daarom onder meer via de start-bouwimpuls, een tijdelijke huurprijsopslag voor nieuwbouwprojecten bij de wet betaalbare huur en het wetsvoorstel regie op de volkshuisvesting maximaal in om projecten die al vergund zijn toch door te kunnen laten gaan. Tegelijkertijd is de vraag naar huisvesting toegenomen, waardoor ook de bouwopgave groter is geworden. Het statistisch woningtekort63 voor 2023 is geraamd op 4,8% van de woningvoorraad. Door de grotere vraag naar woningen, in combinatie met de verwachte dip in de bouwproductie, zal het de komende jaren voor veel mensen lastig blijven om een betaalbare woning te vinden.