Sinds het uitbreken van de financiële crisis zijn ingrijpende hervormingen in de bankensector doorgevoerd. De crisis heeft aangetoond dat zwaktes in de bankensector grote economische schade kunnen aanrichten. Daarom zijn in Nederland, Europa en elders in de wereld belangrijke stappen gezet om banken meer solide te maken en de kans op toekomstige crises te verkleinen. Zo zijn voor alle banken de kapitaaleisen flink verhoogd en gelden voor systeemrelevante banken extra (kapitaal)eisen.

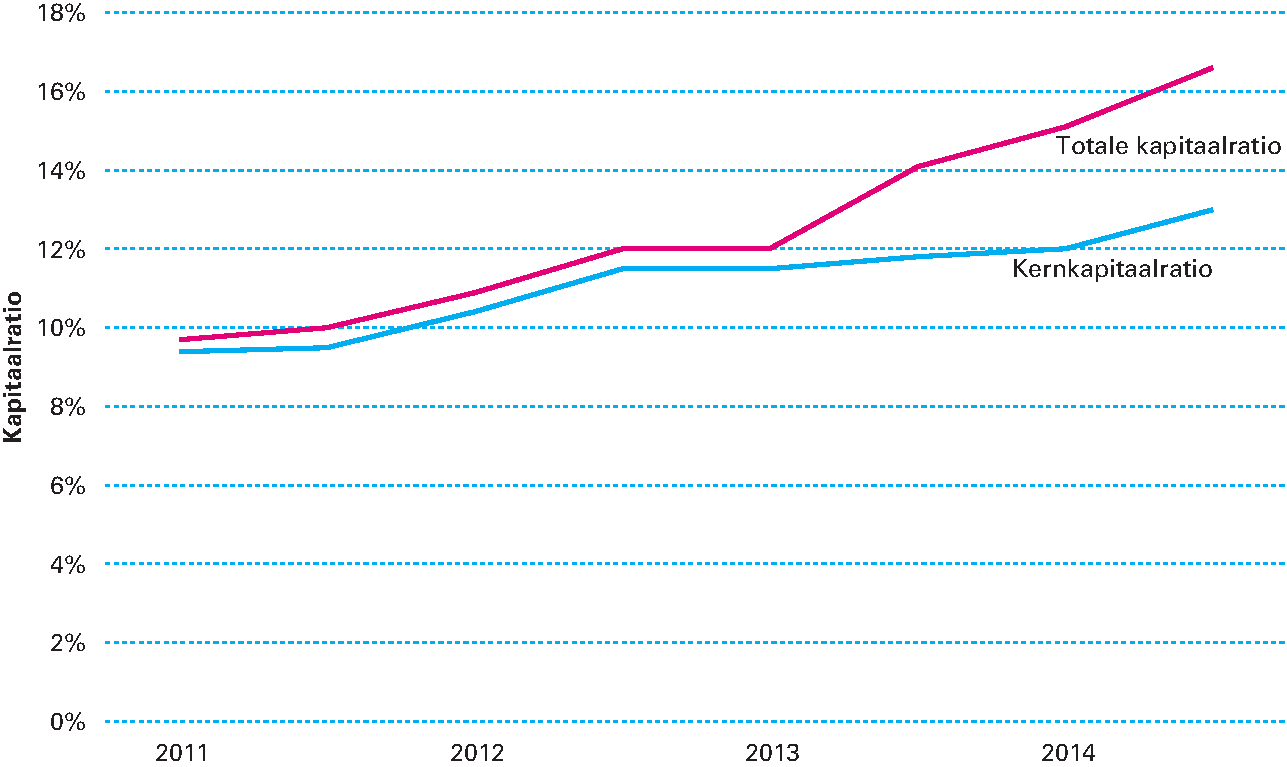

De Nederlandse banken liggen goed op schema om op tijd te voldoen aan hogere kapitaaleisen. De Nederlandse bankensector heeft zijn financiële gezondheid de afgelopen jaren verbeterd. Figuur 2.4.1 laat zien dat zowel de kernkapitaalratio – die de veiligste vorm van kapitaal omvat – als de totale kapitaalratio sinds 2011 substantieel is gestegen.50 De banken hebben hun kapitaalratio’s met name versterkt door winsten in te houden, nieuwe kapitaalinstrumenten uit te geven en (buitenlandse) activa te verkopen. Naar verwachting zullen de kapitaalratio’s verder stijgen naarmate banken de komende jaren de nieuwe kapitaalregels (Bazel III en de Nederlandse leverage ratio-eis voor de vier grootste banken51) volledig zullen implementeren. Volgens DNB zullen de Nederlandse banken in staat zijn op tijd te voldoen aan de eisen die per 2019 volledig van kracht zullen zijn.52 Eerder was duidelijk geworden dat de grote Nederlandse banken goed uit de comprehensive assessment, de doorlichting van de bankenbalansen door de ECB, waren gekomen. De comprehensive assessment bestond uit een onderzoek van de actuele financiële positie van Europese banken en uit een stresstest om vast te stellen of banken voldoende buffers hadden om verliezen op te vangen in een zware economische crisis. De Nederlandse banken hadden voldoende kapitaal om deze gesimuleerde crisis te kunnen doorstaan.

Figuur 2.4.1: Bankenbuffers zijn aanzienlijk hoger

Bron: DNB. NB Berekening volgens de volledig ingevoerde definitie van Bazel III, waarin de strengste kapitaaldefinities wordt gehanteerd.

Het afgelopen jaar is de Europese bankenunie van start gegaan. De eerste pijler hiervan, het gemeenschappelijke toezichtmechanisme voor banken (Single Supervisory Mechanism; SSM), is in november 2014 in werking getreden. De ECB heeft de verantwoordelijkheid voor de werking van het SSM en voor het directe prudentiële toezicht op de grootste banken in de eurozone op zich genomen. Met ingang van 1 januari 2016 treedt de tweede pijler volledig in werking: het gemeenschappelijke afwikkelingsmechanisme (Single Resolution Mechanism; SRM), waarin Europese besluitvorming over het afwikkelen van probleembanken is geregeld. Uitgangspunt van het nieuwe regime is dat verliezen en de eventuele kosten van herkapitalisatie zo veel mogelijk worden gedragen door de aandeelhouders en crediteuren van een bank die in de problemen is gekomen. Met behulp van dit zogenoemde bail-in mechanisme worden de kosten van falende banken privaat gedragen en wordt niet langer automatisch naar de belastingbetaler gekeken. Onderdeel van het SRM is ook een door de banken gefinancierd gemeenschappelijk afwikkelingsfonds. Dit fonds is primair bedoeld voor die kosten die niet door middel van bail-in gefinancierd kunnen worden, zoals garanties op activa en passiva en het financieren van een bad bank. De derde pijler omvat het zogenoemde single rulebook, een geharmoniseerde set van wet- en regelgeving voor alle banken in de EU. Ondanks de belangrijke stappen die zijn gezet in de afgelopen jaren, is verdere harmonisatie en aanscherping van regelgeving op bepaalde punten gewenst.

Een logische vervolgstap is om de besmetting van banken door overheden aan te pakken. De huidige vormgeving van de bankunie is erop gericht te voorkomen dat overheden besmet worden door zwaktes in de financiële sector. Het risico van omgekeerde besmetting, waarbij financiële problemen bij een overheid leiden tot problemen in de financiële sector, vergt nog aandacht. Dit probleem treedt voornamelijk op als banken veel overheidsobligaties aanhouden van een of meerdere landen. Als de kredietwaardigheid van een overheid verslechtert en de waarde van de obligaties fors daalt, wordt de balans van de bank hard geraakt. Dit kan een bron van (systeem)risico in de financiële sector vormen. Momenteel hebben banken in de EU niet te maken met kapitaaleisen of concentratielimieten voor obligaties die een EU-lidstaat uitgeeft in zijn eigen munteenheid. Deze staatsobligaties worden zo onterecht als risicovrij behandeld. Het kabinet zet zich ervoor in dat de Europese regelgeving op dit punt wordt aangepast, bij voorkeur met een combinatie van limieten op de hoeveelheid obligaties die banken kunnen aanhouden en kapitaalseisen die daadwerkelijk rekening houden met de onderliggende risico’s.

Daarnaast mag de bankenunie er niet toe leiden dat banken ontstaan die op Europees niveau too big to fail zijn. Door de totstandkoming van de bankenunie kan het aantrekkelijker worden voor banken om grensoverschrijdende fusies aan te gaan of grensoverschrijdende overnames te plegen. Dit resulteert over het algemeen in grotere, complexere banken die meer geïntegreerd zijn met andere onderdelen van het financiële systeem.53 Dit kan positieve effecten hebben, zoals een meer divers bankenlandschap in individuele landen en het genereren van kostenvoordelen door grotere schaal. Een mogelijk nadeel is dat op Europees niveau banken kunnen ontstaan die te groot en moeilijk afwikkelbaar zijn. Momenteel wordt pas een afwikkelplan opgesteld nadat een fusie of overname is voltooid. In het licht van een eventuele toekomstige consolidatieslag zet het kabinet in op een Europese toets op financiële stabiliteit én afwikkelbaarheid voordat een voorgenomen fusie of overname plaatsvindt. Het kabinet wil dan ook dat de relevante Europese regelgeving wordt aangepast.54 Als blijkt dat door een voorgenomen fusie of overname de nieuwe bank te groot of te complex wordt om ordelijk te kunnen afwikkelen, moet dat een reden zijn om de fusie of overname af te wijzen.

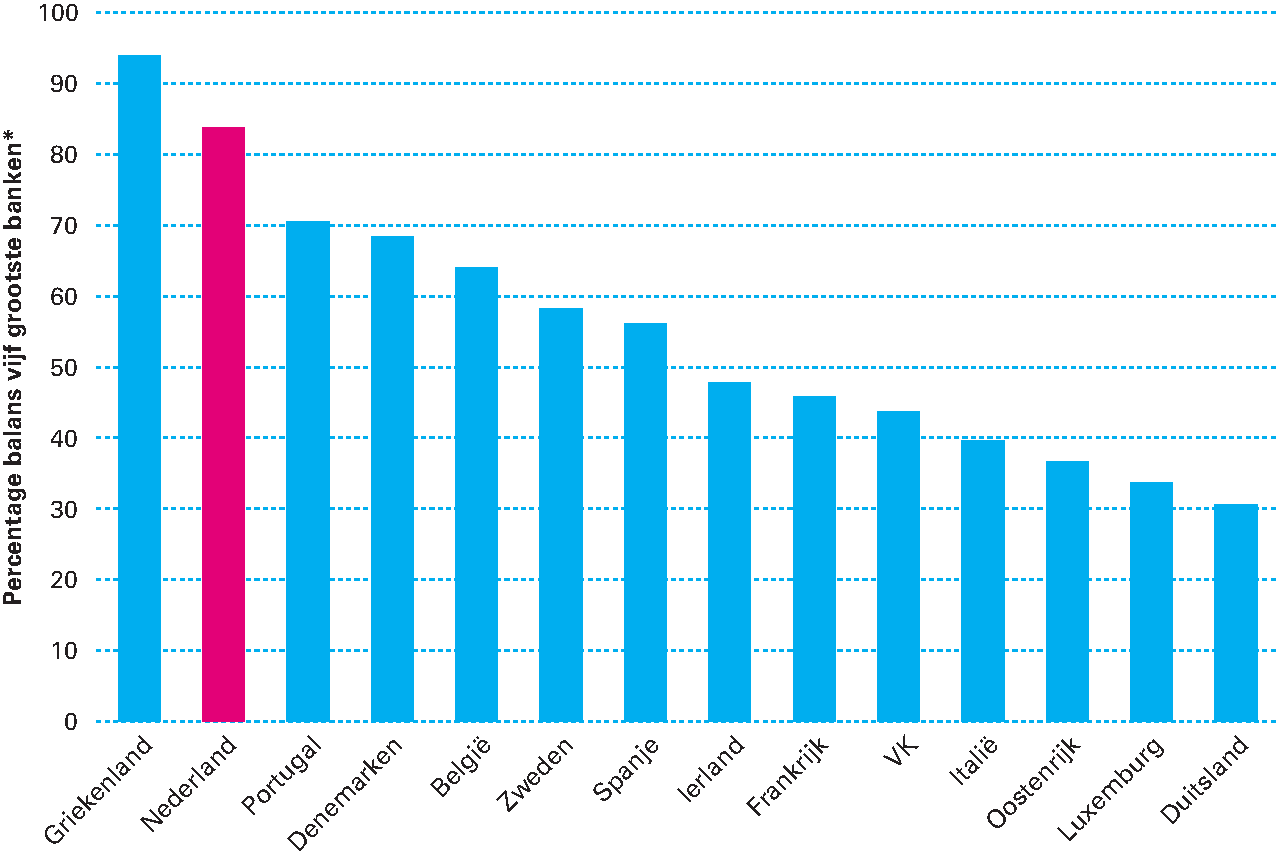

Ook op nationaal niveau heeft de structuur van de bankensector grote invloed op stabiliteit en dienstverlening. Een belangrijk kenmerk van de Nederlandse bankensector is de grote omvang. Daarnaast is de concentratie in de Nederlandse bancaire sector, die van oudsher al relatief hoog was, door de crisis verder toegenomen. Binnen Nederland is de afgelopen jaren sprake geweest van consolidatie55 en buitenlandse banken hebben hun activiteiten in Nederland sinds de crisis afgebouwd. In vergelijking met andere Europese landen heeft Nederland nu een zeer sterk geconcentreerde bancaire sector (figuur 2.4.2). De kabinetsvisie Nederlandse bankensector uit 2013 wees al op het belang van gezonde marktwerking in een open en diverse sector.56 Meer recent onderstreepte ook DNB het belang van het diverser en concurrerender worden van de Nederlandse bankensector.57 Het kabinet bevordert daarom meer concurrentie en een lagere marktconcentratie ten gunste van kleinere partijen en nieuwe toetreders.

Figuur 2.4.2: De Nederlandse bankensector is sterk geconcentreerd (2013)

Bron: DNB. NB De y-as geeft het percentage van het balanstotaal van de sector.

Concurrentie dient in principe plaats te vinden tussen private aanbieders van financiering. De overheid en toezichthouders hebben echter een belangrijke taak om te zorgen voor een klimaat dat bevorderlijk is voor voldoende concurrentie. Op basis van een advies van Actal, het Adviescollege toetsing regeldruk, beziet het kabinet daarom welke financiële wet- en regelgeving een onnodige barrière vormt voor toetreding tot of groei in de Nederlandse bancaire retailsector. Daarnaast verwacht het kabinet dat Europees toezicht een impuls kan geven voor toetreding van buitenlandse banken tot de Nederlandse markt. Nu de ECB verantwoordelijk is voor het toezicht op de grootse Europese banken, worden toezichteisen geharmoniseerder toegepast. Dit maakt het voor Europese banken eenvoudiger om grensoverschrijdend te opereren en dus ook om toe te treden tot de Nederlandse markt.

De aangekondigde beursgang van ABN AMRO zal ook bijdragen aan een terugkeer naar gezonde marktverhoudingen. De staat heeft ABN AMRO genationaliseerd en geherkapitaliseerd om de stabiliteit van het financiële stelsel te borgen. Altijd heeft voorop gestaan dat de deelneming van de staat in ABN AMRO tijdelijk zou zijn. Over SNS Bank moet nog een besluit genomen worden. Het is hierbij van belang dat de bank eerst een sterke zelfstandige positie binnen het Nederlandse bankenlandschap verwerft.

Ook blijft het kabinet initiatieven ondersteunen die het belang van aanvullende financieringskanalen – naast bankfinanciering – kunnen vergroten. Zo is het kabinet voor verdere verbreding en verdieping van financieringsmogelijkheden voor projecten en ondernemers die nu nog in belangrijke mate afhankelijk zijn van bankfinanciering; dat kan bijdragen aan het versterken van economische groei. In dit licht draagt het kabinet actief bij aan het wegnemen van belemmeringen voor alternatieve vormen van financiering, zoals crowdfunding en kredietunies. Ook bieden de plannen van de Europese Commissie om te komen tot een kapitaalmarktunie kansen. Dit initiatief moet een verdere impuls geven aan het functioneren van Europese kapitaalmarkten en leiden tot een versterking van de financieringsmogelijkheden voor de reële economie. Dit najaar presenteert de Europese Commissie een actieplan met concrete maatregelen. Daarnaast neemt het kabinet initiatieven om informatie-uitwisseling tussen mkb’ers en financiers te verbeteren. Zo start het Ministerie van Economische Zaken in september met een pilot waarbij mkb’ers via een website hun kredietaanvraag kunnen indienen en vervolgens in contact komen met financiers. Ten slotte draagt de overheid bij aan standaardisatie van gegevensbestanden (SBR-initiatief), waardoor ook het verstrekken van gegevens aan banken eenvoudiger wordt.