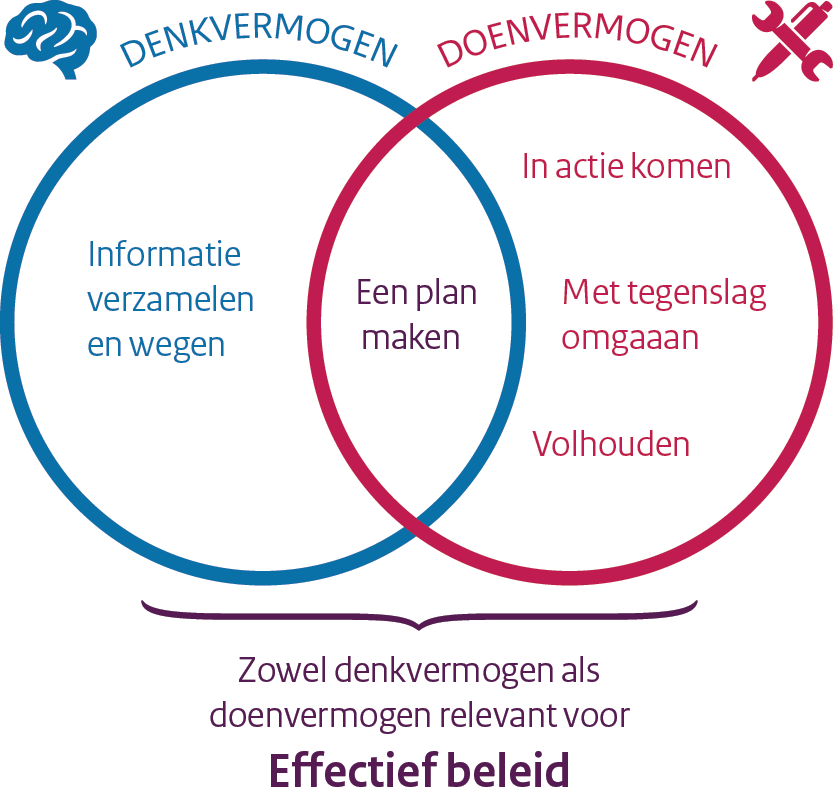

Inzichten uit de gedragswetenschappen bieden waardevolle aangrijpingspunten bij het maken van beleid. Mensen nemen beslissingen vaak niet alleen op basis van rationele overwegingen, maar ze worden beïnvloed door allerlei sociale en psychologische factoren. Door gebruik te maken van zulke inzichten kan effectiever overheidsbeleid worden gemaakt. Dit benadrukt de Wetenschappelijke Raad voor het Regeringsbeleid (WRR) in zijn omvangrijke recente rapport «Weten is nog geen doen. Een realistisch perspectief op redzaamheid», dat voortbouwt op eerdere adviesrapporten.35 Volgens de WRR gaat veel overheidsbeleid uit van de eigen verantwoordelijkheid en redzaamheid van burgers. De WRR stelt dat redzaamheid niet alleen vraagt om denkvermogen en cognitieve vaardigheden, maar ook om «doenvermogen». Hiervoor zijn vaardigheden relevant als het kunnen maken van een plan, in actie komen, volhouden en omgaan met verleidingen en tegenslag, zoals figuur 2.6.1 laat zien. Doenvermogen houdt enigszins verband met opleidingsniveau, maar ook hoogopgeleiden scoren soms laag op dit vlak. Bovendien is stress van invloed: die vermindert het denk- en doenvermogen van mensen. Op momenten dat het leven tegenzit en redzaamheid essentieel is om goede beslissingen te nemen en daarnaar te handelen, zoals bij echtscheiding of ontslag, kunnen de hiervoor noodzakelijke vermogens worden aangetast. Dit kan er bijvoorbeeld aan bijdragen dat mensen in een onhoudbare schuldpositie terechtkomen. Om die reden is het bij de uitvoering van beleid belangrijk om ruimte te bieden voor een aanpak die gericht is op het individu.

Figuur 2.6.1 Denkvermogen en doenvermogen bepalen samen redzaamheid

Bron: Naar figuur 1.1 «Weten is nog geen doen. Een realistisch perspectief op redzaamheid» WRR 2017.

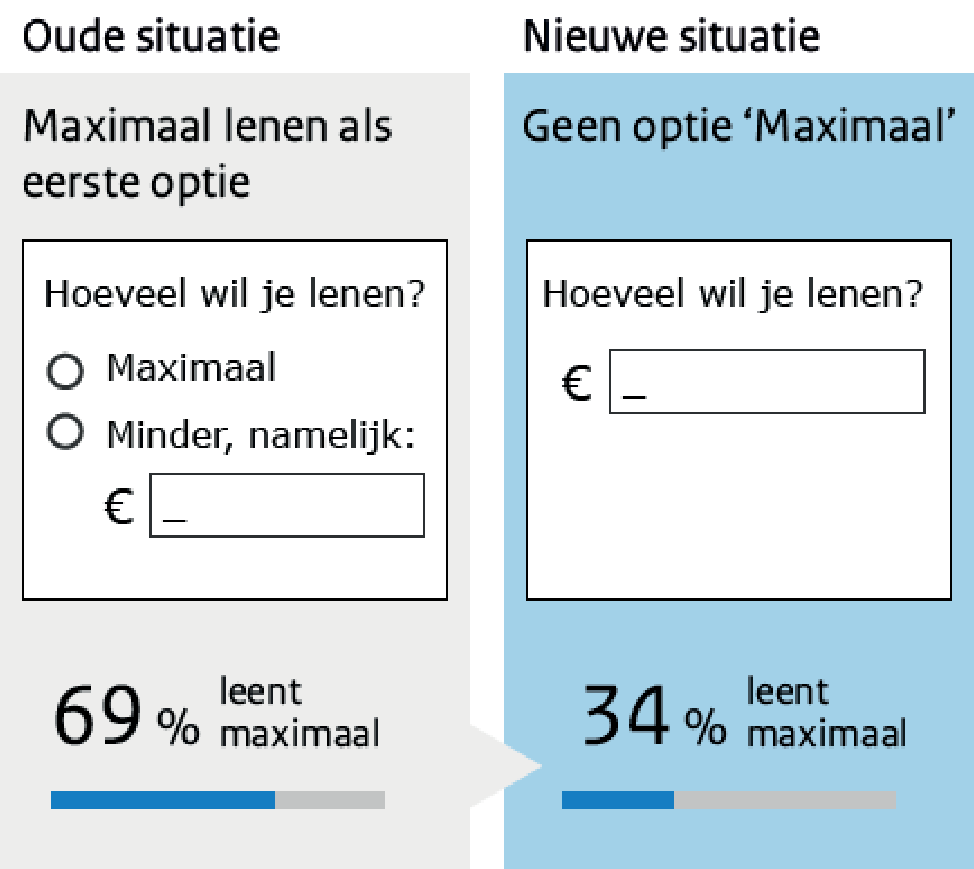

Een voorbeeld van de toepassing van de inzichten uit gedragswetenschappen is te zien bij de Dienst Uitvoering Onderwijs (DUO). DUO gebruikt gedragsinzichten om studenten te helpen bewust te lenen, zonder dat de keuzevrijheid wordt ingeperkt. Voorheen hadden studenten die wilden lenen de optie om met een druk op de knop te kiezen voor «maximaal lenen». In 2014 verwijderde DUO de optie «maximaal lenen» uit het keuzemenu en moesten studenten zelf aangeven hoeveel ze wilden lenen. Figuur 2.6.2 laat zien dat hierdoor het aandeel nieuwe studenten dat koos voor maximaal lenen halveerde.36

Figuur 2.6.2 Effect van standaardoptie bij het aanbieden van studieleningen door DUO (vereenvoudigde weergave)

Ook de Belastingdienst maakt actief gebruik van gedragsinzichten. Zo probeert de dienst burgers te stimuleren vrijwillig en op tijd aan hun fiscale verplichtingen te voldoen. Voor veel burgers en bedrijven is het invullen van de aangifte inkomstenbelasting, waarvoor de Belastingdienst jaarlijks ruim 8,6 miljoen uitnodigingen verstuurt, een ingewikkelde taak. De Belastingdienst constateerde dat er bij het invullen regelmatig fouten werden gemaakt bij het invullen. Om het invullen gemakkelijker te maken en het aantal fouten te beperken ontwikkelde de Belastingdienst de vooraf ingevulde aangifte. Hierdoor ontstond een soort standaardoptie. Mensen hoeven nu alleen nog maar te controleren of de aangifte klopt. Alleen als dat niet het geval is, hoeven ze gegevens aan te passen. Dit maakt aangifte doen een stuk gemakkelijker. Ook door een beroep te doen op sociale normen kan de Belastingdienst de belastingmoraal van burgers en bedrijven ondersteunen. Door te benoemen welk gedrag de meeste mensen vertonen, zijn anderen geneigd dit te volgen. De Belastingdienst heeft belastingplichtigen er bijvoorbeeld op gewezen dat de meeste mensen hun aangifte op tijd indienden. Toen deze techniek – samen met een aantal andere beïnvloedingsprincipes – werd toegepast steeg het aantal mensen dat de gevraagde informatie stuurde met 10 procentpunten ten opzichte van de standaardbrief waarin mensen niet gewezen werden op de sociale norm.

Het is bijzonder belangrijk om consumenten te ondersteunen bij het maken van goede keuzes op financieel-economisch terrein. Veel financiële keuzes hebben ingrijpende en langdurende gevolgen. Een pensioen-, hypotheek- of verzekeringsproduct zit vaak ingewikkeld in elkaar. Het kan voor mensen lastig zijn om goed in te schatten wat op lange termijn de financiële gevolgen van hun keuze zijn, welke risico’s hieraan kleven, en welke keuze het best aansluit bij hun behoeften. Financiële dienstverleners hebben veel meer kennis over de producten die zij aanbieden. In de Wet op het financieel toezicht is een zorgplicht vastgelegd. Hierbij geldt als uitgangspunt dat financiële dienstverleners altijd zorgvuldig om moeten gaan met de gerechtvaardigde belangen van de klant.

Het Ministerie van Financiën heeft onderzocht welke effecten het introduceren van gestandaardiseerde financiële producten heeft op consumentenkeuzes. Een standaardproduct is een financieel product waarvan alle kenmerken vast staan, behalve de prijs. Alle aanbieders worden verplicht dit product – naast hun reguliere aanbod – aan te bieden. Hierdoor kunnen consumenten het aanbod beter vergelijken. Dit zou de keuzestress reduceren, waardoor consumenten hun keuze minder uitstellen of minder verkeerde keuzes maken. Dit is een voorbeeld van een «nudge»: zonder de keuzevrijheid van consumenten te beperken, proberen hen goede keuzes te helpen maken. Deze aanpak bleek in deze situatie niet te werken zoals gehoopt. Het lijkt erop dat het toevoegen van een nieuwe categorie producten aan het bestaande aanbod de keuzestress juist verhoogt. Het Ministerie van Financiën is in gesprek met diverse stakeholders om te bepalen hoe de doelstellingen van een standaardproduct op een andere manier wél kunnen worden behaald. Ook bij andere onderdelen van de rijksoverheid wordt gewerkt aan het verder ontwikkelen van inzichten in de relatie tussen gedrag en beleidsdoelstellingen.

Op veel terreinen is meer kennis nodig om mensen te ondersteunen bij het maken van goede keuzes, zonder hun keuzevrijheid in te perken. Daarvoor is vooral meer empirisch onderzoek nodig om te bepalen wat goed werkt. De Autoriteit Financiële Markten (AFM) en het Ministerie van Financiën ontdekten bijvoorbeeld dat de waarschuwing «Let op! Geld lenen kost geld» geen onmiddellijk effect had op het gedrag van consumenten. Waarschuwingen kunnen soms bij introductie werken, maar na enige tijd dooft dat effect uit. Om impact te hebben moet bij een waarschuwing ook aandacht besteed worden aan de vorm en «framing». Het Ministerie van Financiën onderzoekt nu samen met de AFM, mede vanuit een gedragsperspectief, de risico’s en ontwikkelingen op de markt voor consumptief krediet. Dit helpt om te bepalen welke rol er is voor waarschuwingen en hoe deze effectief kunnen zijn. Hierbij is speciale aandacht voor de link tussen consumptief krediet en de schuldenproblematiek.