Inleiding en achtergrond

De crisisjaren hebben aangetoond dat een economische of financiële crisis kan leiden tot een grote schok voor de overheidsfinanciën, onder andere doordat een economische terugval leidt tot minder belastinginkomsten of omdat de overheid de helpende hand moet bieden aan financiële instellingen en landen in nood. In de crisis is de Nederlandse overheidsschuld van minder dan 43 procent van het bruto binnenlands product (bbp) in zes jaar opgelopen met bijna 26 procentpunt bbp. Nu de schuld weer dalende is, is het belangrijk om te analyseren wat het effect van mogelijke toekomstige schokken kan zijn op de overheidsbegroting.37

Nederland behoort tot de kredietwaardigste landen ter wereld. De overheidsschuld valt binnen de Europese grens van 60 procent bbp en is, vergeleken met de meeste andere eurolanden, relatief laag. Ook zijn er al enkele jaren overschotten op de begroting. De financiële crisis heeft echter aangetoond dat vertrouwen van investeerders in crisistijd ook in kredietwaardige landen snel kan afnemen. Daarnaast is de financiële staat van Nederland niet alleen afhankelijk van de overheidsschuld. De Nederlandse overheid loopt ook aanzienlijke risico’s over verstrekte garanties, leningen en achterborgstellingen. Doordat veel risico’s met elkaar samenhangen, kunnen de overheidsfinanciën ineens een forse klap krijgen.

Het is wenselijk dat de overheid negatieve conjunctuurschokken deels opvangt. De overheid heeft immers het vermogen om belasting te heffen, uitgaven te herverdelen en daarmee de mogelijkheid om risico’s op zich te nemen en te spreiden. Die rol gaat wel gepaard met kosten en onzekerheid voor de Rijksbegroting.

Nieuwe schokken kunnen zich in de toekomst blijven voordoen. De omvang en de timing van nieuwe schokken is niet te voorzien, maar zeker is dat de uitgangspositie van de overheidsfinanciën de mate bepaalt waarin de overheid risico’s kan dragen. Om die redenen is het zinvol om met scenario’s de weerbaarheid van de Nederlandse overheidsfinanciën te analyseren, zoals ook bankbalansen getest worden op hun schokbestendigheid. Omdat de aard en omvang van toekomstige schokken onbekend is, is het nuttig om daarvoor verschillende scenario’s te gebruiken.

Opzet van de schokproef

De schokproef overheidsfinanciën brengt extreme, samenhangende risico’s in beeld. Deze kunnen van grote invloed zijn op de overheidsfinanciën. Via verschillende kanalen kan de overheid geconfronteerd worden met onverwachte en grote kosten. Een aanzienlijke schok gaat niet alleen gepaard met problemen op bijvoorbeeld de financiële markten, maar kan ook leiden tot stijgende werkloosheid, lagere huizenprijzen en dalende kredietwaardigheid van bijvoorbeeld exporteurs. Om inzicht te krijgen in de invloed van ingezet beleid en van de huidige, slechtere uitgangspositie van de overheidsschuld op de weerbaarheid van de overheidsfinanciën bevat deze schokproef dezelfde drie extreme scenario’s als bij de vorige schokproeven.

De schokproef doet geen uitspraken over de kans dat doorgerekende scenario’s zich zullen voordoen. De schokproef geeft een inschatting van de effecten van extreme, financieel-economische schokken op de overheidsfinanciën. Dat gebeurt op basis van hypothetische scenario’s, die met nadruk illustratief zijn bedoeld. Daarbij wordt zo veel mogelijk rekening gehouden met de onderlinge samenhang tussen verschillende facetten van de economie en uiteenlopende risico’s. De schokproef biedt inzicht in de ontwikkeling van de overheidsfinanciën zonder aanvullend beleid.38 Dat betekent dat de scenario’s ervan uitgaan dat de overheid geen aanvullende maatregelen neemt om de overheidsfinanciën te beheersen. De Nederlandse begrotingssystematiek biedt ruimte voor stabiliserend begrotingsbeleid en Europese begrotingsregels verplichten om corrigerende maatregelen te nemen als de overheidsfinanciën (dreigen te) ontsporen.

De precieze uitwerking van een crisis is onzeker. In uitzonderlijke crisisscenario’s kunnen andere verbanden gelden dan in normale tijden. Om tot consistente scenario’s te komen zijn macro-econometrische modellen gebruikt die zijn gebaseerd op algemeen geldende vergelijkingen die op lange termijn standhouden. Bovendien kunnen tijdens economische crises voorwaardelijke verplichtingen van de overheid worden aangesproken. In aanvulling op de modellen zijn daarom inschattingen van experts gebruikt om een redelijk beeld te krijgen van samenhangende risico’s voor de overheidsfinanciën. Gegeven de vele scenario’s die zich voor kunnen doen is het mogelijk dat zich in werkelijkheid andere schokken voordoen dan de schokken die in deze analyse worden gepresenteerd.

Scenario’s van de schokproef overheidsfinanciën 2019

De schokproef overheidsfinanciën 2019 construeert een beeld van de ontwikkeling van de overheidsfinanciën onder extreme economische omstandigheden. De schokproeven uit 2011 en 2015 presenteerden drie basisscenario’s: een financiële crisis, een Europese schuldencrisis en een mondiale economische crisis. Het CPB heeft deze scenario’s opnieuw doorgerekend met het macro-econometrische model voor Nederland (SAFFIER II), uitgaande van de huidige situatie van de overheidsfinanciën. Bij elk scenario worden eerst de effecten op de reële economie en het directe effect op de overheidsfinanciën geschetst. Dit wordt vervolgens aangevuld met een beschrijving van de effecten op de overheidsfinanciën via expliciete en impliciete voorwaardelijke verplichtingen.

De uitkomsten van de scenario’s tonen effecten ten opzichte van het basispad van het CPB39. Ter illustratie: als in jaar 1 een EMU-saldo van – 1,8 procent bbp wordt gepresenteerd, dan betekent dat een verslechtering van het EMU-saldo van 1,8 procentpunt ten opzichte van de ontwikkeling van het EMU-saldo in het basispad (dus de reguliere raming van het CPB).

Scenario «Financiële crisis»

Dit scenario veronderstelt dat de problemen op de wereldwijde financiële markten, zoals die zijn opgetreden in 2008 en 2009, weer terugkeren. De problemen in de bancaire sector slaan vervolgens net als in 2008 en 2009 over op de (reële) economie. De belangrijkste aannames zijn:

-

• de wereldhandel daalt in eerste instantie met 15 procent, gevolgd door licht herstel;

-

• invoerprijzen dalen met 5 procent, waaronder energie (in euro) met 20 procent;

-

• aandelenkoersen dalen met 40 procent en huizenprijzen met 10 procent; het aantal woningtransacties daalt met 25 procent;

-

• de nominale lange rente daalt, maar de risicopremie (ten opzichte van de rente) stijgt met 1 procentpunt;

-

• een negatieve impuls vanuit het vertrouwen van consumenten.

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Volume relevante wereldhandel | – 14,7 | – 10,6 | – 10,6 | – 10,6 | – 10,6 |

| Lange rente | – 0,8 | – 1,2 | – 0,8 | – 0,4 | – 0,4 |

| Bruto binnenlands product (volume) | – 5,1 | – 5,6 | – 6,0 | – 6,6 | – 7,0 |

| Particuliere consumptie | – 3,4 | – 5,5 | – 6,9 | – 8,4 | – 9,1 |

| Uitvoer goederen, excl. energie | – 12,3 | – 9,8 | – 10,4 | – 10,7 | – 11,0 |

| Bruto binnenlands product (prijs) | – 1,2 | – 2,4 | – 2,9 | – 3,9 | – 5,1 |

| Werkloosheidspercentage (niveau, % BBP) | 1,7 | 4,1 | 4,3 | 4,0 | 4,2 |

| Vorderingensaldo overheid (EMU, % BBP) | – 2,1 | – 3,3 | – 3,6 | – 3,9 | – 4,4 |

| Bruto schuld collectieve sector (% BBP) | 5,7 | 9,7 | 13,6 | 18,2 | 23,3 |

Een nieuwe crisis in de financiële sector resulteert in wereldwijde vraaguitval en sterk dalende huizenprijzen. Hierdoor daalt de wereldhandel en daardoor ook de uitvoer. Het vertrouwen van consumenten en producenten neemt af en de consumptie van huishoudens daalt fors, mede door de daling van de huizenprijzen. Daarnaast werkt het gedaalde vertrouwen direct door op de financiële markten. Hogere risicopremies op de beurs leiden tot hogere rentes voor bedrijven. Hierdoor komen de investeringen onder druk te staan. Al met al resulteert dit in economische krimp in jaar 1 en oplopende werkloosheid. De verslechtering van het economisch beeld leidt tot een verslechtering van de schuldquote met zo’n 23 procent bbp in jaar 5. Dat betekent dat de schuld vijf jaar na aanvang van de crisis 23 procentpunt hoger uitvalt dan anders het geval zou zijn geweest.

Een sterke daling van de huizenprijzen en de oploop in de werkloosheid leiden tot verliezen op de Nationale Hypotheekgarantie. In eerste instantie wordt het garantievermogen gebruikt als buffer. In jaar 4 en 5 stelt de overheid een renteloze lening beschikbaar. Daarnaast lijdt de overheid extra verliezen op de garanties door de dalende consumptie en export. Gezamenlijk leidt dat tot een schuldopdrijvend effect van ongeveer 0,1 procent bbp.

Scenario «Europese schuldencrisis»

In dit scenario wordt verondersteld dat de economische situatie in enkele eurolanden verslechtert. De overheidsschuld in deze landen wordt daardoor, zonder aanvullende maatregelen, onhoudbaar. Private partijen zien zich genoodzaakt om af te boeken op de staatsobligaties, terwijl overheden de looptijd van leningen verlengen en de rente verlagen. Dit scenario is gebaseerd op de volgende aannames:

-

• de wereldhandel daalt fors;

-

• de eurokoers daalt met 20 procent, maar door lagere wereldhandel stijgen invoerprijzen nauwelijks;

-

• aandelenkoersen dalen met 40 procent en huizenprijzen met 20 procent; het aantal woningtransacties daalt met 40 procent;

-

• de nominale lange rente blijft vrijwel ongewijzigd, maar de risicopremie valt wel 1 procentpunt hoger uit;

-

• een negatieve impuls vanuit het vertrouwen van consumenten.

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Volume relevante wereldhandel | – 7,4 | – 8,7 | – 5,8 | – 5,7 | – 6,4 |

| Lange rente | – 0,1 | – 0,1 | 0,0 | 0,0 | 0,1 |

| Bruto binnenlands product (volume) | – 3,7 | – 5,5 | – 5,0 | – 4,5 | – 4,1 |

| Particuliere consumptie | – 5,4 | – 7,9 | – 9,8 | – 11,1 | – 11,0 |

| Uitvoer goederen, excl. energie | – 5,7 | – 7,7 | – 5,5 | – 5,2 | – 5,8 |

| Bruto binnenlands product (prijs) | – 0,5 | – 1,2 | – 1,1 | – 0,5 | – 0,2 |

| Werkloosheidspercentage (niveau, % BBP) | 1,1 | 3,1 | 3,1 | 1,9 | 1,1 |

| Vorderingensaldo overheid (EMU, % BBP) | – 1,7 | – 3,2 | – 3,4 | – 3,1 | – 2,9 |

| Bruto schuld collectieve sector (% BBP) | 4,0 | 8,5 | 11,4 | 13,5 | 15,6 |

De handelspartners van Nederland worden geraakt door de nieuwe eurocrisis, waardoor de relevante Nederlandse export flink daalt. Doordat de financiële positie van enkele eurolanden verslechtert, loopt ook het vertrouwen in de eurozone een deuk op. Die onzekerheid leidt tot hogere risicoaversie op de financiële markten, waardoor de risicopremie op leningen stijgt.40 In Nederland loopt de werkloosheid vervolgens op en daalt de consumptie. Deze economische ontwikkelingen leiden tot een direct effect op de overheidsschuld van ruim 15 procentpunt bbp in jaar 5.

In dit scenario leidt de onrust op de financiële markten tot verdamping van de winstafdracht van DNB. Op de Nationale Hypotheekgarantie (NHG) worden verliezen geleden door de hogere werkloosheid en een sterke daling van de huizenprijzen. Verder verleent de overheid in jaar 3 t/m 5 een renteloze lening aan het WEW om verliezen op de NHG te dekken. Via deze kanalen, inclusief verliezen op de garanties, ontstaat een schuldopdrijvend effect van ongeveer 0,2 procent in jaar 5.

Scenario «Mondiale economische crisis»

De tekorten op zowel de betalingsbalans als de begroting van de Verenigde Staten zijn al jaren aanzienlijk. In het scenario «Mondiale economische crisis» wordt verondersteld dat, als gevolg van onzekerheid over de Amerikaanse schulden, de dollar onderuit gaat en wereldwijde onzekerheid ontstaat. Hierbij zijn de volgende aannames gedaan:

-

• de wereldhandel krimpt met 15 procent;

-

• de dollar daalt met 30 procent ten opzichte van de euro. Invoerprijzen in euro dalen, mede door de volumeconjunctuur met 10 à 15 procent. Zo daalt de prijs van energie met ruim 35 procent;

-

• aandelenkoersen dalen met 50 procent;

-

• de nominale lange rente daalt 2 procentpunt; de risicopremie (t.o.v. van die rente) stijgt met 1 procentpunt;

-

• een negatieve impuls vanuit het vertrouwen van consumenten en vermogensverlies door de gedaalde dollarkoers.

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Volume relevante wereldhandel | – 15,0 | – 15,0 | – 15,0 | – 15,0 | – 15,0 |

| Lange rente | – 0,9 | – 1,2 | – 1,4 | – 1,5 | – 1,7 |

| Bruto binnenlands product (volume) | – 6,5 | – 9,4 | – 11,2 | – 12,3 | – 13,0 |

| Particuliere consumptie | – 3,8 | – 4,7 | – 5,7 | – 6,5 | – 6,8 |

| Uitvoer goederen, excl. energie | – 13,3 | – 14,8 | – 16,0 | – 16,8 | – 17,0 |

| Bruto binnenlands product (prijs) | – 1,8 | – 4,2 | – 5,2 | – 6,5 | – 8,0 |

| Werkloosheidspercentage (niveau, % BBP) | 2,2 | 6,6 | 8,9 | 9,3 | 9,5 |

| Vorderingensaldo overheid (EMU, % BBP) | – 2,5 | – 4,9 | – 6,2 | – 6,8 | – 7,3 |

| Bruto schuld collectieve sector (% BBP) | 7,3 | 15,4 | 23,2 | 31,3 | 39,8 |

De lagere koers van de dollar maakt import voor de Verenigde Staten duurder, waardoor de koopkracht van Amerikaanse huishoudens daalt. Dat vertaalt zich in een forse daling van de relevante wereldhandel in het eerste jaar, waarna geen inhaalgroei volgt. Deze internationale schok leidt ook tot een lagere olieprijs in dollars. Lagere gasprijzen leiden tot inkomstenderving voor de Nederlandse begroting. De lagere aandelenkoersen en de lagere rente leiden ertoe dat pensioenfondsen hun dekkingsgraad moeten repareren. Daarnaast heeft vooral de oploop in werkloosheid een negatief effect op de consumptie. Het schuldopdrijvende effect is bijna 40 procent bbp in jaar 5.

De stijgende werkloosheid en een sterke prijsdaling in de woningmarkt leiden ook in dit scenario tot verliezen op de NHG, die deels worden gedekt door een renteloze lening van de overheid aan het WEW. De mondiale onrust en economische onzekerheid raken Nederlandse exportbedrijven. Een klein deel van de transacties over de grens verzekert de overheid via de exportkredietverzekering (EKV). De mondiale dip leidt tot een navenant grotere kans op een faillissement van tegenpartijen, waardoor de overheid extra schade moet vergoeden. In dit scenario is uitgegaan van een extra schade van ruim 100 miljoen euro. Daarnaast lijdt de overheid ook extra verliezen bij de garanties. Bij elkaar leidt dat tot een schuldopdrijvend effect van ongeveer 0,3 procent bbp in jaar 5.

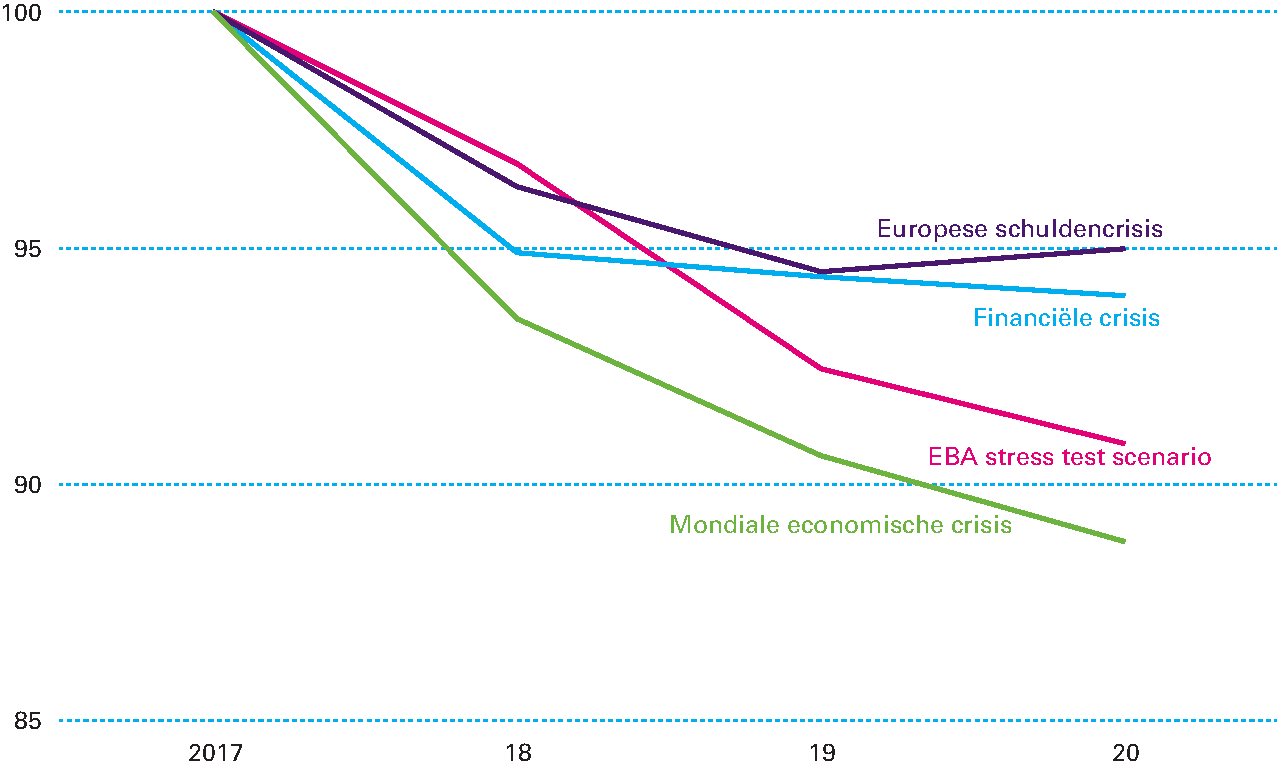

Andere stress testen

De macro-economische aannames van de schokproef zijn vergelijkbaar met de Europese stresstest voor banken41. Het bepalen van passende stresstestscenario’s is complex. Scenario’s moeten tegelijkertijd streng en realistisch zijn. Anders boet een schokproef in aan informatieve waarde. Zo waren de stressscenario’s die financiële instellingen gebruikten voor hun interne risicobeheersing in aanloop naar de crisis niet zwaar genoeg volgens het Basel Committee on Banking Supervision. De European Banking Authority (EBA) stelt alle banken die onder toezicht van de ECB komen staan bloot aan een stressscenario. Een vergelijking van dat scenario met de scenario’s uit de vorige schokproef levert een indicatie op in hoeverre die scenario’s streng genoeg en voldoende realistisch waren. Uit de vergelijking van onderstaand figuur blijkt dat de scenario’s van de Europese schuldencrisis en Financiële crisis een kleinere bbp-schok veronderstellen dan het stressscenario van EBA. Het wereldcrisis scenario veronderstelt juist een grotere bbp-schok.

Figuur 1 Vergelijking afwijking bbp-groei van basispad tussen scenario’s (index=100)

Bron: EBA en CPB, berekening Financiën

Conclusie

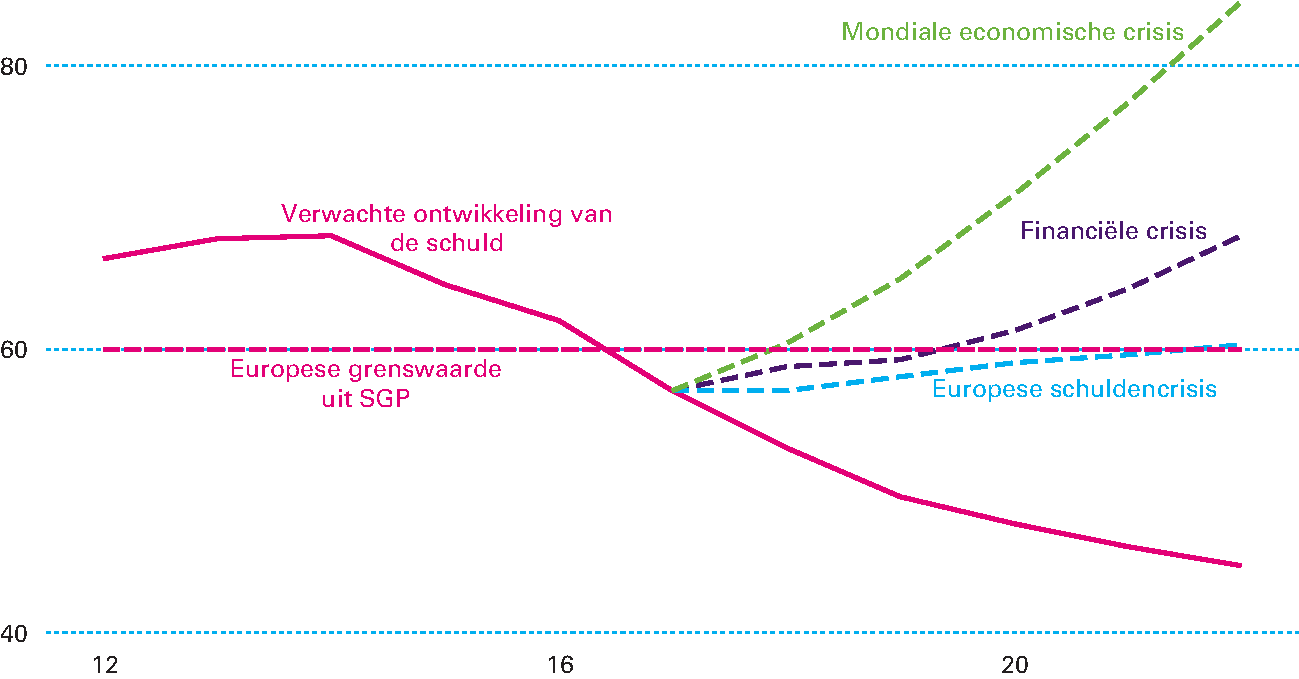

De schuld in de schokproef 2015 steeg naar maximaal 101 procent, terwijl deze in de huidige schokproef niet boven de 90 procent komt. De reden hiervoor is dat de begroting er nu beter voor staat in verhouding tot 2015. De schuld is een stuk lager dan toen, en kan daarom beter schokken opvangen. Tegelijkertijd toont de schokproef ook aan dat schokken de schuld ook met de huidige vooruitzichten tot ver boven de Europese grenswaarde van 60 procent kunnen laten stijgen. Dergelijke schuldniveaus leiden daarnaast tot economische en financiële onzekerheid en hogere rentelasten. Om ervoor te zorgen dat de begroting bestand is tegen economische tegenwind, is het dus wenselijk dat de staatsschuld verder daalt.

Figuur 2 Ontwikkeling EMU-schuld in verschillende scenario’s in procenten bbp

Bron: CPB, berekening Financiën